COURSE 2-3-4

6-RÉVISION DU COURS N°1

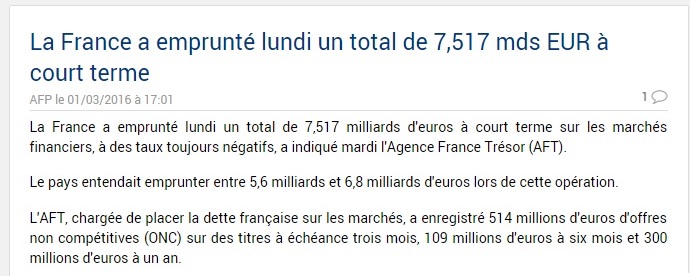

Marchés financiers: le monde des marchés est différent du monde bancaire. Cette distinction générale est importante pour le classement des activités "financières ". Elle peut paraître floue à ce stade, du fait de l'imprécision du terme "financier". Une manière de cerner cette différence est de se rappeler qu'une entreprise à la recherche de financement dispose de deux canaux d'approvisionnement possibles: le crédit (monde bancaire) et l'émission d'actions ou d'obligations (monde financier). La différence c'est l'origine de l'argent. Dans un cas c'est... l'argent des banques (dépôts des clients, emprunts sur le marché monétaire). Dans l'autre cas c'est directement l'argent des investisseurs (fonds de pension, assurances, fonds de placement). Qui prête à la France les 8 milliards hebdomadaires dont le pays a besoin pour boucler ses comptes :

Coulisses des banques la face apparente du monde bancaire est la fonction de circulation et le stockage de l'argent. Il faut retenir, derrière cette apparence, l'existence d'un vaste marché d'échange quotidien des surplus entre les banques, le marché monétaire. Il apporte aux banques la liquidité. Le manque de liquidités met en danger toutes les banques, y compris les mieux gérées et les plus saines. La distinction entre liquidité et rentabilité est essentielle pour comprendre la portée des mesures politiques de "sauvetage" des banques. La liquidité dépend du bon fonctionnement du marché monétaire. La rentabilité reflète la qualité de gestion des équipes dirigeantes des banques.

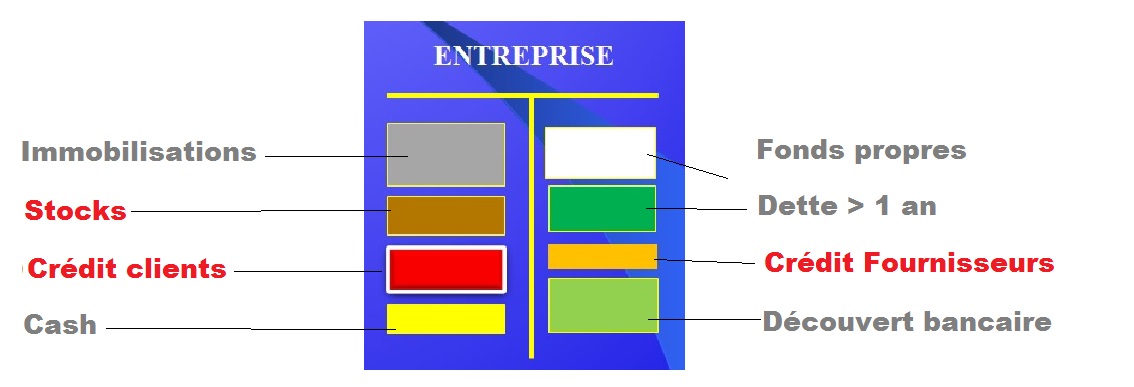

L'essentiel de la comptabilité: l'accent a été mis sur le bilan. C'est un outil de "lecture" de l'activité de tous les acteurs économiques, entreprises et banques notamment. L'analogie de la commode à tiroirs doit permettre de bien mémoriser la répartition visuelle des actions économiques et financières. A droite l'origine des fonds, le passif. A gauche ce qui a été fait de ces fonds, l'actif.

Si le concepts de "stocks", est intuitif, il n'en est peut-être pas de même pour les notions de "crédit clients" ou le "crédit fournisseurs" . Pensez que le bilan est une photographie. A un moment donné le total de toutes les factures de fournisseurs non payées PAR l'entreprise s'exprime par un chiffre dans la case "crédit fournisseur". De même, le montant de toutes les factures non réglées par les clients représente ce qui d'appelle le "crédit-clients". C'est un "encours" en ce sens qu'il évolue jour après jour. Notez bien que le concept est le même pour une banque. L'ensemble des crédits accordés à la clientèle, c'est un seul montant. Ce chiffre ne renseigne qu'imparfaitement sur la durée des crédits accordés, mais c'est une autre histoire.

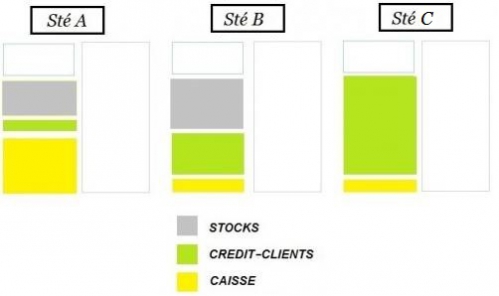

Exercice: les trois bilans: trois bilans structurés différemment, à identifier uniquement par l'observation des postes de l'actifs et de leur importance relative

Bilan personnel: cet exercice de présentation de son patrimoine a pour objectif de mettre en évidence les « fonds propres » personnels et la difficulté à évaluer certains éléments de ce patrimoine.

CORRIGÉ DU QUIZZ ET DES QUESTIONS DU COURS N°1

Trois bilans différents étaient proposés à la réflexion.

Plus exactement des moitiés de bilans, puisque seul l'actif était représenté. Il a été également fait abstraction du poste "Immobilier", lequel n'a pas d'intérêt pour juger du "coeur" de l'activité des entreprises. De même le poste "Capital" n'avait pas été représenté. Ces deux postes, "Immobilier" et "Capital" étaient implicitement considérés comme identiques dans les trois cas (en proportion du reste).

La question qui se pose était de savoir à quel type d'entreprises correspondaient les trois bilans de "Société A, B et C.

La simple comparaison des proportions des postes de l'actif permet de deviner le secteur d'activité de ces deux entreprises, et plus encore.

- La société B a visiblement beaucoup de stock et un important crédit-client. En l'absence de visibilité de son passif, deux hypothèses sont envisageables. Ou la société est en forte croissance - ce qui explique l'importance du stock et du crédit-client - ou elle est en difficulté sur son marché. Cherchant à écouler ses stocks d'invendus, elle a consenti à ces clients des conditions de paiement très généreuses. Pour trancher, il faudrait connaitre son passif et probablement l'historique de ses comptes. On verrait ainsi si la situation observée est habituelle ou exceptionnelle. En fait cette société est une PME

- La société A est dans une situation plus avantageuse, car il semble que ses clients paient en grande partie comptant. Sa trésorerie est importante. Très rare, sauf pour une activité tournée vers le grand public qui paie cash. L'importance du stock fait penser à une rotation rapide des produits vendus. On peut penser qu'il s'agit d'une société de distribution de produits de grande consommation.

- La société C n'a pas de stocks, ce qui laisse supposer qu'elle ne produit pas, ou produit de l'immatériel. C'est probablement une société de services. L'importance du crédit clients ne laisse aucun doute: la société B est une banque !

Pour en savoir plus, il faudra examiner le passif du bilan.

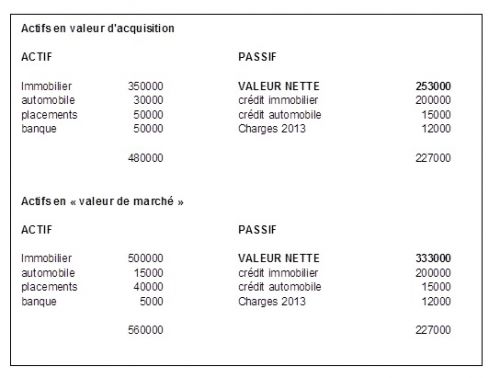

Dans le premièr cours, il vous a été proposé d'établir un bilan personnel. Nous allons passer en revue les problèmes rencontrés dans cet exercice.

Pour ce faire, nous prenons l'hypothèse d'un ménage dont la situation patrimoniale est la suivante:

- Automobile achetée à crédit il y a trois ans, restent 24 mensualités.

Valeur à neuf: 30 000 euros,

Valeur d'occasion 15 000 euros

- Mobilier:

Valeur d'acquisition: 20 000 euros (répartis sur dix ans),

Valeur d'occasion inchiffrable.

Valeur assurée: 30 000 euros

- Logement acheté à crédit il y a cinq ans, restent 120 mensualités

Valeur d'achat: 350 000 euros il y a dix ans

Valeur sur le marché (estimé): 500 000euros

- Avoirs financiers

Comptes courants et placements d'épargne: 50 000 euros

Placements: actions et obligations

Valeur d'acquisition: 50 000 euros

Valeur de marché actuelle: 40 000 euros

Valeur de marché fin 2012: 45 000 euros

- Charges prévisibles dans l'année

Charges sures: arriéré d'impôts 5 000 euros

Charges probables: Entretien automobile 2 000 euros

Amélioration habitat: 5 000 euros

Voici le bilan du ménage:

La valeur nette du ménage s'établit donc à

253 000 euros l'on considère la valeur d'acquisition des actifs ou de

333 000 euros si l'on considère leur valeur de marché.

Le choix de la méthode est effectué en fonction du but à atteindre et, pourrait-on dire, du destinataire du calcul.

Si le destinataire est le banquier, sollicité pour un nouveau crédit, il va de soi que la présentation la plus avantageuse s'impose.

Si le destinataire est le service des impôts, c'est naturellement l'autre présentation qui s'impose. En fait, plusieurs présentations sont possibles entre ces deux extrêmes.

Ainsi pour l'immobilier, on peut opposer à la valeur de marché une valeur actualisée du prix d'achat. L'indice d'actualisation serait ainsi l'indice d'inflation, cumulé sur la période considérée. Cette méthode a l'avantage d'être basé sur des éléments – prix d'achat et inflation – qui ne changeront plus. L'inconvénient est qu'il y aura toujours un écart entre le « prix » obtenu et la valeur de marché, laquelle est mouvante par définition.

L'exemple simple du bilan personnel fait toucher du doigt la difficulté qu'il y a à calculer UNE valeur nette, alors qu'il y a plusieurs valeurs nettes, plus ou moins précises, plus ou moins basées sur des éléments objectifs et vérifiables. Cette problématique devient encore plus complexe dès lors que l'on considère le cadre de l'entreprise.

Prenons l'hypothèse d'un achat d'entreprise. Le sujet sera abordé en détail dans la suite du cours, mais il est intéressant d'observer les grandes lignes du problème posé.

Plus ou moins-values latentes Quel est le juste prix ? Est-ce le prix « au bilan », tel que déterminé par l'approche comptable ? On peut effectivement imaginer d'utiliser cette méthode, et de l'améliorer en cherchant à identifier et quantifier les plus values cachées, principalement au niveau de l'immobilier.

On peut poursuivre ses investigations et chercher aussi les moins values latentes. Les pistes sont nombreuses: les stocks ont été surévalués, le poste « clients » est illusoire car de nombreux clients sont en faillite, ou proches de la faillite. Les participations dans d'autres entreprises qui n'ont plus la valeur indiquée car ces entreprises ont elles-même perdu leur valeur.

Survaleurs Il est fréquent qu'une entreprise ait été achetée nettement au-dessus de son « prix ». Il suffit pour cela de comparer le prix par action effectivement payé avec le cours de bourse qui prévalait avant l'opération. Ce qui est difficile, c'est de quantifier cette différence, appelée aussi survaleur ou écart d'acquisition.

Provisions Il y a par ailleurs le problème des provisions pour risques et charges divers. En dehors des organismes de crédit, dont le risque est le métier, d'autres secteurs sont concernés quasi structurellement par l'importance des risques futurs. C'est le cas des activités de construction et de travaux publics, confrontés à des chantiers à risques techniques, des fabricants aéronautiques ou même des constructeurs automobiles.

Le plus difficile à estimer est le cas des provisions conjoncturelles, liées à un événement aléatoire qu'aucun élément ne permet de quantifier raisonnablement. La banque est concernée au premier chef. En période de récession, le risque d'insolvabilité de nombreux clients grandit. Mais la mesure de ce risque est subjective. Les auditeurs qui détestent la subjectivité utilisent des références statistiques ou des comparaisons d'institutions opérant dans des secteurs similaires. L'impression d'objectivité est rassurante.

En fait deux niveaux de provisions sont établis. Le premier concerne les défaillances de clientèle prévisibles dans l'exercice considéré, dont il vient d'être question. Le deuxième concerne les sinistres établis. La perte théorique est le montant de l'encours du crédit au moment où le client a cessé ses paiements, si on considère le point de vue de la banque. Mais il faut corriger les éléments comptables avec les espérances de revenus découlant de la mise en force des garanties, eux-mêmes corrigés des coûts de procédure et de traitement contentieux juridictionnels. Les marges d'interprétation sont considérables.

Amortissement Pour être complet, il est nécessaire de mentionner les marges de manoeuvre autorisées par les changements de méthodes d'amortissement, un point qui sera considéré dans la suite du cours.

Pilotage du résultat

Ce que les paragraphes précédents ont mis en évidence, c'est la faculté pour la direction d'une banque, ou d'une entreprise, de "jouer" dans une certaine mesure avec ses résultats, ou plutôt avec son résultat.

En utilisant les marges de manoeuvre liées aux estimations hautes ou basses des provisions et des amortissements, il est en effet possible de grossir ou de diminuer artificiellement le bénéfice comptable de la banque ou de toute entreprise ayant une activité "à risque".

Il ne s'agit toutefois que d'un effet d'optique et non pas d'une dissimulation. Il va de soi que la partie du bénéfice qui est occultée devra tôt ou tard être réincorporée si les estimations de risques s'avèrent supérieures aux charges réellement encourues. On pourrait parler d'un "glissement" des résultats.

Il est fréquent d'observer ce phénomène au moment des changements de direction de grands établissements bancaires ou de certaines entreprises. Le nouveau Directeur général cherchera à "charger" les comptes de l'exercice précédent, dont son prédécesseur avait la responsabilité. La récupération ultérieure des provisions "gonflées" permettra le moment venu de doper les résultats, attestant ainsi de l'excellente gestion du nouveau patron de la banque ou de l'entreprise... jusqu'à ce qu'il soit à nouveau remplacé et que l'exercice se prolonge.

Beaucoup de choses ont été vues à partir de cet exercice. Des notions essentielles, même, qui vont être reprises pas à pas dans cette partie du cours et dans la suite.

A) - Les banques accordent des crédits à hauteur des dépôts des clients, sans plus.

FAUX - La banque peut se financer sur le marché monétaire en complément des dépôts.

B) - Les marchés sont une alternative au crédit bancaire pour financer les entreprises.

VRAI - Les entreprises peuvent recourir à l'émission d'actions ou d'obligations pour le long terme. Pour le court terme, elles peuvent émettre des certificats de trésorerie, qui sont des titres échangeables.

C) - Les banques ne pourraient pas fonctionner sans la banque centrale

VRAI - Le marché monétaire, alimenté par la banque centrale est insdispensable au fonctionnement des banques

D) - Les banques peuvent poser un problème d'ordre public.

VRAI - La banque peut perdre l'argent des déposants. La ruée sur les guichets provoque de véritables émeutes.

E) - Tant qu'un client n'a pas payé, l'entreprise ne fait pas de bénéfice.

FAUX - Le bénéfice est constitué lorsque la vente est enregistrée, c'est-à-dire au moment de l'émission de facture, indépendamment du paiement effectif. C'est une convention.

F) - Les banques chinoises paient de plus en plus cher pour se refinancer.

VRAI - Les difficultés de certaines d'entre elles ont créé une perte de confiance sur le marché monétaire. Celui-ci n'est pas bloqué mais tendu, donc les prix (les taux d'intérêts) montent.

G) - Les fonds propres comprennent le capital et les bénéfices non distribués.

VRAI - Il faudrait ajouter le produit éventuel d'émission d'actions.

H) - La facture d'un fournisseur est inscrite au passif du bilan.

VRAI - Cette facture représente une dette.

I) - Le poste "clients" contient le total des factures non encore réglées.

VRAI - Cest la définition.

J) - Le poste caisse du bilan contient uniquement le cash de l'entreprise.

FAUX - C'est l'ensemble des disponibilités à court terme: cash et comptes bancaires.

K) - Les banques chypriotes ont perdu l'argent des actionnaires et des clients.

VRAI

7-LE BILAN FACILE

|

Poursuivons l'exploration du bilan en nous intéressant à la partie droite, le passif. Celle-là même que nous avions ignorée à propos de la comparaison des trois bilans et que nous venons de survoler dans l'analyse d'un bilan personnel . |

Le corrigé de l'exercice discuté plus haut a fait apparaître la notion de valeur nette. On parle ainsi de la valeur nette d'une entreprise ou d'un ménage.

La valeur nette, c'est tout simplement la différence entre les avoirs et les dettes.

Comme on l'a vu, les choses se compliquent lorsqu'on regarde les détails. Il peut y avoir des éléments plus ou moins cachés qui changent beaucoup les chiffres: un héritage attendu et sûr, un arriéré d'impôt probable, etc.. On peut également s'interroger sur la valeur des biens immobiliers.

Ces calculs précis sont faits à des moments particuliers, lorsqu'on en a vraiment besoin: vente d'entreprise, problèmes d'héritage, calcul de bases fiscales, etc ...

Le notaire qui prépare un héritage calcule à sa manière une valeur nette par différence entre un "actif "et un "passif".

Dans la vie de tous les jours, si l'on peut dire, ni le chef d'entreprise ni le banquier ne rentrent dans ces détails. Ce qui compte alors, ce sont les fonds propres, qui sont une valeur nette telle qu'elle ressort du bilan, sans tenir compte des corrections précédentes.

On pourrait définir les fonds propres comme un élément comptable donnant une indication de la valeur de l'entreprise. Le calcul est approché, mais on sait qu'il est le même pour toutes les entreprises.

Il y a deux manières de faire ce calcul. L'un consiste à partir du bilan et à soustraire le passif de l'actif. L'autre, plus simple, consiste à ajouter au dernier capital publié le bénéfice non distribués de l'année en cours ou les pertes prévues.

Les fonds propres de chaque année sont dérivés du capital d'origine par l'incorporation des bénéfices ou des pertes des exercices intermédiaires. Ils sont éventuellement augmentés des versements des actionnaires (augmentations de capital).

C'était ainsi le cas dans l'exemple du bilan "commode" examiné au cours N°1.

Le plus important à retenir est ceci: les fonds propres ne sont pas matérialisés concrètement, par un compte spécial en banque par exemple. L'argent des fonds propres est disséminé dans l'entreprise. Dans les stocks, dans le crédit clients, dans les machines, etc...

On ne les voit pas mais on sait qu'ils existent, pourrait-on dire.

Pourquoi parler autant des fonds propres ? Parce qu'ils sont l'indice d'une certaine indépendance de l'entreprise face à ses créanciers. Pour simplifier, plus on a de fonds propres, moins on dépend de son banquier.

Mais alors, pourquoi s'endetter ? Peut-on imaginer une entreprise sans dettes bancaires ? Oui, dans les services par exemple, où il n'y a pas de dépenses "lourdes", comme des machines ou des usines.

L'avantage de l'endettement est que l'on dispose d'une ressource additionnelle beaucoup plus importante que le capital des actionnaires.

Le principe est le suivant: l'emprunt me coûte 5% par exemple. Grâce à mon investissement, je vais gagner 12%. Donc 7% en net. Mais si la base de l'emprunt est deux fois les fonds propres, j'ai une rentabilité brute de mes fonds propres de 14% (brute car il faut déduire mes coûts, salaires et achats). C'est ce qu'on appelle l'effet de levier, examiné plus loin dans le cours. L'endettement permet de gagner plus d'argent !

On a vu dans le premier module de comptabilité consacrée à l'étude du bilan "commode" que le crédit clients représentait le total des factures émises et non encore payées au moment où le bilan est établi. De même le crédit fournisseurs, mais pour les factures reçues.

Ajoutons un point très simple à comprendre et qu'il faut avoir en tête pour la suite.

Ces deux "crédits" sont représentés par un montant exprimé en euros. Ce montant est proportionnel au volume des ventes et à la période de règlement. Si une entreprise augmente de 50% cette période - par exemple en accordant 90 jours aux clients au lieu de 45 - le montant du crédit clients augmentera dans les mêmes proportions.

pourquoi cette notion de crédit ?

L'entreprise a avancé les dépenses de fabrication des produits, mais ne perçoit le produit de la vente correspondante qu''à l'issue d'un certain délai. Et quand cet argent est enfin payé, une autre facture en instance de règlement se substitue à celle qui vient d'être réglée. Le cycle production-vente est en effet continu.

Au final l'entreprise a donc en permanence un volume de factures encore non payées qu'elle porte "à bout de bras". A l'inverse, le même raisonnement s'applique aux factures des fournisseurs. Il y a en permanence un certain volume de factures que l'entreprise n'a pas à régler tout de suite. L'un dans l'autre il y a une différence nette entre ces deux crédits. Et comme le crédit-clients est en général supérieur au crédit-fournisseurs, il y a un volant net de crédit-clients C'est de l'argent immobilisé que l'entreprise doit financer d'une manière ou d'une autre.

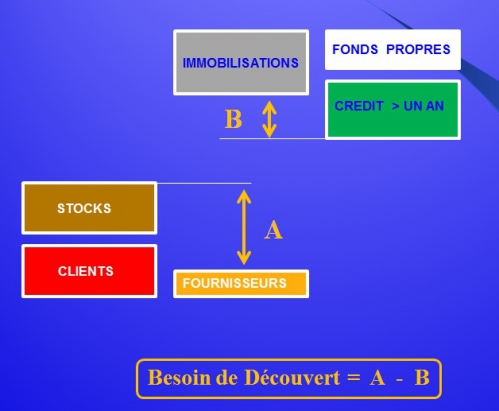

On peut dire la même chose des stocks, qu'il faut également financer. Cette masse nette globale à financer de manière permanente s'appelle besoin en fonds de roulement .

Vous venez de voir en une dizaine de minutes l'un des points essentiels étudiés quotidiennement par les analystes de crédit dans les banques.

En jargon comptable, le crédit clients, les stocks, le crédit fournisseur et le BFR sont les composants de ce qu'on appelle le "bas de bilan". C'est à ce niveau que se détecte le risque de faillite d'une entreprise. C'est là que se mesure la solvabilité, c'est-à-dire sa capacité à honorer ses engagements.

On touche ici un point de comptabilité qui n'est sans doute pas d'une grande transparence pour les non-initiés, mais qui est fondamental pour la survie d'une entreprise. Il suffit de retenir à ce stade que les recettes attendues des clients de l'entreprise à un moment donné ne couvrent jamais exactement les dettes vis à vis des fournisseurs.

Malgré ce décalage, il est important de régler les fournisseurs - et d'autres créanciers - sous peine d'être mis en faillite. Pour faire l' "appoint", l'entreprise a deux solutions : des moyens courts - crédit de trésorerie, révocables à tout moment - ou des moyens longs - argent des actionnaires ou crédits à long terme.

Les notions évoquées et notamment la notion de fonds propres, sont essentielles pour la compréhension du crédit, du monde bancaire et de certains marchés financiers.

L'autre partie du travail de l'analyste consiste à mesurer le "muscle" de l'entreprise. Cela est fait à partir du compte d'exploitation et notamment du calcul du "cash-flow", sujets du cours suivant.

Vous avez vu aussi qu'une banque est ni plus ni moins qu'une entreprise dans laquelle le poste "crédit clients" est prépondérant, et qui n'a ni stocks ni machines. On verra comment se détecte alors le risque de faillite dans ce type d'activité.

explications détaillées: crédit-clients et crédit-fournisseur

On vient de le voir, le crédit-clients représente le total des factures émises et non encore payées au moment où le bilan est établi. De même le crédit-fournisseurs, mais pour les factures reçues.

Précisons un point très simple à comprendre et qu'il faut avoir en tête pour la suite. Ces deux "crédits" sont représentés par un montant exprimé en euros. Ce montant est proportionnel au volume des ventes/achats et à la période de règlement. Ce dernier point est important: si une entreprise augmente de 50% cette période - par exemple en accordant 90 jours aux clients au lieu de 45 - le montant du crédit-clients augmentera dans les mêmes proportions.

pourquoi cette notion de crédit ?

L'entreprise a avancé les dépenses de fabrication des produits, mais ne perçoit le produit de la vente correspondante qu''à l'issue d'un certain délai. Et quand cet argent est enfin payé, une autre facture en instance de règlement se substitue à celle qui vient d'être réglée. Le cycle production-vente est en effet continu.

Au final l'entreprise a donc en permanence un volume de factures encore non payées qu'elle porte "à bout de bras". A l'inverse, le même raisonnement s'applique aux factures des fournisseurs. Il y a en permanence un certain volume de factures que l'entreprise n'a pas à régler tout de suite. L'un dans l'autre il y a une différence nette entre ces deux crédits. Et comme le crédit-clients est en général supérieur au crédit-fournisseurs, il y a un volant net de crédit-clients. C'est de l'argent immobilisé, qu'il a fallu avancer - on dit financer - initialement. On peut dire la même chose des stocks, qu'il faut également financer d'une manière ou d'une autre. Cette masse nette globale à financer de manière permanente s'appelle besoin en fonds de roulement en jargon comptable.

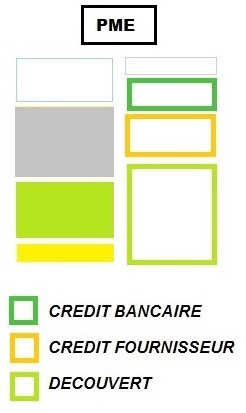

Reprenons l'exemple de la PME proposé en exercice concentrons-nous sur le passif.

|

Plusieurs remarques: - cette société est peu capitalisée (le petit rectangle en haut du passif) - le crédit fournisseur est faible - le crédit bancaire est probablement destiné à financer l'immobilier - le découvert bancaire est considérable, ce qui signifie une grande fragilité car la société est totalement dépendante de sa banque qui peut lui couper les vivres à tout moment.

Le banquier est fondé à recommander à son client plusieurs mesures d'urgence. La première serait de remettre de l'argent dans l'entreprise, pour augmenter le capital. La deuxième serait de négocier avec ses fournisseurs un allongement des conditions de règlement. Ces deux mesures auront pour effet de diminuer le besoin de découvert, un découvert coûteux pour la PME et inquiétant pour le banquier. |

|

Soyez sans inquiétude si vous n'avez pas complètement assimilé ce qui précède. Cet extrait peut effectivement paraître abstrait à qui n'a jamais "approché" le langage comptable. Les explications seront reprises plusieurs fois dans le cours, dans différents contextes, et cette répétition facilite la mémorisation. Vous aurez plaisir à découvrir que ces éléments comptables communs à toutes les entreprises, petites ou grandes, et aux banques constituent en cela une "boite à outils" d'une grande puissance. |

8-COMMENT LES BANQUES PRÊTENT

| "Les banques sont frileuses, ne prêtent qu'aux bons clients et demandent toujours des garanties. Elles ne prennent pas de risques" |

|

Voilà une critique fréquente concernant les banques. Qu'en est-il vraiment ? Notons le fonctionnement très particulier des banques, presque toujours en situation de concurrence. Il y a donc deux temps dans la banque: un temps commercial ... |

puis un temps critique, avec la possibilité du refus. Pour bien comprendre, il suffit de se rendre dans le poste de commandement de l'une d'e ces banques et d'observer. |

|

Résumé

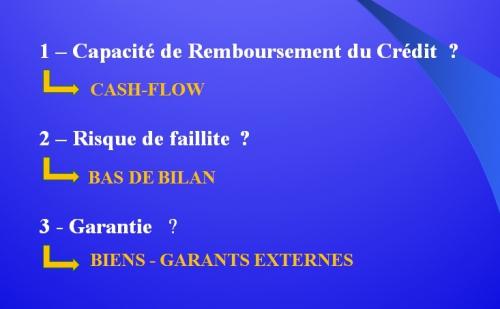

Pour qu'une banque prête, il faut que trois conditions soient respectées

1-le risque est acceptable: c'est l'objet de l'analyse du risque examinée ci-après 2-la banque n'a pas atteint sa limite: grosso modo, une banque ne peut pas prêter plus de 12 fois ses fonds propres 3- le marché monétaire fonctionne: il faut que les banques aient confiance entre elles

Pour qu'un risque soit acceptable, la banque doit répondre à trois questions

A - Ce client a -t-il les ressources nécessaires pour rembourser son nouveau crédit? B – Sa solidité financière est-elle suffisante pour minimiser le risque de faillite? C - Comment s'assurer de la récupération du capital en cas de problème ? |

Avant toute chose, un exemple concret.

Lisez-attentivement ce qui suit et essayez de vous mettre à la place des banquiers. Le cas que vous allez découvrir est bien-sûr complètement imaginaire. Mais la manière de présenter les choses, les commentaires des protagonistes sont en revanche très proches de la réalité. Ce genre de discussion a lieu quotidiennement à tous les étages des organismes prêteurs.

Le plus étonnant est que cette discussion pourrait s'appliquer de manière pratiquement identique à tous les types d'emprunteurs, particuliers, PME, Grandes Entreprises ou Etats.

Le but de cette illustration est de montrer comment les éléments "techniques" - comptables, commerciaux, financiers - se mêlent au bon sens.

Au plan pédagogique, l'analyse de la "solution" proposée constitue un excellent entrainement à la compréhension de l'analyse de risque.

|

Confidentiel - Dossier de Crédit Le Directeur des Risques est en réunion avec le Directeur Régional de la Banque (Scénario fictif)

Directeur des Risques : Mr le Directeur, j"ai un dossier de crédit difficile.Il s'agit de 300 000 euros. Ce montant est dans ma délégation, et je pourrais décider seul, mais je voudrais avoir votre avis. Voilà,il s'agit de Bass, plus exactement de la filiale de Bass en France. Ils veulent 100 000 euros pour acheter du matériel de transport, des camionnettes, et 200 000 euros en crédit de trésorerie. Les perspectives commerciales sont bonnes, le groupe fait de très bons résultats, mais j'ai plusieurs problèmes. Deux problèmes principaux en fait. Un, le patron de la filiale ne me parait pas compétent. J'ai l'impression qu'il ne sait pas évaluer ses réels besoins. Nous n'avons pas de véritable interlocuteur financier en face de nous. En clair les 200 000 euros de trésorerie, ça me parait beaucoup. Deux, c'est le plus embêtant, sa maison mère refuse de garantir les engagements de la filiale. C'est parait-il la politique du groupe. Bon, c'est comme ça. Quant à notre marge, elle est minime. Donc une petite marge pour couvrir un risque important et pas de garantie. C'est classique pour une entrée en relation. Mais j'ai pensé aussi que Bass, la maison-mère, voulait peut-être se procurer des crédits à bon compte par le biais de ses filiales. Rien de plus facile que de transférer la trésorerie de la filiale en Allemagne. Pour le vérifier, j'ai fait regarder les comptes du groupe. Incompréhensibles. Il y a une dizaine de sociétés imbriquées les unes dans les autres. Je ne sais pas qui possède quoi. Chaque société a une participation dans les autres. Clairement, certaines de ces sociétés sont des sociétés de patrimoine qui louent des immeubles aux autres entités du groupe. En plus ils sont en commandite, en cascade. Il est donc impossible de savoir leur situation financière réelle et d'évaluer leur solvabilité. Nulle trace par exemple de leurs revenus de licence et de franchise, je suppose qu'ils les centralisent sur des comptes off-shore. Leur structure juridique me parait relever de la logique d'optimisation fiscale. Je me demande vraiment comment font nos collègues allemands. Je pourrais accepter de financer les véhicules et la moitié pas plus, de leur demande de trésorerie. Et même comme ça, je suis sans filet, parce que la valeur des véhicules qui va baisser dans le temps va de moins en moins me couvrir en cas de pépins. Au pire, ils tirent la trésorerie dans la seconde où nous leur accordons, et il reste à espérer que leur compte sera suffisamment approvisionné pour payer les agios. Et les véhicules, ils peuvent très bien les expédier en Allemagne.

Directeur Régional : Pas de garantie, des résultats non mesurables, on est en dehors des règles de base. Qu'attendez-vous de moi, alors?

Directeur des Risques : J'y vois un cas de pédagogie pour mes analystes. J'ai déjà refusé trois dossiers coup sur coup dans des configurations de risques à peu près semblables. Je voudrais sauver celui-là, d'autant plus que je crois dans la solidité du groupe. C'est pourquoi je voudrais votre conseil. |

QUE FERIEZ-VOUS A LA PLACE DU DIRECTEUR REGIONAL ?

QUELLE SERAIT VOTRE RECOMMANDATION ? (la solution est ICI )

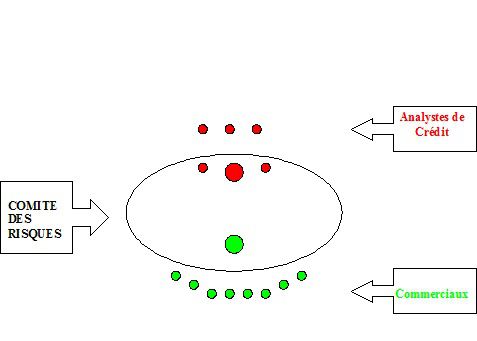

L'analyse de risque touche par définition à l'incertain. C'est un domaine où le "vrai" n'existe pas, où le "probable" se substitue au "vrai". Pour réduire le plus possible l'incidence de la subjectivité, les banques ont institutionnalisé la discussion: le comité des risques est la structure formelle de discussion et de décision des engagements.

Ce comité des risques est un élément vital pour l'organisme prêteur, banque ou société de leasing. C'est le lieu où se discutent les points de vue opposés, les raisons de faire et de ne pas faire les opérations de crédit proposées.

Dans une grande banque, le comité des risques se réunit en principe toutes les semaines. Les dossiers sont examinés en détail l'un après l'autre. Deux "partis" se font face. D'un coté les professionnels de l'analyse de crédit, de l'autre les "commerciaux". Le décideur final est le responsable des risques de la banque, dont dépend d'ailleurs le département d'analyse des risques.

La discussion s'engage à partir de documents de synthèse relatifs aux comptes de l'emprunteur et au contexte commercial de la demande de crédit. Chacun est dans son rôle. L'analyste souligne les faiblesses révélées par les états comptables, le commercial fait valoir les points forts du client, les garanties apportées et la rentabilité du courant d'affaire généré. Chacun de ceux qui assistent au Comité est libre de donner un avis pertinent sur tel ou tel élément du dossier en cours de discussion.

En fait seuls les dossiers importants sont traités en Comité des risques. La fluidité du système est garantie par la possibilité de convocation à tout moment de comités restreints, lorsque la rapidité de décision est impérative. Les dossiers ne relevant pas du Comité des Risques sont traités par des "sous-comités" dans le cadre de "délégations d'autorité" attribuées personnellement aux cadres de la banque et notamment aux cadres du département des risques. Dans tous les cas, le principe de la confrontation des points de vue comptables et commerciaux doit être respecté. Un comité des risques est composé au minimum de deux personnes.

Les mêmes principes s'appliquent dans les petites structures de crédit, par exemple dans les filiales étrangères des banques ou des sociétés de leasing. Dans ce dernier cas, le responsable de la structure locale dispose d'une certaine délégation de signature, qu'il ne peut toutefois exercer seul. Les décisions de crédit font intervenir le responsable local des risques et doivent être prises à l'unanimité. Les dossiers dépassant le montant de cette délégation sont obligatoirement du ressort de la maison-mère.

Le dispositif de cascade des seuils, indispensable pour assurer la bonne marche des affaires de la banque et la sécurité des opérations présente néanmoins des inconvénients précisément en raison de l'existence de ces seuils. A quelques milliers d'Euros près, un dossier change d'instance. Il n'est plus de la responsabilité d'une filiale par exemple mais relève du Comité des Risques de la maison-mère. Cela signifie un allongement quasi inévitable du temps de décision, un handicap possible au plan commercial.

L'organisation du contrôle des risques est toujours soumis aux contraintes contradictoires du temps. Le temps nécessairement long de l'analyse s'oppose au temps court du terrain. Beaucoup d'affaires se perdent faute de rapidité de décision. Mais certaines décisions prises dans l'urgence peuvent s'avérer désastreuses pour l'organisme prêteur.

Il est à présent nécessaire d’examiner comment travaille le comité des risques et plus précisément en quoi consiste l’analyse de risques. Cette incursion « technique » va permettre de comprendre la logique des prises de décisions en matière de crédit.

Prêter c'est faire un pari sur la situation future de l'emprunteur. Et pour évaluer cette situation future, le prêteur ne dispose ... que d'éléments passés. C'est le passé qui permet de se faire une idée de la capacité de l'emprunteur à rembourser son prêt.

En règle générale, les banques regardent les comptes des trois années qui précèdent la demande de crédit. Pourquoi trois ? Parce que l'expérience montre qu''aller plus loin dans le passé n'a pas grand sens.

Aussi fine soit-elle, l'analyse du risque a toutefois ses limites, puisque rien ne permet de prévoir exactement l'évolution de la situation future d'un emprunteur. Le risque zéro n'existant pas, le prêteur cherche en outre les moyens de se couvrir d'une défaillance toujours possible de son emprunteur.

A l'examen des comptes on ajoute une analyse des perspectives commerciales de l'entreprise et de la solidité de son management. Il faut aussi que le crédit soit rémunérateur.

Partant du principe que les difficultés économiques touchent rarement l'ensemble des secteurs, les banques font en outre très attention à la répartition de leurs risques, sur le plan économique et géographique. Elles s’efforcent de respecter avec rigueur un certain nombre de ratios prudentiels comme par exemple le coefficient de division des risques : la banque ne peut pas prêter plus qu’un certain pourcentage de ses fonds propres à un client donné, ou à l’ensemble des clients d’un secteur économique donné.

La méthodologie suivie pour l'analyse de crédit est simple. Elle consiste, pour tout nouveau client, à poser trois questions:

1 - Ce client a -t-il les ressources nécessaires pour rembourser son nouveau crédit ?

2 - Sa solidité financière est-elle suffisante pour minimiser le risque de faillite?

3 - Comment s'assurer de la récupération du capital restant dû en cas de problème ?

L'analyse des ressources nécessaires est relativement simple et consiste à vérifier que l'activité de l'entreprise est rentable. La nature et la pérennité des bénéfices (en fait le cash flow comme on verra plus loin) doivent être constatés. Au besoin, on compare ces bénéfices avec ceux d'entreprises du même secteur.

L'analyse des fonds propres et du bas de bilan est essentielle pour évaluer la solidité financière, en d'autres termes son risque de faire faillite. Toute aussi importante est l'analyse des actifs, pouvant donner lieu à des garanties

fonds propres et bas de bilan l'indice d’une structure financière déséquilibrée est la faiblesse des fonds propres par rapport au total du bilan et par rapport au découvert bancaire.

Comme on l'a vu au chapitre précédent, les fonds propres sont constitués du versement initial des actionnaires, le capital, majoré (ou minoré) des bénéfices successifs non distribués (ou des pertes). C’est la partie située en haut et à droite du bilan, l’ equity en anglais. Cet argent appartenant juridiquement aux actionnaires a servi à financer une partie des actifs de l'entreprise.

Si le découvert bancaire est trop important, l’entreprise est à la merci du bon vouloir de la banque qui lui fait crédit. Il faut savoir que ce qui déclenche la faillite c'est l'incapacité de l'entreprise à honorer une créance qui lui est présentée. L'entreprise n'a pas assez d'argent en caisse ou de facilités pour payer un créancier, un fournisseur, l'échéance d'un gros crédit ou le fisc par exemple. Elle n'a plus les liquidités nécessaires. Un tel événement malheureux peut toucher une entreprise en bonne santé affectée par exemple par la défaillance d'un de ses clients.

Dans les faits, c'est la banque "maison" qui déclenche la faillite, car c'est elle qui tient les clés des liquidités. C'est elle qui peut décider de ne plus augmenter les facilités courantes de trésorerie. Le banquier qui accorde ces facilités voit fonctionner les comptes au jour le jour. Il est donc le premier informé des difficultés de l'entreprise. Il peut donc apprécier à quel moment la situation de l’entreprise est sans espoir, et refuser de continuer à lui faire crédit. Il peut surtout prendre une telle décision pour des raisons de politique interne, même si l’entreprise se porte bien. La banque veut par exemple diminuer son exposition sur un secteur économique ou géographique donné. De telles décisions sont rares mais elles se produisent néanmoins.

Pas question donc de prêter à une entreprise qui a une trésorerie tendue malgré une bonne rentabilité.

Voyons à présent la provenance d’un besoin de découvert trop important il faut regarder deux éléments clés de son bilan, A- le Besoin en Fonds de Roulement (bas de bilan) et B- le Fonds de Roulement (haut de bilan).

A (le besoin en fonds de roulement) varie en permanence et dépend surtout des conditions de crédit des fournisseurs et de celles qui sont accordées aux clients. Sa valeur moyenne "faible" renseigne sur la gestion "ferme" des relations fournisseurs et sur la qualité de l'action commerciale.

B (le fonds de roulement) est fixe sur l'horizon d'un an. Concrètement, c'est un excès de ressources longues. Il est utilisé pour financer A, en partie du moins.

Ce que l’on considère ici, ce sont les ressources longues « disponibles », c’est-à-dire l’excédent des ressources longues sur les emplois longs. Les emplois longs sont les immobilisations figurant en haut de bilan, à l’actif. Il s’agit principalement d’immobilisations financières (participations dans des filiales) ou des actifs immobiliers.

La bonne gestion consiste à couvrir une partie du fonds de roulement avec les ressources "longues", c'est-à-dire de plus d'un an. Celles-ci sont constituées des fonds propres et des financements à long terme. L’entreprise dépend moins de son découvert bancaire et conserve une marge de manoeuvre en cas de difficultés, comme le défaut de paiement de l’un de ses clients.

couverture des risques le constat à un moment donné de la rentabilité de l’activité de l’emprunteur et de sa solidité financière ne met pas le prêteur à l’abri d’événements imprévisibles susceptibles d’entraîner ultérieurement un changement radical de situation.

Sur une durée de quatre, cinq ou six ans, la durée moyenne des crédits sur les biens d’équipements, les retournements de situation sont toujours possibles. Le plus classique est comme indiqué plus haut la défaillance d’un client majeur,. L’analyse du portefeuille de clients constitue à cet égard une précaution indispensable. La mise en place de garanties correspond à la nécessité de se couvrir des conséquences possibles de ces événements, indépendamment de leur nature ou de leur probabilité de réalisation.

Les deux règles d’or en matière de crédit et de garantie sont les suivantes :

- on ne prête pas sur garantie

- on ne prête pas sans garantie.

Prêter sur garantie signifie négliger l’analyse de crédit telle qu’exposée ci-dessus du fait de l’existence d’une garantie solide.

Il n’est pas sain de faire crédit à un emprunteur sans ressources régulières, ou dont les ressources sont insuffisantes pour rembourser ses échéances, ou pire, qui est à la merci de la faillite, faute de facilités de trésorerie suffisantes. Pour le prêteur, la mise en jeu d’une garantie est processus lourd et coûteux qu’il vaut mieux éviter.

Accorder un crédit sur la base d’une garantie à un emprunteur dont on sait d’avance l’incapacité à honorer ses échéances, ne relève plus du métier de banquier, mais de l’action sociale. Pire encore lorsque cette garantie repose sur un bien dont le prix est susceptible de fluctuer, comme l’immobilier.

Les crédits subprimes sont un exemple de prêt sur garantie. Les prêteurs comptaient sur la revente du bien immobilier en cas de défaillance de l'emprunteur.... mais pas seulement, en fait.

Les crédits

Prêter sans garantie est dangereux, car en cas de difficultés de trésorerie, ce crédit sans garantie sera le premier touché, et le premier à subir des impayés. Le débiteur choisira en effet de retarder le paiement des échéances, voire de les interrompre puisqu’en agissant ainsi, il n’encourt pas le risque d’une mise en jeu de la garantie susceptible de rendre visible ses difficultés.

Les garanties sont de deux types. Il y a d’une part les engagements donnés par des tiers pour la reprise des obligations contractuelles de l’emprunteur lorsque celui-ci est défaillant. Et d’autre part les gages ou sûretés réelles sur des biens. Dans la première catégorie on trouve par exemple les cautions ou les engagements de reprise, donnés par des personnes physiques ou morales. Du point de vue de l’analyse de crédit, tout se passe comme si le prêteur avait en face de lui un deuxième emprunteurs, susceptible de se substituer au premier en cas de défaillance de celui-ci. La valeur d’une telle garantie est celle du garant. Il est donc nécessaire de procéder à une deuxième analyse de crédit complète du garant pour s’assurer de sa capacité à honorer son engagement de sa solidité financière. Cette deuxième analyse de crédit exige la même rigueur que la première. Les garanties ou sûretés « réelles » les plus courantes sont les garanties sur les actifs de l’entreprise. Il s’agit par exemple de gages sur les d’actifs de production, de nantissement des actifs financiers, ou d’hypothèque des actifs immobiliers.

Il faut savoir que dans le domaine du crédit, un risque n’est jamais totalement couvert. En particulier, si les garanties permettent de réduire les risques, elles ne sont pas elles-mêmes sans risques.

Risque juridique, risque économique dans le domaine des garanties, la plus grande prudence est de mise pour le prêteur, confronté à un double risque, juridique et économique.

Le risque juridique est lié à la garantie elle-même. Les garanties les plus courantes évoquées ici, cautions, gages, engagements de reprises ont leur propre autonomie juridique. Cela signifie que leur validité peut être contestée du fait du non-respect d’un certain formalisme ou de la non conformité de leur mise en place au regard du droit applicable. En cas de litige, l’opération économique sous-jacente – la garantie d’un crédit dans notre cas – passe au second plan. L’exemple le plus courant en droit français est celui de la caution donnée par une entreprise, laquelle pour être valable doit avoir été approuvée formellement par le Conseil d’Administration. Le risque juridique d’une garantie peut être lié à son application. La réalisation des sûretés dites réelles, comme les gages, nantissements ou hypothèques doit être approuvée par un juge. Il faut savoir que la meilleure des sûretés, la propriété juridique, ne garantit pas au propriétaire la possession du bien concerné. Il en est ainsi dans le cas du leasing par exemple. Le leaser, propriétaire juridique des biens qu’il donne en location ne peut pas de lui-même récupérer un bien loué en cas de défaillance de son locataire. Il doit pour cela obtenir le jugement favorable d’un tribunal,.... ce qui est rarement le cas !

Le risque économique concerne la valeur du bien qui a été gagé. On suppose à présent que le prêteur a le droit d’exercer son droit de gage. Plusieurs questions se posent alors. La première est la récupération physique du bien gagé, son transport et sa remise en état dans l’optique d’une recommercialisation. Ces opérations sont coûteuses, ce qui a pour effet de diminuer la valeur d’occasion du bien en question. La question cruciale posée alors est celle de la revente, ce qui suppose un acheteur et un prix.

888888888888888888888888888888888888888888888888888888888888

9-NOTION DE TITRE

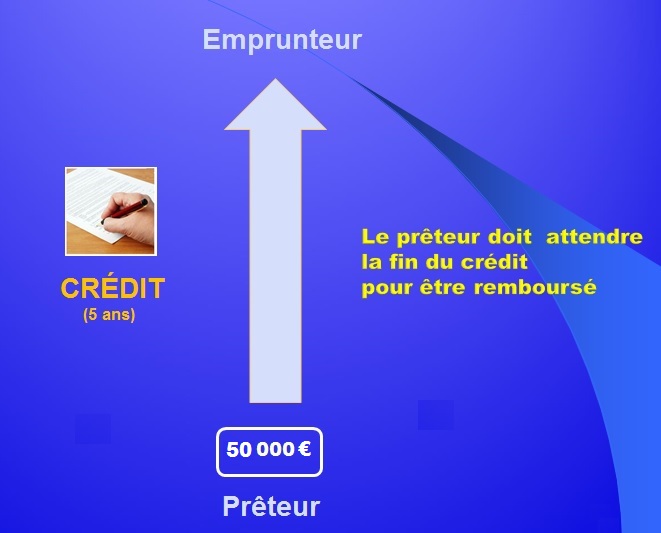

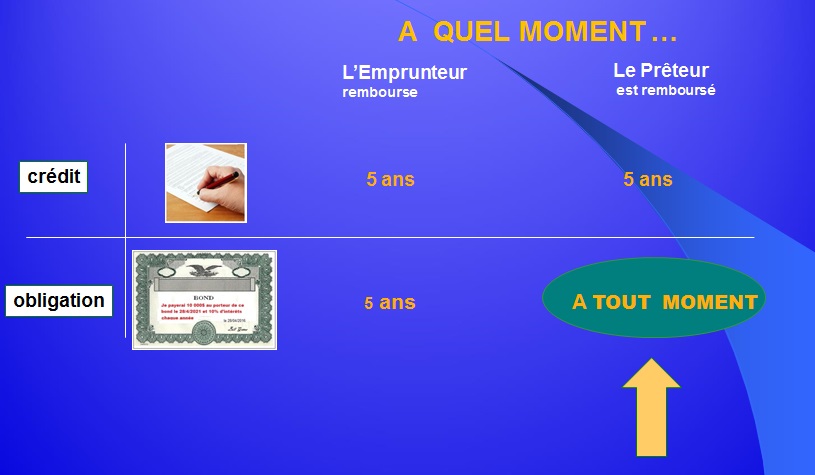

Dans un crédit classique, crédit bancaire ou prêt personnel, le prêteur et l'emprunteur sont liés jusqu'au remboursement complet du crédit.

Cet aspect des choses peut présenter un inconvénient pour le prêteur, dont l'argent est en quelque sorte "bloqué".

Pour l'illustrer cette situation, on peut prendre l'exemple d’un prêt direct entre personnes, comme cela existe souvent, un prêt entre amis.

|

Imaginons un particulier héritant de cinquante mille euros, une somme dont il n’a pas l’emploi immédiat, et qu’il n’hésite pas à prêter à un très vieil ami qui lui en fait la demande. Les deux amis conviennent d’un prêt remboursable en totalité à l’issue d’une période de cinq ans et porteur d’intérêts intermédiaires. Ils s’entendent pour garder une trace écrite de leur accord et rédigent un document ressemblant en tous points à un contrat de prêt. Les choses se passent bien, les intérêts sont payés aux échéances convenues. Mais la troisième année, le prêteur découvre qu’il aurait bien besoin de ses cinquante mille euros car il doit faire face à une dépense imprévue. Impossible, moralement, de demander le remboursement anticipé du prêt à son ami, qui d’ailleurs ne le pourrait pas. Le prêteur n’a d’autre ressource que de s’adresser à son banquier. |

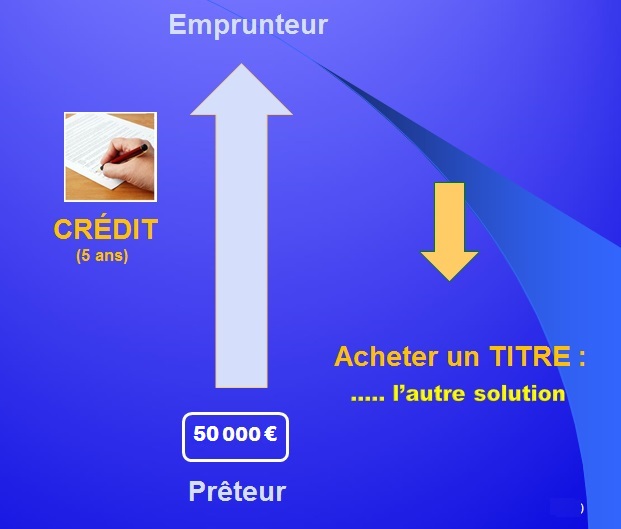

C’est précisément pour faire face à ce genre de situation qu’une autre manière de faire a été conçue, la vente d'un titre.

Plutôt qu’un prêt liant le prêteur et l’emprunteur, il aurait été plus simple d’établir un document signé par l’emprunteur et lui seul, précisant son engagement à payer cinquante mille euros à une date du futur et des intérêts sur cette somme. Quelque chose comme une reconnaissance de dette, mais sans mention de bénéficiaire.

|

|

Le prêteur aurait alors tout simplement « acheté » ce papier, appelé titre.

L’avantage ? Le titre en question serait devenu immédiatement cessible. En d’autres termes, le prêteur aurait pu le revendre à tout moment, au bout de trois ans dans ce cas, sans aucune formalité. A condition bien-sûr de trouver un acheteur, c’est-à-dire quelqu’un disposé à prêter cinquante mille euros remboursable deux ans plus tard, et produisant l’intérêt fixé à l’origine.

Formulé d'une autre façon, il faudrait trouver un investisseur disposant de cette somme et désireux de la placer dans de bonnes conditions.

Difficile ? Peut-être, si un nombre limité de personnes est au courant de l'existence de ce titre à vendre. Très facile au contraire si l'information est publique, car alors le nombre des investisseurs potentiels augmente. Et encore plus facile si les taux d’intérêts ont baissé sur la période écoulée, auquel cas le « placement » sur deux ans au taux d’origine devient attractif pour l'investisseur. Et s'ils sont plusieurs, une surenchère risque de se produire, ce qui ferait monter le prix du titre. ... on voit s'ouvrir ici les portes du "marché".

Ce titre cessible qu’auraient pu imaginer les deux amis est l’ancêtre de ce qu’on appelle aujourd’hui - pour les entreprises et les États - une obligation.

Il faut bien voir dans ce mécanisme simple un élément fondamental: celui qui rembourse l'investisseur initial n'est PAS l'emprunteur d'origine, mais un autre investisseur.

Pour l'emprunteur d'origine, rien ne change: il paie les intérêts et le capital aux dates indiquées sur l'obligation.

En revanche, le "prêteur", c'est-à-dire le détenteur du titre, peut quant à lui être remboursé à tout moment.

Le succès des obligations est phénoménal: il y a dans le monde énormément d’entreprises et d’États qui ont besoin d’argent. Et il y a en face énormément d’autres entreprises, d’États et d’institutions qui ont de l’argent disponible.

Cette demande et cette offre se rencontrent chaque jour sur un « marché » appelé marché obligataire.

Les prêteurs, du fait de leur nombre sont toujours sûrs de pourvoir revendre les obligations achetées, avec, en prime, la possibilité de faire un bénéfice.

Cette souplesse considérable explique l’immense succès de cette forme de prêt. Les volumes quotidiens avoisinent les milliers de milliards d’Euros! Comme beaucoup d’inventions financières, celle-ci repose sur une observation de bon sens : un prêteur sera d’autant plus disposé à prêter qu’il sait qu’il n’est pas lié à l’emprunteur, et qu’il peut récupérer sa mise à tout moment sans gêner l’emprunteur.

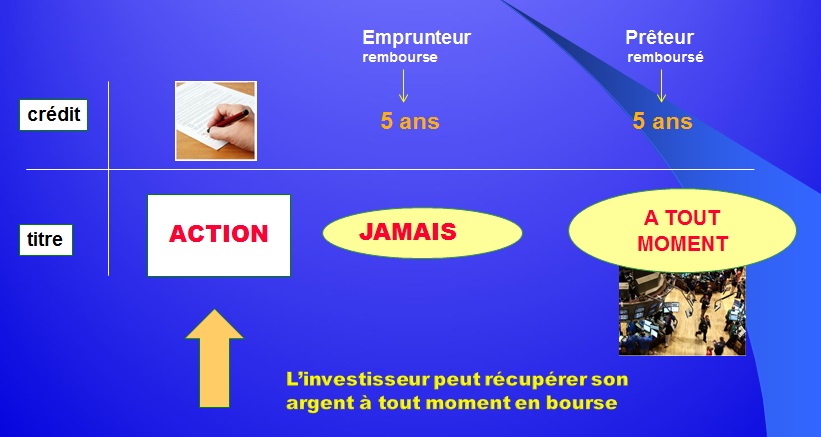

Il y a mieux encore encore que les obligations. Ce mieux c’est l’emprunt qui n’est jamais remboursé par l’emprunteur, et que pourtant le prêteur peut néanmoins récupérer à tout moment.

Ce miracle, c’est la bourse !

Voyons cela. Une entreprise qui a besoin d’argent pour financer un investissement – recruter ou acheter des machines – a le choix entre trois solutions : elle peut souscrire un crédit bancaire, émettre des obligations ou aller en bourse.

Un crédit bancaire doit être impérativement remboursé. Une émission obligataire aussi …. sauf qu’il y a un moyen de l’éviter !

Par exemple en émettant, le jour du remboursement, de nouvelles obligations pour le même montant que celles qui sont arrivées à échéances. L’argent « frais » ainsi obtenu permet le remboursement des obligations précédentes. L’opération est neutre pour l’entreprise. Un emprunteur bien connu le fait chaque semaine, ou presque ! Cet emprunteur c’est …l’État français.

Pour les actions c’est beaucoup plus simple. Les actions émises ne sont jamais remboursées … par l’entreprise. Sauf cas exceptionnel, lorsqu’une entreprise est dissoute, ce qui n’arrive jamais ou presque, ou, cas très rare aussi, lorsque l’entreprise rembourse pour partie les actionnaires. En fait ce sont les actionnaires qui décident.

Mais comment ceux qui achètent des actions acceptent-ils de n’être jamais remboursés ? La réponse est simple: ils savent qu’ils ne seront jamais remboursés par l’entreprise, mais ils pourront revendre leurs actions à tout moment sur le marché, c’est-à-dire en bourse. Avec là-aussi, comme pour les obligations l’espoir de gagner plus, mais aussi de perdre.

C'est un paradoxe qui peut étonner: la spéculation des investisseurs sur les marchés conditionne le bon fonctionnement de leur finalité première qui est de permettre aux entreprises de se financer.

L'importance du marché se mesure par sa taille, c'est-à-dire le nombre d'intervenants, et par l'intensité des échanges. la combinaison de ces caractéristiques définissant ce qu'on appelle sa liquidité.

Les échanges -ventes et achats - "spéculatifs" contribuent à doper les volumes du marché. La volatilité des cours, c'est-à-dire les écarts importants sur une courte durée sont pour beaucoup d'investisseurs des opportunités de gain.

Plus il y a d'intervenants, plus ces intervenants sont actifs et plus le marché est, selon l'expression consacrée, liquide.Un marché liquide est celui qui garantit qu'à tout moment il y aura un acheteur ou un vendeur.

Ce dynamisme profite indirectement aux entreprises qui ont besoin de financement, car toute nouvelle émission d'obligations ou d'actions de la part de l'une d'entre elles aura d'autant plus de chances de trouver "preneur".

Le miracle de la bourse et du marché obligataire est dans la cohabitation de deux mondes ayant des visions opposées de la notion de temps.

L'entreprise est dans le temps long. Elle sait que les ressources obtenues lors de l'émission initiale d'actions ou d'obligations lui sont acquises dans la durée.

Les investisseurs sont dans le temps court, et même très court. Ils peuvent revendre à tout moment, voire même faire plusieurs aller-retours dans une même journée.

Comme on peut s'en douter, l'accès initial à la bourse et le maintien de la cotation au fil du temps imposent naturellement des contraintes sévères pour les entreprises comme la publication trimestrielle de comptes certifiés et le respect des normes comptables

Qu'est-ce qui rend le marché obligataire ou la bourse attractifs, pourquoi y a t-il autant de participants? La raison principale, voire unique, est l'espoir de gain des investisseurs. Pour les actions, c'est l'espoir de voir les cours monter, et / ou l'espoir de toucher des dividendes importants. Rien n'est évidemment sûr, et les risques positifs ou négatifs sont à la hauteur des espoirs. Pour l'acheteur d'obligations, le risque est bien moindre, comme l'est aussi l'espoir de revente avec profit. Risques et gains potentiels sont corrélés.

Revenons au point de vue de l'emprunteur.

La première solution pour lui consiste à vendre des obligations. On parle alors d'émission obligataire. Comme indiqué plus haut, sur le plan financier, il n'y a pas de différence par rapport à un crédit bancaire. L'emprunteur reçoit le montant prévu et il est engagé à rembourser le capital et les intérêts aux échéances fixées. Ce qui a changé, c'est l'enveloppe juridique du crédit, le titre, qui va donner à ce crédit sa facilité à "changer de main".

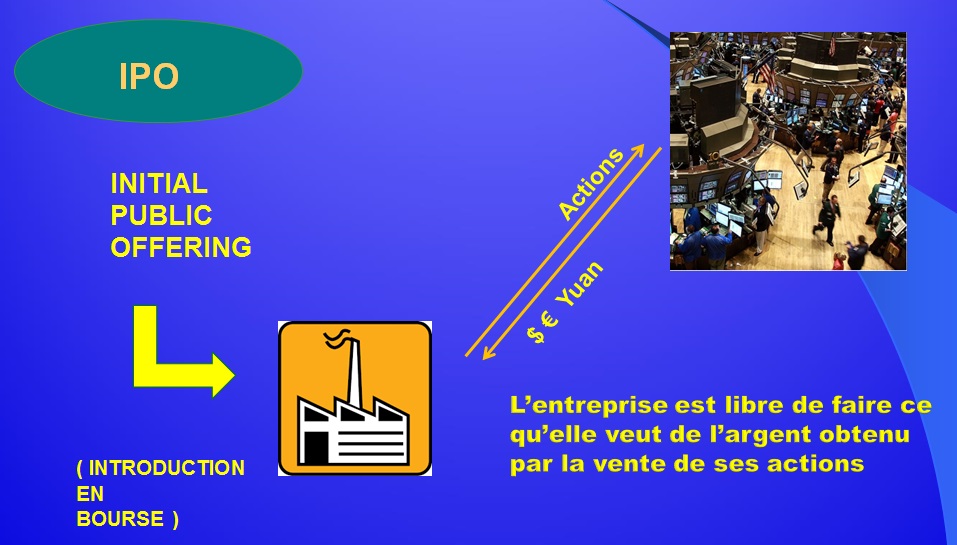

L'autre solution est donc la vente - ou émission - d'actions. La première émission s'appelle une introduction en bourse, dont l'équivalent en anglais est Initial Public Offering. En jargon boursier, on parle simplement d' IPO pour la première fois, et pour les suivantes, de nouvelle émission d'actions ou d'augmentation de capital.

La plus importante IPO jamais réalisée l'a été en septembre 2014 par la société chinoise Ali Baba, l'équivalent d'Amazon. Le succès du premier jour a été tel que le cours a immédiatement augmenté de 38%! Cela signifie que certains souscripteurs ont immédiatement revendu les actions qu'ils venaient d'acquérir!

Cette ruée des investisseurs a donné à Alibaba l'idée de faire une deuxième émission dans la foulée. Finalement, l'opération a rapporté 25 milliards de $, soit quelques 3 millliards de plus que prévu dans l' IPO!

Il faut bien voir aussi que le potentiel de financement du marché (marché obligataire et bourse) est bien supérieur au potentiel de crédit des banques. A cela plusieurs raisons, dont quelques unes sont indiquées ici.

Le potentiel du marché découle d'une donnée simple: l'épargne mondiale, qui se chiffre en dizaines de milliers de milliards de $.

Par contraste, le potentiel des banques est en quelque sorte bridé par les contraintes de sécurité qui pèsent sur elles, et notamment le fait qu'une banque ne peut pas prêter plus qu'un multiple de ses fonds propres (disons pour simplifier son capital augmenté des bénéfices qu'elle n'a pas distribués sous forme de dividendes).

Cette obligation n'a pas force de loi, mais pour des raisons de bon sens, elle s'est imposée aux banques de la planète, comme condition de leur coopération (voir la rubrique "marché interbancaire").

Une autre raison est la spécialisation. Le marché obligataire concerne plutôt les crédits "longs" et très longs, de une à plusieurs années. La bourse finance le capital des entreprises et présente donc de grands risques.

De son côté, la banque se concentre sur les crédits courts et très courts, comme les crédits de trésorerie ou les découverts, lesquels demandent un suivi attentif de sa part. La banque prend des risques limités pour ne pas mettre en danger les dépôts, c'est-à-dire l'argent des clients sur leurs comptes.

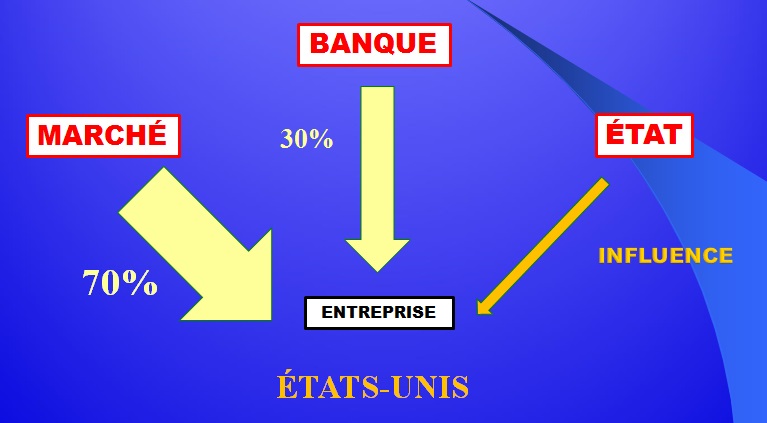

Illustration: aux États-Unis, la répartition des financements - crédit, obligataire, bourse - fait apparaître la pré-éminence du marché.

Les proportions sont inverses en Europe. La raison majeure du déséquilibre? Le financement en capital des entreprises. Ce type de financement, le capital-risque, s'appuie sur une ingéniérie financière de haut niveau, un secteur beaucoup plus développé aux États-Unis qu'en Europe.

Le développement des marchés en Europe s'impose, afin de permettre la création et le développement d'un plus grand nombre d'entreprises. La BCE s'en préoccupe d'ailleurs...

10-LA BOURSE

La bourse est un endroit magique pour les entreprises, car elles peuvent "emprunter" sans jamais rembourser. Pourtant ceux qui lui prêtent ont la certitude, ou disons la quasi-certitude de retrouver leur argent.

Voilà un mystère qu'il faut expliquer. Lorsqu'une entreprise émet des actions en bourse, elle reçoit de l'argent en contrepartie. Cet argent devient son capital, c'est à dire qu'elle peut l'utiliser comme elle veut, pour investir, pour acheter une autre entreprise, créer une filiale, etc… Mais il faut savoir que cet argent ne lui appartient pas, il appartient à son actionnaire. C'est comme ça dans les entreprises dites capitalistes.

Il faut se représenter une action comme un titre de propriété d'une partie de l'entreprise. Une action comporte un prix .

Ce prix n'a pas grand sens car il se rapporte à la valeur de l'entreprise le jour où l'action a été émise. Son intérêt est surtout d'indiquer la part de capital qui est détenu. Pour l'investisseur, la vraie référence de valeur, c'est le cours.

Les actions étaient autrefois matérialisées en "papier". Elles existent aujourd'hui sous forme d'inscription en compte dans les ordinateurs de la banque. Leurs caractéristiques juridiques sont toutefois inchangées. L'action est un titre de propriété représentant un pourcentage du capital de l'entreprise, et ce titre confère à celui qui le détient un droit de vote à hauteur de ce pourcentage.

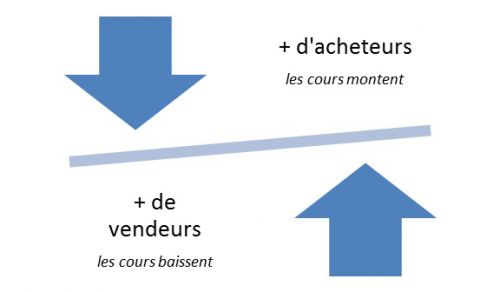

les fluctuations des cours

Les mécanismes de la bourse sont parfois compliqués, mais tout repose sur un principe simple, la loi de l'offre et de la demande. Selon cette loi, tout déséquilibre de l'offre et de la demande entraîne une variation du prix. S'il y a plus d'acheteurs que de vendeurs, les prix montent, s'il y a plus de vendeurs, ils baissent.

Ce phénomène est lié au problème de rareté et aussi à la nature humaine. On peut l'observer sur n'importe quel marché "physique". Si le gel a raréfié la production de certains légumes, leur prix augmente. Si un nombre inhabituel de touristes déferle sur un marché, les prix montent.

Il en est de même en bourse. On n'y échange pas des produits, mais des anticipations. Un investisseur achète des actions lorsqu'il pense que l'entreprise concernée a des perspectives de développement importantes. Si un nombre important d'investisseurs pensent la même chose, le cours va monter. Ceux qui les détiennent n'accepteront de s'en défaire qu'à un prix supérieur au cours actuel.

Les entreprises dont les actions sont cotées sont tout d'abord obligées à la transparence. Elles doivent publier leurs comptes tous les trois mois. Ces comptes doivent être certifiés par des organismes indépendants.

Donc c'est clair, une entreprise qui décide d'entrer en bourse perd d'une certaine manière son indépendance. C'est le "prix" à payer pour obtenir ce type de financement "qui n'est jamais remboursé". Le deuxième miracle de la bourse est qu'il n'y a pas d'intérêts à payer. Seulement des dividendes.

Quelle est la différence ? Il est clair qu'une entreprise ne peut pas faire n'importe quoi, sinon le cours de son action risque d'en pâtir. Si une action perd trop de sa valeur, elle est rejetée par le marché, personne n'en veut plus, et la conséquence est que l'entreprise ne peut pas espérer une nouvelle émission d'actions.

Une entreprise peut convaincre ses actionnaires d'accepter peu ou pas de dividendes en contrepartie d'une espérance de forte croissance et donc de gains futurs. Ce que l'investisseur perd du fait du non paiement de dividendes, il le récupère par la hausse du cours et l'anticipation de dividendes importants dans le futur.

L'histoire est fertile en aller-retours en bourse de la part des entreprises. C'est le cas d'un groupe familial par exemple qui à un moment donné a besoin d'argent pour investir. Mais quelques années plus tard, les obligations de transparence sont jugées insupportables et l'entreprise rachète les actions émises.

Sur le plan macro-économique, l'exemple de la bourse montre que les entreprises ont deux manières de se financer, les banques et le marché.

Le marché ne veut pas seulement dire la bourse. Il y a d'autres financements qui ne sont pas d'origine bancaire. Les obligations et les billets de trésorerie en sont un exemple. Le système des billets de trésorerie permet aux entreprises de se prêter mutuellement de l'argent sans passer par les banques, donc en évitant de payer le surcoût de l'intermédiation bancaire. Mais alors elles prennent un risque, celui de la défaillance de l'entreprise à laquelle elles ont prêté de l'argent.

Recommandations des analystes Les recommandations boursières abondent sur le net. Elles émanent des courtiers professionnels, des gestionnaires de fonds et des banques.

On ne peut pas être sûr de l'objectivité des analyses, et d'ailleurs les méthodes utilisées ne sont pas transparentes. Les recommandations émises par les banques sont les plus nombreuses. Il se produit souvent que les sociétés analysées par un service de la banque soient parailleurs clientes de la même banque. Toutes les banques professent naturellement l'étanchéité des services entre eux et garantissent par conséquent l'objectivité des recommandations. C'est le fameux chinese wall - la muraille de Chine -censé entourer l'activité des services de recherche.

On conçoit aisément que ce chinese wall ne puisse pas être absolument et constamment étanche et que les banques peuvent se trouver fréquemment en situation de conflits d'intérêts.

Il en est de même des autres catégories d'analystes, les courtiers et les fonds. On ne peut pas leur reprocher de suivre parfois leurs propres intérêts.

Toutes ces recommandations doivent être appréciées avec prudence. Les différences d'opinion sont d'ailleurs rassurantes, car si tout le monde pensait la même chose, la bourse n'aurait pas de raison d'être. Et c'est précisément parce que les intervenants n'ont pas la même opinion qu'il y a des acheteurs et des vendeurs. Par définition, le krach apparait lorsque tout le monde adopte la même attitude, d'achat ou de vente d'un actif.

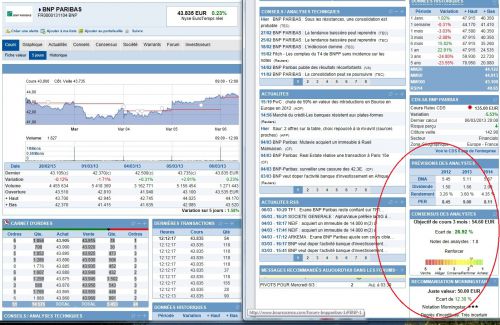

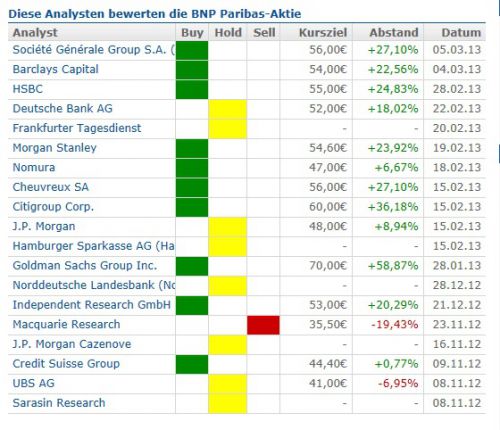

Diversité des analyses l'exemple qui suit illustre cette diversité d'opinions. La divergence des recommandations peut concerner des sociétés connues, maintes fois analysées.

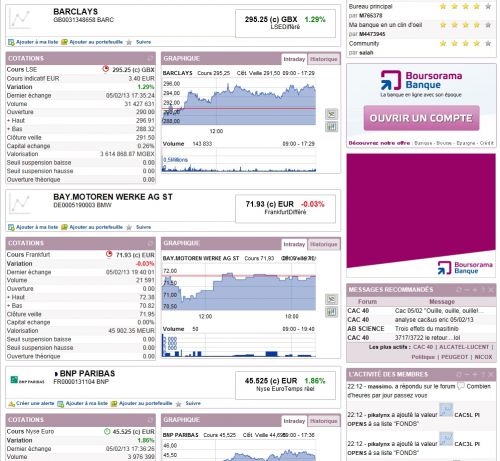

L'exemple choisis est celui de l'action BNP.

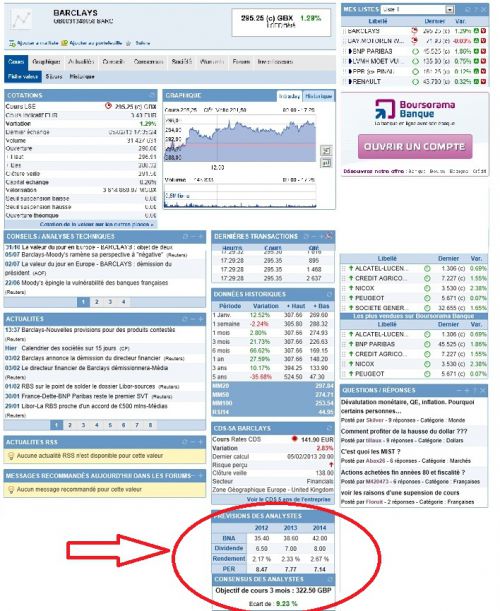

Le site boursorama.com donne des recommandations sous plusieurs formes:

- prévisions des analystes: il s'agit de prévisions de bénéfice par action, les fameux PER

- consensus des analystes: un objectif de cours est la moyenne des indications d'analystes

- recommandation Morningstar: analyste américain réputé

D'après ces recommandations, un groupe d'analystes d'un coté, et Morningstar de l'autre, l'action BNP est sous évaluée au début mars 2013. L'objectif de cours des premiers est de 54,60 euros, la "juste valeur" du second est de 50 euros. Il y a entre les deux un écart de 10% environ.

site boursier allemand Au même moment toutefois, d'autres analystes, en majorité des analystes de banques, font part d'observations radicalement différentes.

On peut voir ici l'incroyable diversité des prévisions, de 41 euros à 56 euros, soit respectivement 17% en-dessous du cours du jour et 27% au dessus !

Cela veut dire qu'à partir des mêmes données d'observations et au même moment, des analystes - les plus nombreux - estiment que le titre BNP a un potentiel de hausse allant jusqu'à 27%, et d'autres - un analyste en fait - estime au contraire que ce titre est surévalué de 17%.

rem: Kursziel signifie "objectif de cours",

rem: Kursziel signifie "objectif de cours",

c'est la prévision du site; Abstand signifie "écart"

PER ce ratio apparu dans l'extrait du site Boursorama est très utilisé, c'est le Price Earning Ratio, c'est à dire le résultat de la division du cours de l'action par le bénéfice par action.

PER = Cours / Bénéfice par action

C'est l'outil de comparaison des performances boursières des entreprises d'un secteur donné. Dans le cas de la BNP, on voit que ce ratio est donné pour 3 années à venir. Il est facile de constater qu'à un moment donné, les ratios d'un même secteur sont très proches. Les banques du monde entier ont des PER proches, de même l'électronique, la pharmacie, etc ...

Comme on peut l'imaginer, les investisseurs scrutent très attentivement ces ratios futurs, se font leur propre idée de leur évolution, et se positionnent en conséquence lorsqu'ils constatent par exemple qu'un action a un possible rattrapage.

L'exercice proposé va précisément consister à créer un portefeuille fictif pour pratiquer l'utilisation de ces informations.

11-ACTUALITÉ: L'AVENIR DE L'EURO

Il y a en France un débat sur un retour au franc et à la liberté de dévaluer. Que faut-il en penser?

avant l'euro

L'opinion est sans mémoire. On a l'impression que l'euro, né le 1er janvier 2002, a toujours existé. La longue période d'une trentaine d'années qui a précédé, marquée par des dévaluations répétées et humiliantes, est déjà lointaine dans les esprits.

La France dévaluait souvent sa monnaie et l'opération se faisait dans la douleur.

Le problème de base était le déficit du commerce extérieur. La France importait plus qu'elle n'exportait. La difficulté d'exporter était la conséquence des prix élevés, eux-mêmes conséquences d'une forte inflation intérieure. Concrètement, la dévaluation n'était pas décidée tranquillement, mais imposée par de violentes attaques du franc sur les marchés. Ceux qui avaient des francs les vendaient à tout prix contre des devises plus solides. La Banque de France puisait dans ses réserves de devises pour acheter les francs sur les marchés de manière à freiner la chute du cours, mais en vain. A chaque fois, ce scénario se terminait par une capitulation.

Après la dévaluation, les produits français devenaient momentanément attractifs à l'exportation, mais dans le même temps, les importations étaient plus chères, surtout le pétrole dont le pays avait grand besoin. La hausse des prix des produits importés grignotait peu à peu l'avantage initial de la dévaluation, de sorte qu'une nouvelle dévaluation devenait nécessaire.sur les marchés extérieurs quelques mois ou années après pour corriger le déficit extérieur.

force de l'euro

Le passage à l'euro a complètement changé la donne. Géré de façon remarquable par la Banque Centrale Européenne, la devise européenne a conquis en un temps record, contre tous les pronostics, la place enviée de deuxième monnaie de réserve mondiale, après le dollar.

Cela signifie que ceux qui ont des réserves (pays du Golfe, Chine, entreprises mondiales ) ont suffisamment confiance dans la force et la stabilité de l'euro pour placer dans cette devise une partie importante de leurs avoirs. Ce n'est pas qu'une une affaire de monnaie, mais, à travers la confiance dans la monnaie, la perception de la vraie puissance économique de l'Europe.

Grâce à l'euro, des pays plus ou moins forts isolément sur le plan économique, mais suffisamment complémentaires ont su constituer un ensemble unifié puissant.

Globalement le commerce extérieur des pays de la zone euro est excédentaire, ce qui veut dire que l'Europe n'a aucun problème de ressources en devise autre que l'euro pour honorer ses engagements, au contraire. La bonne santé globale de l'ensemble a même été à l'origine d'une hausse de l'euro par rapport au dollar, même si d'autres facteurs, comme les taux d'intérêts ont joué un rôle.

La France a bien évidemment profité de ce formidable bouclier protecteur. Son déficit extérieur ne pèse pas sur ses comptes, et n'entame pas le crédit extérieur de l'euro car il est compensé par les excédents des autres pays de la zone. Sans l'euro, notre pays aurait été affaibli.

Il faut mettre au crédit de la BCE le succès indiscutable et la crédibilité de l'euro.

un atout commercial

En dehors du tourisme et des problèmes de transfert d'argent au sein de la zone euro, la monnaie n'a pas changé de manière visible la vie de tous les jours des Français.

Pour les entreprises en revanche le changement a été considérable, et en premier lieu pour celles qui commercent avec les pays de la zone euro. Le coût du change a été éliminé, de même que le risque de change. Exporter ou importer vers ou depuis la zone euro est devenu aussi simple que vendre ou acheter sur le territoire national.

Les transactions commerciales en dehors de la zone euro ont également été facilitées par la relativité stabilité du taux de change de l'euro vis-à-vis des autres devises. Dit autrement, le risque de change est toujours présent mais dans des proportions fortement diminuées.

Ce retour est présenté comme la solution d'un problème réel, la différence de productivité entre la France et l'Allemagne. Le retour au franc nous laisserait libres de corriger cette différence par le "jeu" de la dévaluation.

Ce serait la très mauvaise solution d'un vrai problème, une utopie dangereuse par sa simplicité et donc par son attrait possible dans l'opinion.

Il faut imaginer le chaos que provoquerait le scénario de la sortie de l'euro.

Les problèmes du déficit extérieur et de l'endettement français surgiraient alors au premier plan, provoquant une spéculation immédiate et la dévaluation continue du franc sur les marchés, par rapport au dollar, au Yen et ... à l'euro, avec toutes ses conséquences économiques et sociales.

un chaos inéluctable?

Pour le comprendre, il faut partir de la réalité concrète. De nombreux acteurs de l'économie ont chaque jour besoin de se procurer des devises pour payer des importations, pour effectuer des remboursements de crédits accordés par des prêteurs situés hors de France, pour investir à l'étranger, acheter des actions, etc ...

Les emprunteurs sont des entreprises privées ou publiques, et l'État lui-même. Ceux qui prêtent, les créanciers donc, sont des banques, s'il s'agit de crédits, et plus généralement tous ceux qui détiennent hors de France des obligations émises par des emprunteurs français.

avec l'euro, pas de problème, puisque d'une part une grosse partie du commerce extérieur concerne les pays de la zone euro et pour le reste, les paiements en devises sont faciles à effectuer, sachant que la valeur de l'euro dans le temps est stable et en tout cas prévisible.

sans l'euro, tout change, car alors ce n'est plus une partie des importations, mais la totalité qui devrait être réglée en devises et malheureusement, la France importe plus qu'elle n'exporte. Et c'est de même l'ensemble de la dette de l'État et du secteur privé placée hors de France qui devrait être remboursée en devises.

Il s'ajouterait à cela un facteur aggravant. Les détenteurs de francs en France, anticipant l'affaiblissement de la monnaie, se dépêcheraient de les échanger contre des devises fortes, et ceux qui reçoivent des paiements en devises ne les convertiraient pas en francs. Sans compter la spéculation des marchés anticipant eux aussi la baisse du franc. Comme on sait, le prix sur un marché résulte autant du rapport entre l'offre et la demande que de l'anticipation de ce rapport.

Pour "tenir" la parité décrétée par la puissance publique après une sortie de l'euro, il faudrait que la Banque de France soit prête à vendre au cours fixé les devises nécessaires pour couvrir tous ces besoins. Les réserves françaises seraient balayées en quelques heures, avec ou sans contrôle des changes.

L'époque où un pays pouvait se "murer" et décréter unilatéralement un taux de change est révolue car les montants en jeu sur le marché sont des multiples de ce qu'ils étaient il y a trente ans.

La dimension du chaos serait en proportion directe de l'importance des liens économiques et financiers que la France a tissés partout du fait de la mondialisation. Des liens d'interdépendance sans comparaison avec ce qu'ils étaient dans les années 1970-1980.

Les problèmes monétaires seraient rapidement transportés au niveau de l'économie. Les prix en francs des importations monteraient au fil de l'érosion du franc, l'inflation exploserait.

L'avantage de prix sur les marchés extérieurs consécutif à la dévaluation du franc serait illusoire pour une raison simple, la part de produits importés dans nos exportations, autrefois négligeable, atteint aujourd'hui 50%.

La dette privée en cours, libellée en euros augmenterait au fil des dévaluations. La faillite menacerait les banques car les banques françaises ont des liens étroits avec leurs homologues de la zone euro et par ailleurs toutes ont émis des obligations dans et en dehors de la zone euro.

La dette publique de la France représente l'équivalent du PIB, soit 2000 milliards d'euros. La moitié de cette dette, soit 1000 milliards est portée par des prêteurs étrangers.

Pour rassurer ces prêteurs, et pouvoir obtenir de nouveaux prêts, il faudrait alors que la France s'engage à maintenir ses engagements existants en euro. La conséquence serait du jour au lendemain une augmentation de la dette en cours dans la même proportion que la dévaluation du franc nouvellement créé. La charge d'intérêts deviendrait insoutenable car le taux des nouveaux emprunts monterait en flèche.

Pour les particuliers et les entreprises, le marché des changes serait encadré. Les banques seraient nationalisées. Seuls des taux d'intérêt astronomiques permettraient d'attirer de nouveaux prêteurs, pour rembourser la dette encours.

En fait, dans la réalité, la simple évocation de ce scénario-catastrophe dans un contexte d'élections suffirait à provoquer la hausse immédiate des taux d'endettement français et la fuite des capitaux. Les marchés, comme cela a été dit, anticipent.

L'exemple de la Suisse au premier trimestre 2016 montre bien. Ce pays n'a pas voulu suivre le mouvement de baisse de l'euro face au dollar. Mais voyant ses réserves en devises baisser de façon vertigineuse, la Banque Centrale Suisse a été contrainte d'abandonner en quelques jours sa politique de taux de change fixe entre le franc suisse et les autres devises.

la France libre d'imposer sa monnaie aux créanciers extérieurs ?

Les partisans de la sortie de l'euro ne se contentent pas de plaider le retour à la souveraineté monétaire de la France et notamment la liberté de dévaluer. Il est aussi question d'une disposition du droit français autorisant l'État à convertir sa dette dans la monnaie nationale.

L'argument est fallacieux. Il serait suicidaire d'imposer aux prêteurs étrangers une telle disposition, même juridiquement fondée. Le rapport de forces est évidemment du coté des prêteurs. Les chances de trouver de nouveaux prêteurs seraient nulles si la France appliquait cette disposition.

Pour un prêteur étranger, accepter des remboursements en francs serait prendre le risque de voir se dégrader la valeur des futurs remboursements.

Opposer cette disposition aux prêteurs étrangers serait le meilleur moyen de provoquer leur fuite et donc de mettre la France en situation de défaut généralisé vis-à-vis de ses créanciers.

Or la continuité des prêts est essentielle pour la France, du fait qu'une grande partie des nouveaux prêts sert à rembourser ceux qui sont venus à échéance.

la théorie économique

Robert Mundell, prix Nobel 'Économie, a étudié la problématique de la monnaie unique. Observant la manière dont le dollar s'était imposé comme monnaie des États-Unis, il en a déduit les conditions nécessaires du succès d'une monnaie unique et défini les "Zones Monétaires Optimales".

Selon cette théorie, la correction des différences de productivité entre les pays qui ont adopté une monnaie unique repose sur deux conditions essentielles, la mobilité de la main d'oeuvre et surtout la centralisation budgétaire.

La mobilité permet aux habitants des régions (pays) défavorisés de trouver ailleurs un emploi. Le temps que l'autorité fédérale soit à même d'investir dans ces régions en retard de productivité. Sur ces deux points l'Europe souffre de handicap, la mobilité étant freinée par la barrière des langues et l'Europe n'ayant pas de réel pouvoir budgétaire. Il faut noter qu'une certaine mobilité existe néanmoins au sein de l'Europe et que l'absence d'un pouvoir budgétaire n'a pas empêché les transferts financiers annuels de centaines de milliards d'euros pour aider de nombreux pays - Espagne, Portugal, Grèce, pays de l'Est - à se moderniser.

Le renforcement du pouvoir budgétaire de l'Europe suppose l'unanimité des États membres de la zone euro. Les jeunes États américains ont rapidement accepté le transfert du pouvoir budgétaire à l'État fédéral, dans le cadre de la création du dollar. Il est certain que le processus sera plus difficile en Europe, où la force des traditions est naturellement plus importante.

La symbolique de État souverain pèse dans les esprits et peut fausser la lecture des faits. Il faut admettre que la petite "Grande France" est plus forte dans son alliance européenne. Dans le jeu des blocs, où face aux rapports de force grandissants.

Robert Mundell a d'abord fustigé l'euro au nom de de ses défauts de construction. Plus récemment il a reconnu que la déconstruction de l'euro apporterait plus de problèmes qu'elle n'en résoudrait. Il continue de plaider pour la centralisation budgétaire, un objectif que les opinions européennes ne sont pas encore disposées à accepter.

|

trop fort l'euro?

L’euro fort est-il responsable de la faiblesse du commerce extérieur français? Et pire encore, empêche-t-il par son existence-même toute dévaluation susceptible de corriger les écarts de productivité intra-européens?