titrisation-0

|

Ce court extrait montre qu'il est possible de comprendre en quelques minutes l'un des mécanismes les plus mystérieux et les plus utiles de la finance moderne. Si vous avez déjà des connaissances comptables, vous pouvez voir le module complet en bas de page. |

|

Le principe de la titrisation (en anglais: securitization ) est d'une grande simplicité. Ce qui demande un peu plus d'explications, c'est pourquoi ce mécanisme est important pour les banques et quelle est sa place dans le monde de la finance.

Au plan macro-économique, s'il y avait une chose à retenir, ce serait ceci: la titrisation est un dispositif technique permettant de canaliser l'épargne non-bancaire vers le crédit. Précisons: l'épargne non-bancaire c'est l'argent qui circule dans ce qu'on appelle globalement les marchés, La titrisation permet donc PLUS de crédits en direction des entreprises et des consommateurs. PLUS que ce que les banques peuvent faire car elles sont limitées par de nombreuses barrières de sécurité.

La titrisation est une clé essentielle pour saisir l'utilité des marchés financiers. Elle permet entre autres de comprendre ce qui s'est vraiment passé dans la crise des subprimes. Et aussi pourquoi la BCE l'utilise cet outil depuis septembre 2014. Incidemment, la titrisation existe aux Etats-Unis depuis ... 1934. |

Titriser signifie créer des titres.

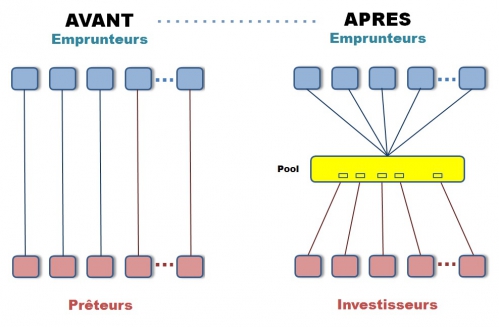

Avant de voir le comment, voyons l'utilité de la titrisation à travers un exemple concret. Pour cela, imaginons un groupe d'amis ayant ceci de particulier que tous ont consenti un prêt personnel à un tiers.

Chacun a donc signé un contrat de prêt avec un emprunteur.

Partant du principe qu'une gestion commune des prêts serait plus efficace qu'une gestion individuelle, ils décident de transférer l'ensemble des prêts dans une société créée pour la circonstance et qui va jouer le rôle d'un pool. En contrepartie de son apport dans ce pool, chacun reçoit un certificat d'un montant correspondant à la valeur du prêt apporté. Ces certificats, appelés titres, sont au porteur.

On voit déjà un premier avantage: avant cette opération, chacun était "lié" à son emprunteur par un contrat de prêt. Après, il n'y a plus de contrat, mais un "titre" donnant droit à remboursement de la part du pool.

C'est alors qu'une discussion s'engage. Certains des participants proposent de se retirer, d'autres sont prêts à racheter les parts disponibles. D'autres, enfin, réfléchissent à une revente possible, mais en dehors du groupe d'amis.

Ils viennent d'inventer la titrisation, c'est à dire la transformation de crédits nominatifs en titres anonymes et donc cessibles.

Les emprunteurs d'origine sont toujours les mêmes, à savoir les bénéficiaires des prêts. Ils ne sont plus endettés vis-à-vis des prêteurs, mais vis-à-vis du pool, ce qui, pour eux est sans conséquence.

Pour les prêteurs d'origine, c'est comme si le pool s'était substitué aux emprunteurs. Pour dire les choses autrement, les prêteurs d'origine détiennent à présent des créances sur le pool.

Pour eux la différence est grande, à double "titre". D'abord ils n'ont plus à se préoccuper de la gestion administrative des prêts (collecte, relance, ...). Mais surtout, ils ont la possibilité de sortir à tout moment de leur engagement. En contrepartie de ce service, naturellement, ils consentent à l’administrateur du pool, l’un d’entre eux ou un tiers, une petite rémunération.

Les prêteurs sont devenus des investisseurs !

Ce n'est pas qu'un changement de vocabulaire. L'investisseur est en effet libre de retrouver sa mise à tout moment et de choisir un autre placement. Le prêteur n'a pas ce choix, il est lié par contrat à l'emprunteur et n'est libéré de cet assujettissement qu'à l'expiration du prêt.

Remarques

1- L'exemple décrit est très proche de la réalité à un détail près. On a bien compris que le "groupe d'amis" représentait les banques prêteuses. Dans la vraie vie, pourrait-on dire, les banques vendent purement et simplement leurs crédits à ce qui a été appelé ici le pool. Rares sont celles qui choisissent d'acquérir les titres correspondants après la cession, comme dans le scénario ci-dessus.

2- Il n'est pas inutile de réfléchir à cette différence entre le statut de prêteur et celui de détenteur d'un titre du même montant. C'est le passage de la banque ( qui personnalise le crédit ) au marché ( qui est anonyme ) et où les titres s'échangent au gré du vouloir de chacun. Rigidité d'un coté, flexibilité de l'autre. Ressources limitées d'un coté (les capacités de prêt des banques dépendent grosso-modo de leurs fonds propres) et ressources illimitées de l'autre (le marché).

3- Clin d'oeil de l'actualité: vous avez peut-être lu le sigle ABS dans la communication de la BCE en octobre-novembre 2014. Cet acronyme désigne tout simplement, en jargon financier, les titres dont il a été question ci-dessus. C'est-à-dire de titres issus de crédits, ou plutôt adossés à des crédits. ABS veut dire Assets Based Securities. Securities signifie les titres. Based veut dire adossé et Assets désigne les crédits.

Sa raison d'être n'est pas le désir des banques de simplifier leur gestion. Ou de se "débarrasser" des mauvais crédits, comme cela a été hâtivement commenté dans le contexte des subprimes. Une interprétation étrange au demeurant, car on peut se demander qui aurait envie d'acheter des mauvais crédits.

Les motivations des banques pour céder une partie de leurs crédits sont multiples.

- La principale est de réduire leur encours - c'est-à-dire le volume de ces crédits - au regard des contraintes réglementaires imposant un certain niveau de fonds propres par rapport aux crédits accordés. Si les fonds propres baissent, après des pertes par exemple, la banque doit réduire ses engagements pour respecter les ratios imposés. Pour cela elle va vendre une partie de ses crédits à un tiers, une banque ou ... une structure de titrisation. Pour les clients de la banque qui ont bénéficié de ces crédits, rien ne change. La banque continue de percevoir les remboursements, qu'elle reverse ensuite à la structure de titrisation.

- Une autre raison tout aussi importante est le souci de modifier le profil de risque du portefeuille de crédits. Dans ce dernier cas, la banque vend les crédits d'un secteur économique donné et redistribue de nouveaux crédits dans un autre secteur.

- La troisième raison parait contredire la première: n allègeant le bilan des banques, la titrisation leur donne la possibilité de prêter plus. Comment ? Tout simplement en titrisant chaque nouveau crédit, ce qui n'augmente pas leur encours et donc ne modifie pas les équilibres prudentiels. Il n'est donc pas étonnant qu'en Europe on cherche à développer la titrisation, "on" étant les banques et certains gouvernements. Ce qui motive la banque dans le fait de prêter plus est la perspective de gagner plus. En effet, elle perçoit une marge sur chaque crédit vendu à une structure de titrisation.

La titrisation donne donc aux banques une immense flexibilité dans la gestion de leurs crédits.

POUR ALLER PLUS LOIN

Sans avoir peut-être tout compris, vous avez certainement saisi l'essentiel de la titrisation.

Pour aller plus loin, il faut:

Comprendre la structure d'un bilan.

Avoir une idée du crédit aux entreprises.

Creuser un peu le fonctionnement des banques et des marchés financiers.

- o - o - o - o - o -

MAJ