le crédit

|

La négociation avec la banque, comme toute négociation, demande un travail de préparation. Le point de départ est de bien comprendre la méthode d'analyse de la banque... et de maîtriser son propre dossier. Il faut ensuite identifier le processus interne de décision et la place réelle de son interlocuteur dans ce processus. Vient ensuite la question du rapport de force et l'analyse de ce qui peut être négocié. |

|

Pour l'entreprise comme pour le particulier, la relation avec la banque doit se concevoir dans la confiance et dans la durée. Le crédit n'est pas une science exacte. Les éléments "techniques" du crédit doivent être bien-sûr maîtrisés, mais ce qui compte tout autant est le jugement, l'appréciation que chacun se fait de la capacité de l'autre à tenir ses engagements. Le commercial de la banque qui défend "son" client en comité des risques s'engage en quelque sorte sur la qualité de l'emprunteur. Et de même, le client doit sentir que la parole de la banque est solide, ce que résume la formule anglo-saxonne "my word is my bond", ma parole m'engage. Ce n'est pas qu'une clause de style. La vie des affaires s'accélère parfois et il peut arriver que l'entreprise s'engage elle-même vis-à-vis d'un client en s'appuyant sur un accord verbal de la banque. Sans compter la survenance de graves difficultés où l'appui de la banque peut être décisif pour la survie de l'entreprise. Dans tous les cas, petite ou grande entreprise, petite ou grande banque, la personnalisation de la relation est non seulement inévitable, elle est nécessaire. |

La façade lisse et uniforme des banques abrite des réalités complexes qui les distinguent des entreprises à de nombreux points de vue. Voici un aperçu des nombreux métiers de la banque :

| - gestion des comptes | - crédits syndiqués |

| - gestion d’actifs | - marché de taux |

| - financement export | - fusions et acquisitions |

| - marchés de change | - courtage d’actions |

| - titrisation | - leasing fiscal |

| - émission de titres | - financement d’avions, de bateaux |

| - introduction en bourse | - financement de projets |

| - émission de cautions | - financement structuré |

| - leveraged buy out | - banque privée |

Ces métiers sont très spécialisés, au point que l’on puisse vraiment parler de cultures différentes. Le trader de la salle de marchés et son collègue des fusions et acquisitions appartiennent à deux mondes qui n’ont rien en commun. Tout les sépare, l’origine, la formation, la personnalité, le mode de rémunération. Il en est de même du banquier dit « privé », spécialisé dans la gestion des fortunes des particuliers, que tout sépare de son collègue du financement export, globe-trotter familier des institutions financières internationales.

Pour illustrer le problème du cloisonnement des métiers, il faut savoir qu'il est par exemple inutile de parler d’un problème de financement export à un spécialiste en crédits syndiqués, ou réciproquement.

La confusion la plus fréquente à cet égard concerne le rôle des représentants des banques à l'étranger. Ces personnages, par définition très "visibles", remplissent généralement des missions précises en relation avec les autorités locales, pour le compte de leur maison-mère. Par la force des choses, ils jouent aussi un rôle incontournable d'accueil des clients de passage, lesquels comptent aussitôt sur un soutien total en faveur de leurs dossiers particuliers. Or il est inutile d’attendre un tel engagement, ce n'est pas leur job. Pire même, une intervention ciblée et visible en faveur d'un client pourrait nuire à leur délicat travail de lobbying local. De même, ces personnages n’ont aucun pouvoir particulier vis-à-vis des « métiers » de la maison-mère. Comme tout cela est du domaine du non-dit, les situations de frustrations sont susceptibles de se multiplier.

On trouve par ailleurs des différences au sein de chaque métier. Des personnels hautement spécialisés côtoient des généralistes. Certains inventent de nouveaux produits, d’autres les commercialisent, d'autres enfin relient le métier à la « machinerie » interne de la banque, dans le domaine de la trésorerie, de la comptabilité et du contrôle des risques.

La diversité des métiers de la banque et leur cloisonnement impliquent de bien savoir qui fait quoi. Il se pose ici un petit problème d'identification. Si les contenus de ces métiers se ressemblent fortement d'une banque à l'autre, il n'en est malheureusement pas de même de la terminologie employée et surtout de l'organisation, ce qui peut entraîner une certaine confusion.

problèmes d'organisation

Chaque métier a ses produits particuliers, son type de clientèle ou de partenaires, son modèle économique, son profil de collaborateurs, et on comprend dès lors la complexité des problèmes d'organisation.

L'organisation interne des banques est le résultat du regroupement des métiers selon des critères choisis en fonction de la stratégie de chaque institution. On distingue globalement trois types de critères, les critères « clients », « produits » et « marchés ».

Le problème est que les produits sont souvent multi-clients et qu’à l’inverse, les clients d’un groupe donné sont concernés par plusieurs produits. Il est ainsi fréquent d’isoler l’activité de "banque privée", ciblée sur les particuliers fortunés, ou de "banque d'affaires", ciblée sur les hauts dirigeants. Mais la banque privée doit s’appuyer sur d’autres métiers, comme « courtage actions » et « produits structurés ». De même, les clients de la banque d’affaires sont concernés par les métiers de marchés et les « financements structurés ».

Toute organisation est donc un compromis présentant d’inévitables zones de recouvrement. Par ailleurs les organisations évoluent dans le temps, parfois de manière soudaine.

Deux éléments sont à prendre en considération dans la relation avec un banquier: son métier et dans certains cas son « grade », qu’il ne faut pas confondre avec la position hiérarchique. Connaître le métier de son interlocuteur est capital du fait du cloisonnement rigoureux des activités bancaires et des responsabilités. Quant au grade, il est importante dès lors que l'on touche aux problèmes de prises de risques et surtout de rapidité de décision. C'est particulièrement vrai des métiers de crédit par exemple. A partir d’un certain niveau les cadres de banque disposent en effet de délégations de crédit personnelles qui leur confèrent une autorité accrue au sein des comités de crédit et surtout leur donne la possibilité de prendre des décisions en dehors du cadre formel des Comités des risques, sous conditions naturellement.

grands secteurs d'activité

On en distingue classiquement six :

| 1 Banque Commerciale | 4 Banque d'Affaires |

| 2 Marchés | 5 Banque Privée |

| 3 Financements | 6 Courtage Actions |

|

1 – Ce qu’on appelle la « Banque Commerciale » regroupe les services courants apportés aux entreprises : gestion des comptes et des flux, crédits de trésorerie, crédits d’investissement, émissions de cautions. L’interface avec la clientèle se réalise au niveau des Agences régionales.

2 - Les métiers de Marché sont spécialisés en fonction des produits considérés. On distingue les produits de taux d’intérêt, les produits de change. Sur leurs marchés respectifs, les intervenants achètent et vendent des produits classiques ou non, comme les couvertures de change, les swaps de taux ou de devises, des options. Ils le font pour le compte de leurs clients ou en compte propre. Leurs partenaires sont des courtiers ou leurs homologues des autres banques de la planète. Au sein des métiers de marché, l’organisation est à peu près la même. C’est ainsi que l’on distingue le front-office du middle office et du back office. Les opérateurs du front office sont en contact direct avec les partenaires extérieurs, avec lesquels ils négocient les transactions. Comme les choses se passent très vite, les opérateurs n’ont pas le temps de saisir ces transactions au plan comptable, et de modifier au fur et à mesure les limites d’intervention. Ces taches sont dévolues au middle et au back office. Dans certains cas, on trouvera un ou deux « traders » de front office dans la banque commerciale.

3 Les métiers dits de Financement présentent des profondes différences d’organisation d’une banque à l’autre. A la base, la notion de financements structurés regroupe un ensemble de sous-métiers comme les financements de projets, les LBO, acronyme de Leverage Buy-out, ou les opérations de titrisation. On peut y trouver aussi certains financements spécialisés comme les financements de bateaux ou d’avions. Ces deux métiers sont souvent regroupés, car ils s’appuient l’un et l’autre sur des technicités très proches dans le domaine du leasing, de la fiscalité ou de l’assurance. Ils peuvent être au contraire séparés dans les banques souhaitant mettre en avant une expertise reconnue dans l'un ou l'autre de ces domaines. La raison majeure du regroupement de tous ces métiers, plus que la complémentarité ou la proximité de certains d’entre eux, est leur liaison commune au comité des risques de crédit de la banque. Spécialisés ou non, ces financements engagent le risque de la banque, ce qui justifie leur centralisation.

4 Les métiers de Banque d’Affaires sont aussi appelés métiers de conseil ou de haut de bilan. Dans ce contexte, le haut de bilan désigne la partie Equity du passif, c’est-à-dire ce qui concerne le capital et les fonds propres de l’entreprise. L’activité du banquier d’affaires est une activité de conseil rémunéré. C’est lui qui aide par exemple son client à réaliser une émission d’obligations, une introduction en bourse ou une augmentation de capital, toutes opérations qui ont un impact sur le haut de bilan. Les « affaires » les plus recherchées sont les opérations de fusions et d’acquisition, Mergers and Acquisitions. Certaines grandes banques peuvent disposer d’un département entier consacré aux M&A. Pour satisfaire aux impératifs de la confidentialité et de l’éthique, ces départements sont entourés d’une « muraille de Chine ».

5 La Banque Privée est centrée sur la gestion des fortunes privées. C’est une activité de conseil, conseil fiscal et patrimonial, et de gestion des investissements des clients. Le savoir faire relationnel, fondamental, crée la réputation d'un établissement, plus que les produits ou les conseils apportés, qui ne diffèrent pas fondamentalement d’une banque à l’autre.

6 Le Courtage Actions constitue une activité particulière, isolée physiquement et juridiquement du reste de la banque. Les courtiers actions exécutent les ordres d'achat et de vente pour le compte des tiers ou pour leur compte propre. C’est surtout dans ce métier que s’élabore la « recherche », c’est-à-dire l’analyse en profondeur des forces et des faiblesses des entreprises cotées. Ces analyses font l’objet de publications, ce qui explique les risques de conflits d’intérêt avec certains clients de la banque et la nécessité d’une organisation indépendante. |

Les différences d’organisation les plus notables d’une banque à l’autre se situent au niveau du contour des métiers de financement et surtout de la banque d’affaires. Plutôt que de parler de banque d’affaires, certaines banques utilisent les concepts de Corporate Banking et de Investment Banking. Ces entités omniprésentes dans les organisations sont à géométrie variable. La confusion règne car si l'une d 'elles peut contenir l'autre, dans certains cas, c'est le contraire.

Comment s'y retrouver alors? Tout simplement en sachant qu'il est normal de ne pas savoir et donc et qu'il ne faut pas hésiter à interroger son interlocuteur. Pour l'entreprise cliente, la clé de la bonne orientation au sein d’une banque est le « chargé de relation ».

Ces chargés de relation, appelés aussi chargés de clientèle, credit officers ou senior bankers - la terminologie n’est là aussi pas toujours très claire – remplissent une fonction commerciale et de suivi de la relation avec les clients. Leur mission consiste à introduire ces derniers auprès des différents métiers pouvant répondre à leurs besoins, mais surtout à « défendre » les intérêts des clients devant les instances de crédit de la banque.

Le rôle du chargé de relation est donc capital pour le client. L'importance de ce lien n'exclut pas les contacts directs avec les opérationnels de tel ou tel métier. Dans certains cas comme, par exemple dans le contexte du financement export, ce lien direct est souvent la clé de la réactivité indispensable dans les phases d'accélération des négociations.

|

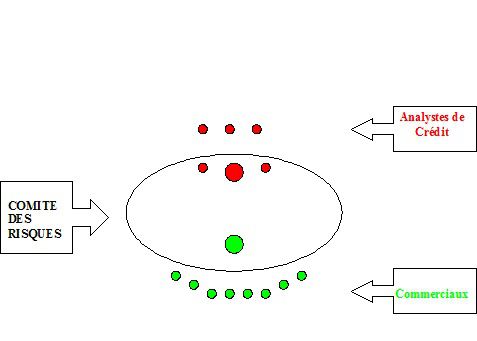

Ce comité des risques est un élément vital pour l'organisme prêteur, banque ou société de leasing. C'est le lieu où se discutent les points de vue opposés, les raisons de faire et de ne pas faire les opérations de crédit proposées.

Dans une grande banque, le comité des risques se réunit en principe toutes les semaines. Les dossiers sont examinés en détail l'un après l'autre. Deux "partis" se font face. D'un coté les professionnels de l'analyse de crédit, de l'autre les "commerciaux". Le décideur final est le responsable des risques de la banque, dont dépend d'ailleurs le département d'analyse des risques.

La discussion s'engage à partir de documents de synthèse relatifs aux comptes de l'emprunteur et au contexte commercial de la demande de crédit. Chacun est dans son rôle. L'analyste souligne les faiblesses révélées par les états comptables, le commercial fait valoir les points forts du client, les garanties apportées et la rentabilité du courant d'affaire généré. Chacun de ceux qui assistent au Comité est libre de donner un avis pertinent sur tel ou tel élément du dossier en cours de discussion.

En fait seuls les dossiers importants sont traités en Comité des risques. La fluidité du système est garantie par la possibilité de convocation à tout moment de comités restreints, lorsque la rapidité de décision est impérative. Les dossiers ne relevant pas du Comité des Risques sont traités par des "sous-comités" dans le cadre de "délégations d'autorité" attribuées personnellement aux cadres de la banque et notamment aux cadres du département des risques. Dans tous les cas, le principe de la confrontation des points de vue comptables et commerciaux doit être respecté. Un comité des risques est composé au minimum de deux personnes, ce qu'en allemand on désigne par le "principe des quatre yeux", le Vieraugenprinzip.

Les mêmes principes s'appliquent dans les petites structures de crédit, par exemple dans les filiales étrangères des banques ou des sociétés de leasing. Dans ce dernier cas, le responsable de la structure locale dispose d'une certaine délégation de signature, qu'il ne peut toutefois exercer seul. Les décisions de crédit font intervenir le responsable local des risques et doivent être prises à l'unanimité. Les dossiers dépassant le montant de cette délégation sont obligatoirement du ressort de la maison-mère.

Le dispositif de cascade des seuils, indispensable pour assurer la bonne marche des affaires de la banque et la sécurité des opérations présente néanmoins l'inconvénient du manque de réactivité. A quelques milliers d'Euros près, un dossier change d'instance. Il n'est plus de la responsabilité d'une filiale par exemple mais relève du Comité des Risques de la maison-mère. Cela signifie un allongement quasi inévitable du temps de décision, un handicap possible au plan commercial.

L'organisation du contrôle des risques est toujours soumise aux contraintes contradictoires du temps. Le temps nécessairement long de l'analyse s'oppose au temps court du terrain. Beaucoup d'affaires se perdent faute de rapidité de décision. Mais certaines décisions prises dans l'urgence peuvent s'avérer désastreuses pour l'organisme prêteur.

|

Prêter c'est faire un pari sur la situation future de l'emprunteur. Et pour évaluer cette situation future, le prêteur ne dispose ... que d'éléments passés. C'est le passé qui permet de se faire une idée de la capacité de l'emprunteur à rembourser son prêt.

En règle générale, les banques regardent les comptes des trois années qui précèdent la demande de crédit. Pourquoi trois ? Parce que l'expérience montre qu''aller plus loin dans le passé n'a pas grand sens.

Aussi fine soit-elle, l'analyse du risque a toutefois ses limites, puisque rien ne permet de prévoir exactement l'évolution de la situation future d'un emprunteur. Le risque zéro n'existant pas, le prêteur cherche en outre les moyens de se couvrir d'une défaillance toujours possible de son emprunteur.

A l'examen des comptes on ajoute une analyse des perspectives commerciales de l'entreprise et de la solidité de son management. Il faut aussi que le crédit soit rémunérateur.

Partant du principe que les difficultés économiques touchent rarement l'ensemble des secteurs, les banques font en outre très attention à la répartition de leurs risques, sur le plan économique et géographique. Elles s’efforcent de respecter avec rigueur un certain nombre de ratios prudentiels comme par exemple le coefficient de division des risques : la banque ne peut pas prêter plus qu’un certain pourcentage de ses fonds propres à un client donné, ou à l’ensemble des clients d’un secteur économique donné.

Il est à présent nécessaire d’examiner comment travaille le comité des risques et plus précisément en quoi consiste l’analyse de risques. Cette incursion « technique » va permettre de comprendre la logique des prises de décisions en matière de crédit.

Pour que la banque puisse prêter, il faut deux conditions préalables

1-la banque n'a pas atteint ses limites d'engagement

2-le marché interbancaire fonctionne

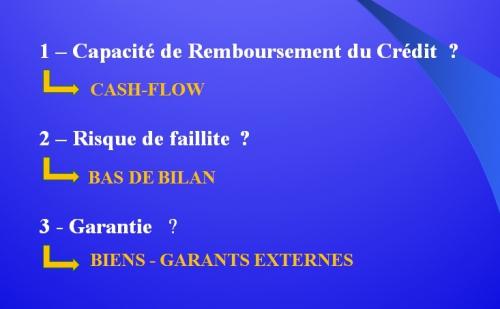

Pour déterminer ensuite si le risque est acceptable, la banque doit répondre à trois questions

A - Solvabilité: la solidité financière du client est-elle suffisante pour minimiser le risque de faillite?

B - Rentabilité: ce client a -t-il les ressources nécessaires pour rembourser son nouveau crédit?

C - Garanties: comment s'assurer de la récupération du capital en cas de problème?

La solvabilité exprime la capacité de l'entreprise à résister à la faillite. Elle se mesure par l’analyse de son bilan. Rentabilité et solvabilité ne vont pas obligatoirement de pair. Une entreprise dont la rentabilité est supérieure à la norme du secteur peut néanmoins présenter une grande fragilité du fait d'une structure financière déséquilibrée. Une telle situation résulte principalement d'un besoin de découvert trop important.

le risque de faillite

Avant de voir ce qui est à l’origine de ce besoin de découvert, voyons la conséquence d’une telle situation. Si le découvert est trop important, l’entreprise est à la merci du bon vouloir de la banque qui lui accorde cette facilité. Il faut savoir que ce qui déclenche la faillite c'est l'incapacité de l'entreprise à honorer une créance qui lui est présentée. L'entreprise n'a pas assez d'argent en caisse ou de facilités pour payer un créancier : un fournisseur, l'échéance d'un gros crédit ou le fisc par exemple. Elle n'a plus les liquidités nécessaires. Un tel événement malheureux peut toucher une entreprise en bonne santé affectée par exemple par la défaillance d'un de ses clients.

Dans les faits, c'est la banque "maison" qui déclenche la faillite, car c'est elle qui tient les clés des liquidités. C'est elle qui peut décider de ne plus augmenter les facilités courantes de trésorerie. Le banquier qui accorde ces facilités voit fonctionner les comptes au jour le jour. Il est le premier informé des difficultés de l'entreprise. Il peut donc apprécier à quel moment la situation de l’entreprise est sans espoir, et refuser de continuer à lui faire crédit.

Il peut également prendre une telle décision pour des raisons de politique interne, même si l’entreprise se porte bien. La banque veut par exemple diminuer son exposition sur un secteur économique ou géographique donné. De telles décisions sont rares mais elles se produisent néanmoins. Dans cette hypothèse, l'entreprise n'a pas d'autre choix que de solliciter une autre banque. Pas question pour celle-ci de s'engager sur un nouveau client qui a une trésorerie tendue malgré une situation bénéficiaire. La situation de trésorerie est donc fondamentale pour comprendre si l'emprunteur est proche de ses limites.

solvabilité

Voyons à présent la provenance d’un besoin de découvert trop important.

Le découvert bancaire est normal dans toute entreprise. Les situations de cash excédentaire ne doivent pas être la règle. Par définition l’entreprise obtient un meilleur rendement de ses fonds dans son activité plutôt que sur un compte bancaire, fut-il rémunéré. Elle n’a donc pas intérêt à conserver durablement des réserves de cash.

Un trop grand besoin de découvert provient d’une mauvaise gestion de ce que l’on appelle le bas de bilan.

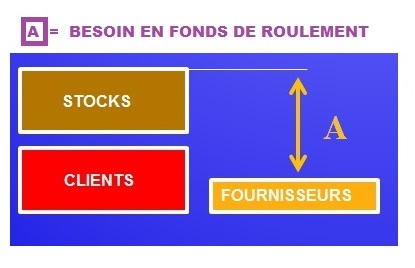

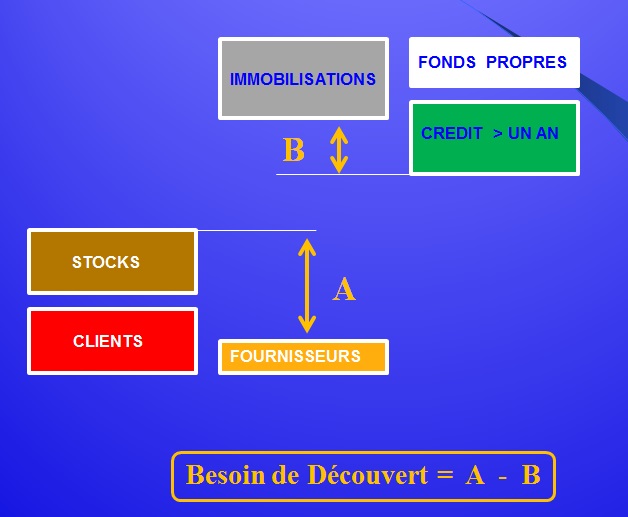

Le besoin en fonds de roulement (A) en abrégé BFR traduit l'attitude de l'entreprise vis-à-vis de ses clients et de ses fournisseurs en matière de conditions de paiement. Il faut voir ces conditions de paiements comme des crédits inter-entreprises.

Une trop grande générosité commerciale en matière de conditions de paiements, donc la hausse du poste "clients" qui n'est pas compensée par une re-négociation des conditions "fournisseurs" aura pour effet mécanique l'augmentation de A, le BFR.

Un petit rappel sur le bas de bilan. La représentation ci-dessus par blocs illustre les catégories de comptes figurant au bilan. Le "bas" du bilan concerne ce qui "bouge" souvent. Le poste "clients" est en fait un chiffre qui représente la somme des factures émises et non réglées le jour où le bilan a été construit. Le poste stocks correspond à la valeur des produits fabriqués et non vendus. De l'autre coté du bilan, au passif, figure le poste fournisseurs, pendant du poste "clients", c'est-à-dire les factures reçues par l'entreprises mais non payées. Le poste "clients" représente le crédit fait aux clients. Fournisseurs représente le crédit fait par les fournisseurs. Ces postes varient chaque jour, au gré des achats et des ventes de l'entreprise, à la différence des postes du haut de bilan, qui ne varient qu'une ou deux fois par an.

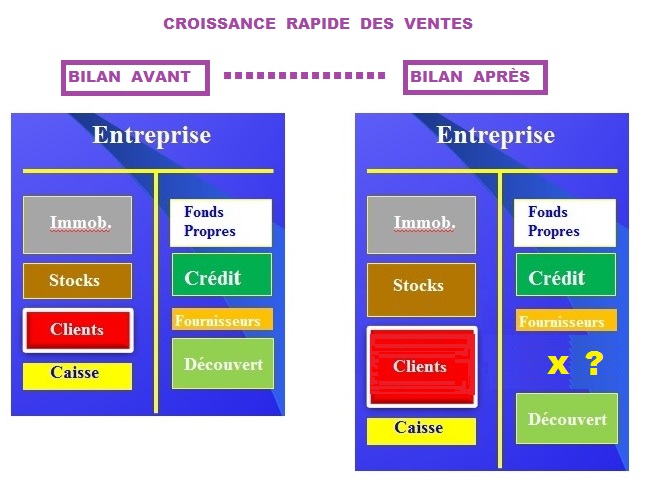

Voici la conséquence sur le bilan d'une mauvaise gestion du bas de bilan:

Dans cet exemple, l'allongement des conditions de paiement a pour effet l'augmentation du poste "clients" et va donc créer un "trou", c'est-à-dire un besoin de financement. Si l'entreprise ne réagit pas, elle va tenter de combler ce besoin par l'augmentation des tirages de son découvert. Tout dépend alors de l'attitude du banquier lequel va mettre en relation ce nouveau besoin avec les éléments de haut de bilan de l'entreprise.

Derrière cette terminologie se cache l'idée simple de partage de l'effort à faire entre l'entreprise et la banque.

Le banquier examine alors les ressources stables de l'entreprise afin de déterminer leur contribution au financement du BFR. Pour cela il analyse le haut de bilan.

haut de bilan

L'expression "haut de bilan" provient de ce que par convention, les éléments du bilan les plus stables sont situés en haut des colonnes de l'actif et du passif. Les ressources stables sont constituées des fonds propres de l'entreprise, augmenté éventuellement des crédits à long terme existants et diminué de la partie "immobilisée" comme les bâtiments, les machines ou les participations financières.

Les fonds propres sont constitués du versement initial des actionnaires, le capital, majoré (ou minoré) des bénéfices successifs non distribués (ou des pertes). C’est la partie située en haut et à droite du bilan, l’equity en anglais.

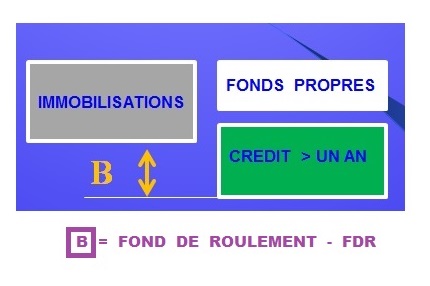

Ainsi calculées, ces ressources stables sont appelées le Fonds de Roulement, en abrégé FDR. Le FDR représente la capacité de l'entreprise à financer une partie du Besoin en Fonds de Roulement par des ressources propres stables ou relativement stables.

La bonne gestion consiste à couvrir la plus grande partie du BFR avec le FDR. L’entreprise dépend moins de son découvert bancaire et conserve ainsi une marge de manoeuvre en cas de difficultés, comme le défaut de paiement de l’un de ses clients.

La différence entre le BFR et le FDR représente le besoin de découvert.

La difficulté pour la banque est en fait de déterminer le montant maximum du besoin de découvert. Si le FDR est stable, ou relativement stable à l'horizon d'un an, il n'en est pas de même du BFR, lequel peut présenter de fortes variations cycliques.

Les bilans présentés par les entreprises sont des photographies plutôt flatteuses, dont on ne peut pas déduire le BFR maximum. Le dialogue du banquier avec son client est alors nécessaire.

Si le besoin maximum de découvert dépasse les plafonds d'engagement de la banque, celle-ci pourra par exemple demander à son client une renégociation du crédit "fournisseurs", voire l'augmentation de ses fonds propres.

les garanties

Le constat de la rentabilité de l’activité de l’emprunteur et de sa solidité financière à un moment donné ne met pas le prêteur à l’abri d’événements imprévisibles susceptibles d’entraîner ultérieurement un changement radical de situation.

Sur une durée de quatre, cinq ou six ans, la durée moyenne des crédits sur les biens d’équipements, les retournements de situation sont toujours possibles. Le plus classique est comme indiqué plus haut la défaillance d’un client majeur,. L’analyse du portefeuille de clients constitue à cet égard une précaution indispensable. La mise en place de garanties correspond à la nécessité de se couvrir des conséquences possibles de ces événements, indépendamment de leur nature ou de leur probabilité de réalisation.

Les deux règles d’or en matière de crédit et de garantie sont les suivantes :

- on ne prête pas sur garantie

- on ne prête pas sans garantie.

Prêter sur garantie signifie négliger l’analyse de crédit telle qu’exposée ci-dessus du fait de l’existence d’une garantie solide.

Il n’est pas sain de faire crédit à un emprunteur sans ressources régulières, ou dont les ressources sont insuffisantes pour rembourser ses échéances, ou pire, qui est à la merci de la faillite, faute de facilités de trésorerie suffisantes. Pour le prêteur, la mise en jeu d’une garantie est processus lourd et coûteux qu’il vaut mieux éviter.

Accorder un crédit sur la base d’une garantie à un emprunteur dont on sait d’avance l’incapacité à honorer ses échéances, ne relève plus du métier de banquier, mais de l’action sociale. Pire encore lorsque cette garantie repose sur un bien dont le prix est susceptible de fluctuer, comme l’immobilier.

Prêter sans garantie est dangereux, car en cas de difficultés de trésorerie, ce crédit sans garantie sera le premier touché, et le premier à subir des impayés. Le débiteur choisira en effet de retarder le paiement des échéances, voire de les interrompre puisqu’en agissant ainsi, il n’encourt pas le risque d’une mise en jeu de la garantie susceptible de rendre visible ses difficultés.

Les garanties sont de deux types. Il y a d’une part les engagements donnés par des tiers pour la reprise des obligations contractuelles de l’emprunteur lorsque celui-ci est défaillant. Et d’autre part les gages ou sûretés réelles sur des biens. Dans la première catégorie on trouve par exemple les cautions ou les engagements de reprise, donnés par des personnes physiques ou morales. Du point de vue de l’analyse de crédit, tout se passe comme si le prêteur avait en face de lui un deuxième emprunteurs, susceptible de se substituer au premier en cas de défaillance de celui-ci. La valeur d’une telle garantie est celle du garant. Il est donc nécessaire de procéder à une deuxième analyse de crédit complète du garant pour s’assurer de sa capacité à honorer son engagement de sa solidité financière. Cette deuxième analyse de crédit exige la même rigueur que la première. Les garanties ou sûretés « réelles » les plus courantes sont les garanties sur les actifs de l’entreprise. Il s’agit par exemple de gages sur les d’actifs de production, de nantissement des actifs financiers, ou d’hypothèque des actifs immobiliers.

Il faut savoir que dans le domaine du crédit, un risque n’est jamais totalement couvert. En particulier, si les garanties permettent de réduire les risques, elles ne sont pas elles-mêmes sans risques.

|

Le cas évoqué ici est bien-sûr complètement imaginaire. La manière de présenter les choses, les commentaires des protagonistes sont en revanche très proches de la réalité. Ce genre de discussion a lieu quotidiennement à tous les étages des organismes prêteurs. Le plus étonnant est que cette discussion pourrait s'appliquer de manière pratiquement identique à tous les types d'emprunteurs, particuliers, PME, Grandes Entreprises ou Etats. Le but de cette illustration est de montrer comment les éléments "techniques" - comptables, commerciaux, financiers - se mêlent au bon sens et à l'expérience. Au plan pédagogique, l'analyse de la "solution" proposée constitue un excellent entrainement à la compréhension de l'analyse de risque. |

----------------------------------------------------------------------------

Confidentiel - Dossier de Crédit

Le Directeur Central des Risques est en réunion avec un Directeur d'Agence de la Banque

Directeur d'Agence : Mr le Directeur, j"ai un dossier de crédit difficile. Il s'agit de 900 000 euros. Ce montant est dans ma délégation, et je pourrais décider seul, mais je voudrais avoir votre avis. Voilà, il s'agit de B..., plus exactement de la filiale de B... en France. Ils veulent 300 000 euros pour acheter du matériel de transport, des camionnettes, et 600 000 euros en crédit de trésorerie. Les perspectives commerciales sont bonnes, le groupe fait de très bons résultats, mais j'ai plusieurs problèmes. Deux problèmes principaux en fait.

Un, le patron de la filiale ne me parait pas compétent. J'ai l'impression qu'il ne sait pas évaluer ses réels besoins. Nous n'avons pas de véritable interlocuteur financier en face de nous. En clair les 200 000 euros de trésorerie, ça me parait beaucoup.

Deux, c'est le plus embêtant, sa maison mère refuse de garantir les engagements de la filiale. C'est parait-il la politique du groupe. Bon, c'est comme ça. Quant à notre marge, elle est minime. Donc une petite marge pour couvrir un risque important et pas de garantie.

C'est classique pour une entrée en relation. Mais j'ai pensé aussi que B..., la maison-mère, voulait peut-être se procurer des crédits à bon compte par le biais de ses filiales. Rien de plus facile que de transférer la trésorerie de la filiale en Allemagne. Pour le vérifier, j'ai fait regarder les comptes du groupe. Incompréhensibles. Il y a une dizaine de sociétés imbriquées les unes dans les autres. Je ne sais pas qui possède quoi. Chaque société a une participation dans les autres. Clairement, certaines de ces sociétés sont des sociétés de patrimoine qui louent des immeubles aux autres entités du groupe. En plus ils sont en commandite, en cascade. Il est donc impossible de savoir leur situation financière réelle et d'évaluer leur solvabilité. Nulle trace par exemple de leurs revenus de licence et de franchise, je suppose qu'ils les centralisent sur des comptes off-shore. Leur structure juridique me parait relever de la logique d'optimisation fiscale.

Je me demande vraiment comment font nos collègues allemands. Je pourrais accepter de financer les véhicules et la moitié pas plus, de leur demande de trésorerie. Et même comme ça, je suis sans filet, parce que la valeur des véhicules qui va baisser dans le temps va de moins en moins me couvrir en cas de pépins. Au pire, ils tirent la trésorerie dans la seconde où nous leur accordons, et il reste à espérer que leur compte sera suffisamment approvisionné pour payer les agios. Et les véhicules, ils peuvent très bien les expédier en Allemagne.

Directeur des Risques : Pas de garantie, un cash-flow non mesurable, on est en dehors des règles de base. Qu'attendez-vous de moi, alors?

Directeur d'Agence : J'y vois un cas de pédagogie pour mes analystes. J'ai déjà refusé trois dossiers coup sur coup dans des configurations de risques à peu près semblables. Je voudrais sauver celui-là, d'autant plus que je crois dans la solidité du groupe. C'est pourquoi je voudrais votre conseil.

(Scénario fictif)

QUE FERIEZ-VOUS A LA PLACE DU DIRECTEUR DES RISQUES ?

QUELLE SERAIT VOTRE RECOMMANDATION ?

En matière de négociation, une distinction s’impose entre la banque « maison » et les autres banques. La banque maison, partenaire particulier de l’entreprise, gère les flux financiers, se porte garante de l’entreprise et surtout finance le découvert, dont l’importance a été décrite ci-dessus. La banque conforte l’ensemble de ses engagements avec les meilleures garanties que l’entreprise peut lui apporter (nantissements, garanties personnelles...).

Les autres banques ont avec l’entreprise une relation plus épisodique, mais qui peut être non moins importante. C’est le cas de la mise en place de crédits pour des investissements à moyen terme, et surtout pour les crédits à l'exportation. En fonction de leur importance, ou de l’importance du risque, ces crédits peuvent être syndiqués, c’est-à-dire que plusieurs banques se regroupent sous l’autorité d’un chef de file, se partageant ainsi le financement et les risques.

Dans tous les cas, la notion de négociation concerne moins l’aspect financier c'est-à-dire le coût du crédit ou le coût des services bancaires que les caractéristiques du crédit, et d’autres services que le client peut demander à sa banque.

banque maison

La relation avec la banque maison s’établit dans la durée et chaque partenaire accorde une grande importance à cette durée. La banque connait de mieux en mieux son client, élément essentiel de sa connaissance du risque. Et réciproquement l’entreprise sait qu’elle peut compter sur sa banque, elle sait ce qu’elle peut ou ne peut pas lui demander.

La question du coût de l’ensemble des services apportés par la banque est importante, sans être primordiale. Demander à sa banque une réduction des commissions, frais de tenue de compte, etc… est toujours possible mais l’entreprise est souvent plus avisée de placer ailleurs l’enjeu de sa négociation.

Le point de départ est néanmoins de savoir exactement ce que la banque lui coûte et surtout ce qu’elle-même rapporte à la banque en termes de revenu annuel global, ce qui n’est pas la même chose. Il y a en effet des revenus « invisibles » comme les balances positives des comptes. Celle-ci sont par définition de courte durée puisqu’il vaut mieux diminuer un découvert que de laisser de l’argent sur un compte.

Le système des jours de valeur est très rémunérateur pour la banque puisqu'il lui permet en fait de créditer plus tard un encaissement en faveur de l’entreprise ou de débiter plus tôt un décaissement. Il se crée ainsi un "volant" d'argent disponible que la banque est libre d'utiliser à sa guise, en le prêtant sur le marché interbancaire, ou en évitant un emprunt sur ce marché. C'est par ailleurs une façon d'allonger l'utilisation du découvert donc d'augmenter les intérêts

Estimer l'ensemble du revenu n’est pas hors de portée. Il faut pour cela calculer le découvert moyen sur l’année, lui appliquer le taux d’intérêt ainsi que les commissions convenues et ajouter les revenus générés par les autres services bancaires. Quant au revenu généré par les jours de valeur, une estimation approchée consiste à partir du chiffre d’affaires annuel et de la masse de ses coûts. Et à appliquer à ces montants le taux du découvert sur un jour.

La banque, de son côté, connait très bien ce revenu global généré par son client. Ce point est toujours évoqué en comité des risques, c’est en quelque sorte le thermomètre de l’intérêt économique d’un client pour la banque.

Peu de clients, petites, moyennes ou grosses entreprises sont sensibilisés à cet aspect des choses. Savoir ou avoir un ordre de grandeur de ce que la banque « gagne » met à l’aise pour négocier car la banque sait que le client sait.

En lieu et place d’une baisse des coûts, l’entreprise peut obtenir des avantages ponctuels non négligeables. Une année de plus ou une période initiale en franchise de paiement dans un crédit moyen terme, par exemple peuvent "rapporter" plus qu’une simple baisse des conditions de taux et de commissions. Même si les crédits moyen-terme ne se négocient pas tous les jours.

Dans le quotidien, en revanche, l’entreprise peut rechercher un traitement personnalisé de la part de la banque. Une relation privilégiée avec le chargé de compte, ouvre de nombreuses portes. Elle permet par exemple de faciliter les contacts entre les services administratifs de l’entreprise et de la banque. Elle permet d’obtenir des informations sur de nombreux domaines intéressant l’entreprise, concernant notamment la concurrence ou la situation des branches dans lesquelles l’entreprise est peut-être trop concentrée. Elle permet de savoir un peu en avance certains changements de fiscalité ou de réglementation. Les banques sont très informées, à l’entreprise de tirer profit de ces conseils gratuits.

Dans tous les cas, le principe qui doit sous-tendre la relation avec la banque maison est celui du gagnant-gagnant.

autres banques

La manière la plus simple de procéder est la mise en concurrence des banques, ce qui est toujours possible et même souhaitable s’agissant des opérations ponctuelles, comme les crédits d’investissement à moyen terme ou le crédit export.

Mais là aussi, l’entreprise doit agir de manière avisée et bien choisir les banques qui seront mises en concurrence. Si par exemple l’entreprise cherche à financer l’extension des bâtiments de son siège et se préoccupe par ailleurs d’un éventuel développement à l’étranger, elle inclura dans son appel d’offre une banque dont l’expertise est reconnue dans la région qui l’intéresse. Le choix final de la ou des banques s’appuiera sur ce type de considérations qui vont plus loin que le taux facial d’un crédit. L’entreprise se devra d’expliquer alors aux banques non retenues les raisons de son choix.

Dans cet ordre d’idées, une opération « banale » comme un crédit immobilier est pour l’entreprise une opportunité d’entrée en relation avec une ou plusieurs nouvelles banques. La banque maison est bien-sûr partie prenante du crédit. L’entreprise « gagne » sur deux tableaux : elle prépare l’avenir tout en faisant comprendre à la banque maison que celle-ci n’est plus tout à fait seule. Voilà la vraie négociation, l’appréciation du rapport de force, et lorsque l’opportunité se présente, le changement en sa faveur de ce rapport de forces.

autres institutions

Les banques ne sont pas les seules à fournir des financements, il faut compter aussi avec les financements alternatifs, comme par exemple le leasing, l’affacturage ou le forfaiting.

Le leasing ressemble au crédit bancaire sauf sur un point essentiel, les garanties, inexistantes ou en tous cas moins contraignantes que celles qui entourent la mise en place d’un crédit. Ce type de financement présente par ailleurs des caractéristiques comptables et fiscales, éventuellement intéressantes mais le plus important n’est pas là: le leasing permet de préserver les lignes bancaires existantes, un point primordial pour la sécurité de l’entreprise.

L’affacturage, ou factoring, est une autre technique de financement qui s’applique au court terme. L’entreprise vend contre un paiement cash tout ou partie des factures clients en attente de paiement. Elle soulage ainsi immédiatement son BFR, et par conséquent réduit son besoin de découvert, ce qui va dans le sens de la sécurité déjà évoqué. L’affacturage est seulement financier, ou il peut inclure également le transfert du risque de non-paiement. Le forfaiting anglo-saxon, qui s’applique plutôt à l’exportation concerne des durées plus longues et inclut la couverture du risque à l’exportation.

MAJ