cours N°4

Organisation des Banques le monde bancaire n'est pas uniforme. Outre le crédit et la gestion des comptes, les banques assurent en effet de nombreux services qui sont différents d'un établissement à l'autre. On distingue globalement six grands secteurs d'activité: la Banque de Financement (dont le crédit n'est qu'une partie), les Marchés, la Banque Privée, la Banque d'Affaires, la Banque Commerciale, le Courtage Actions. Plusieurs facteurs expliquent le flou des organisations et la difficulté à trouver le bon interlocuteur dans une banque. En premier lieu, les banques ne font pas toutes, de la même manière, l'ensemble des métiers. Certaines regroupent en une seule entité des activités relativement peu développées. Par ailleurs la terminologie varie banque à l'autre. Pour s'y retrouver, les clients, et surtout les entreprises, s'adressent aux Chargés de Relation qui les guident vers les interlocuteurs précis.

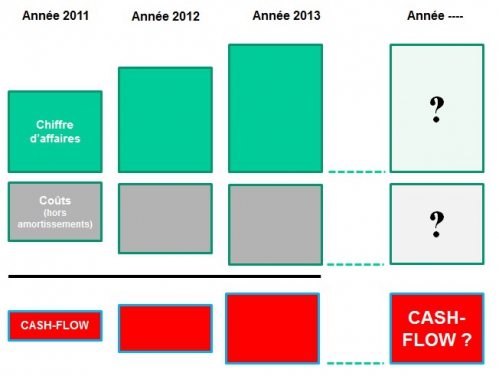

Le cash-flow est un bénéfice recalculé pour éliminer les prévisions de dépenses qui faussent la perception de la rentabilité réelle d'une activité. Les dépenses comme l'amortissement et les provisions présentent le défaut de ne pas pouvoir être déterminées avec précision et surtout elles sont "fausses" car elles n'entrainent pas de circulation d'argent. Le calcul final du cash-flow varie en outre d'une banque à l'autre. C'est pourquoi de plus en plus d'analystes utilisent l' ebitda, le bénéfice avant intérêts, impôts, amortissement et provisions. La raison est de disposer d'un outil universel pour mesurer la rentabilité d'une activité.

Wall Street il y a dans le monde une masse énorme de capitaux disponibles, plusieurs dizaine de milliers de milliards de dollars. Qui détient cet argent ? Des Etats, des fonds de retraites, des fonds souverains, de très riches particuliers etc... Il y a en face de ces ressources des besoins immenses: les entreprises pour lesquelles le crédit bancaire ne suffit pas, les Etats en déficit, des créateurs d'entreprises. Entre les deux une industrie est née, pour offrir aux investisseurs des produits de placement sur-mesure et simples à utiliser. Les plus courants: les SICAV, les Fonds spécialisés, gérés par des banques européennes. Les plus sophistiqués et les plus prestigieux: les banques d'affaires new-yorkaises, ce qu'on appelle Wall Street. Selon le degré de risque des placements proposés, les fonds portent des noms différents. Les hedge funds sont une catégorie parmi d'autres.

Leasing cette forme de financement combine les caractéristiques générales des crédits bancaires classiques avec des particularités juridiques qui elles-mêmes ont des conséquences fiscales et comptables. Le leasing est donc d'abord un produit "technique". L'autre particularité est son mode de distribution, qui le différencie des banques. Dans certains cas une PME obtiendra facilement un leasing alors qu'une banque refuserait. Leasing et crédit bancaire sont donc complémentaires.

La BCE a pris plusieurs mesures depuis 2013 pour débloquer le marché interbancaire et donc permettre aux banques de prêter plus à l'économie. Ces mesures ont été amplifiées à partir de 2015 dans le cadre de ce qu'on appelle le quantitative easing, dont l'objectif est surtout d'empêcher la baisse généralisée des prix, la déflation. La déflation est dommageable à l'économie car elle entraîne un phénomène d'attentisme chez les consommateurs et dans les entreprises, avec un effet de ralentissement de l'activité. Le quantitative easing désigne en fait un ensemble de mesures dites non conventionnelles dont la conséquence la plus déroutante est le passage en territoire négatif des taux d'intérêts. Un autre élément moins commenté est le rachat de la dette des États par la BCE.

A) - Un hedge fund est toujours une banque

FAUX - Au contraire les hedge funds fuient la structure bancaire pour ne pas subir la réglementation très contraignante qui s'applique aux banques.

B) - On compare toujours le cash-flow au chiffre d'affaires

FAUX - Le cash-flow est une mesure en absolu de la rentabilité. Pour savoir comment se comporte une entreprise, on utilise souvent le ratio cash-flow / chiffre d'affaires. Le résultat obtenu permet des comparaisons d'entreprises du même secteur.

C) - Les employés d'une banque sont interchangeables

FAUX - Les métiers de la banque sont extrêmement différent au point que l'on peut parler d'un cloisonnement technique et culturel. Rien de commun entre le trader autodidacte, le spécialiste fusion et acquisition ou l'employé du guichet.

D) - L'effet de levier résulte du recours à l'emprunt

VRAI - Un financement combinant fonds propres et emprunt permet de doper la rentabilité des fonds propres.

E) - Le terme Equity désigne les fonds propres d'une entreprise ou d'une banque

VRAI

F) - Ce qu'on appelle "les marchés" désigne surtout les banques

FAUX - Les marchés ne sont pas des institutions au même titre que les banques, ce sont des lieux organisés ou pas où différents acteurs échangent des "actifs", actions, titres divers, matières premières, devises, crédits, etc... La confusion tient au fait que les banques peuvent être présentes sur les marchés pour le compte de leurs clients ou leur compte propre.

G) - Un fonds est une sorte de banque

VRAI ET FAUX - Le point commun à ces deux activité est que toutes deux reçoivent l'argent de tiers pour le faire "travailler". Un fonds est une "banque" qui ne reçoit pas de dépôts du public et qui n'a pas accès au marché monétaire. Pour ces deux raisons, un fonds ne fait pas l'objet d'une réglementation stricte et n'est pas soumis au contrôle des autorités financières. C'est ce qu'on appelle le shadow-banking.

H) - Le leasing est une forme de crédit

VRAI - Le financement en leasing est une alternative au crédit bancaire. La différence est liée à ses caractéristiques juridiques, lesquelles ont des conséquences comptables et fiscales particulières.

I) - Pour un particulier, acheter une voiture à crédit ou en leasing c'est la même chose

PLUTÔT VRAI - Le leasing c'est du crédit avec des particularités comptables qui n'ont pas d'effet pour les particuliers. Mais il y a un point où la différence peut jouer: la propriété de la voiture financée. Dans le cas du leasing, l' emprunteur n'est pas propriétaire et la voiture n'entre pas dans son patrimoine. Ceci peut avoir des conséquences juridiques (partage de biens) ou fiscales.

J) - Tôt ou tard, les eurobonds seront généralisés en Europe

VRAI - Il faut pour cela que les pays de la zone euro aient réalisé la convergence de leurs politiques ou que du moins ils respectent tous de manière durable les critères de Maastricht: 3% de déficit et dette de 60% du PIB au plus. On saura que cette convergence existe le jour où le taux des emprunts étatiques sera le même. L'Europe aura gagné un degré supplémentaire de cohésion et de force.

K) - Le free cash flow permet de savoir si une entreprise est vraiment rentable

FAUX - Le free cash flow mesure le surplus réellement disponible pour distribuer des dividendes ou faire de nouveaux investissements. Le free cash flow est un signe de rentabilité mais ne permet pas de faire des comparaisons de rentabilité entre deux entreprises.

L) - L'amortissement n'est pas une vraie dépense car il n'y a pas de sortie d'argent

VRAI- C'est toute la difficulté - et la seule - de la comptabilité. L'amortissement est légitime du point de vue du calcul du bénéfice et notamment du bénéfice imposable: l'amortissement réduit le bénéfice et donc l'impôt ne pénalise pas l'investissement.

M) - L'organisation des banques est la même d'une banque à l'autre

FAUX - Le nom des activités, leur hiérarchie diffère d'une banque à l'autre. L'organisation d'une banque peut même changer d'une année à l'autre. Pire encore, des termes comme corporate banking, banque d'investissement ou banque d'affaires n'ont pas toujours le même sens.

19-LA CRISE DES SUBPRIMES

|

Ce qu'on appelle la crise des subprimes restera dans l'histoire comme le plus grand désastre financier depuis la crise de 1929. L'analyse du phénomène montre qu'un accident localisé, une avalanche de défauts dans le domaine des crédits immobiliers aux Etats-Unis a dégénéré en une déflagration mortelle pour les banques de la planète, finalement sauvées par l'intervention des États. |

La crise des subprimes résulte de la pollution généralisée de circuits financiers sophistiqués façonnés par des banques d'affaires américaines. Ces circuits reliaient d'un coté des banques de particuliers et de l'autre des investisseurs internationaux (banques européennes, fonds de pension, fonds souverains, etc...).

Des crédits - principalement immobiliers - distribués par les banques de particuliers ont été "vendus" aux investisseurs sous forme d'obligations. Le mélange en proportions variables de ces crédits a permis de créer des obligations sur-mesure, offrant différentes combinaisons de taux d'intérêt et de risque. Leur succès auprès des investisseurs a été considérable.

Dit d'une autre façon: l'argent des investisseurs qui achetaient les obligations élaborées par ces banques d'affaires a été utilisé à l'autre bout de la chaîne pour faire de nouveaux prêts à des particuliers américains acquéreurs de logements. Beaucoup de ces emprunteurs - appelés emprunteurs "subprimes" - n'avaient pas la capacité de rembourser, mais ils payaient des taux d'intérêt élevés et la valeur sans cesse croissante de l'immobilier, donc des garanties données aux prêteurs, a rassuré les investisseurs.

L'effondrement brutal du marché immobilier a déclenché la crise, c'est-à-dire la perte de valeur de toutes les obligations car il y avait un doute sur la présence et la proportion des crédits subprimes présents dans les paquets de crédits auxquelles elles étaient adossées..... il y en avait pour plus de 10 000 milliards de dollars!

Le chemin d'explication du mécanisme des subprimes traverse de nombreux paysages "techniques": comment passer d'un crédit ponctuel à une obligation, quelles étaient les étapes intermédiaires, comment fonctionnent la régulation et le contrôle américain, quelle était l'analyse des risques des investisseurs etc ... Ce chemin présente un grand intérêt pédagogique car il permet une synthèse de notions relatives aux banques, aux marchés financiers et à l'économie.

Deux grandes questions de bon sens se posent (encore) concernant la crise, au-delà de la condamnation sommaire du monde bancaire qui s'est propagée dans l'opinion. Pourquoi les banques ont sciemment prêté à des clients insolvables tout en sachant que le marché immobilier allait se retourner, et comment ces crédits douteux ont pénétré les circuits de la titrisation. Des réponses plausibles sont évoquées en dernière partie.

Un emprunteur américain obtient un crédit immobilier d'une banque. Cet emprunteur s'est adressé à cette banque directement ou par l'intermédiaire d'un courtier, lui-même en relation avec plusieurs banques. Le crédit est inscrit à l'actif du bilan de la banque. Le contrat de crédit fonde la créance du prêteur sur l'emprunteur.

Quelque temps après, on retrouve cette créance à l'autre bout de la planète, "noyée" dans une obligation achetée par un investisseur, fonds d'investissement, fonds souverain ou banque. Entre l'emprunteur américain et l'investisseur en Europe ou en Asie, que s'est-il passé? La réponse est: une cascade de transformations.

que veut dire subprime

Dans le jargon bancaire américain, le terme subprime décrit les crédits accordés aux ménages ayant tout juste les moyens de les rembourser, autrement dit des emprunteurs à risque n'offrant pas les garanties de ressources habituelles requises par les banques.

Cette expression été construite à partir du mot prime, lequel désigne les meilleurs clients. De là vient le terme prime rate, qui représente le meilleur taux d'intérêt accordé aux meilleurs clients, les prime customers.

Un client qui n'est pas prime paiera un taux d'intérêt supérieur, prime plus 50 bp par exemple, ce qui se traduit par « meilleur taux augmenté de 50 points de base, soit 0,5% ».

Subprime se réfère littéralement aux emprunteurs «sous les prime customers», à l'échelon le plus bas. Présentant le risque le plus élevé, ils paient les taux d'intérêt les plus élevés aussi.

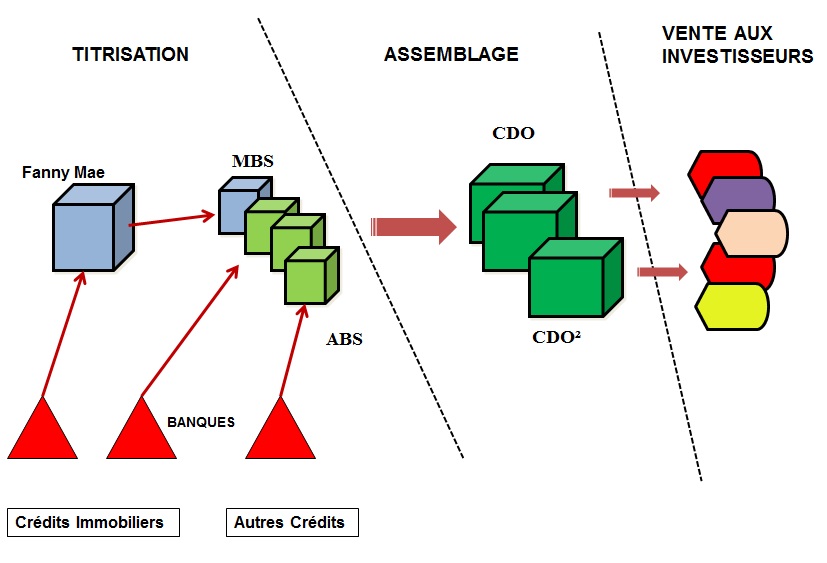

schéma global

Ce schéma montre le circuit de transformation des crédits bancaires en obligations.

A noter que Fanny Mae est le nom d'une société publique qui a joué un rôle capital dans la crise et qui est décrite plus loin dans ce module. A noter aussi que les obligations correspondant aux crédits immobiliers s’appellent des MBS (Mortgage Based Security). Mortgage, qui veut dire hypothèque, est le mot utilisé pour désigner un crédit immobilier. Security veut dire titre, au sens de titre négociable, mot générique désignant, entre autres, les obligations.

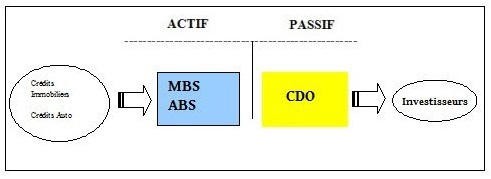

Les acronymes MBS, ABS, CDO, CDO² désignent donc tous, en fait, des "obligations". Le schéma ci-dessus peut être simplifié.

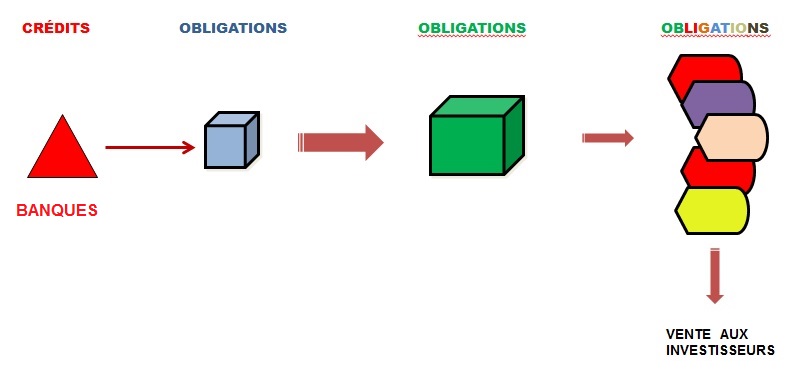

Ce schéma simplifié montre que le circuit des subprimes n'est rien d'autre qu'un circuit de transformation de crédits bancaires en obligations, lesquelles ont été ensuite retraitées pour être finalement vendues à des investisseurs.

L'idée de base était simple: elle est venue du constat que les "investisseurs" voulaient de plus en plus investir leur argent dans des produits "sur mesure". Sur mesure en terme de risque et de rendement.

Pour les banques d'affaires, toujours soucieuses de proposer à leurs clients les placements combinant rentabilité élevée et faible risque, l'investissement dans les crédits bancaires présentait de réelles possibilités de répondre à cette demande de "sur-mesure"..

pourquoi investir dans des crédits bancaires

L'intérêt porté aux crédits bancaires des particuliers comme produits d'investissement peut surprendre.

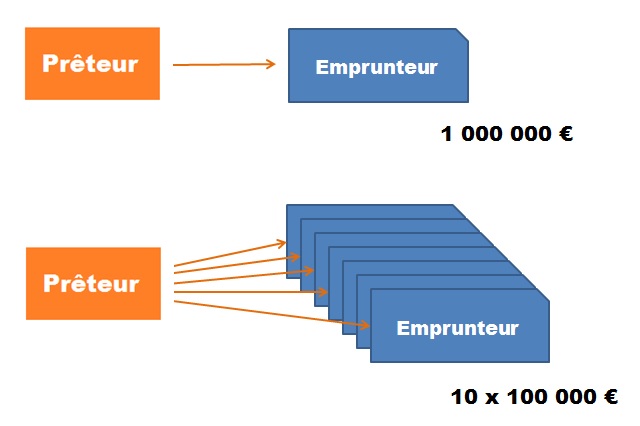

Cela s'explique principalement par le fait que ces crédits bancaires aux particuliers ont des rendements relativement élevés et que par une méthode simple, on peut réduire leur risque global en les regroupant.

On peut comprendre intuitivement en effet qu'il est moins risqué de prêter 100.000€ à dix emprunteurs plutôt que de prêter l'équivalent, soit 1 million d'euros, à une seul emprunteur. La probabilité de défaillance simultanée des dix emprunteurs est plus faible que celle d'un seul. Et en plus, pour le prêteur, le risque de perte ne porte que sur une fraction du capital investi.

C'est peut-être plus compliqué à gérer, mais l'avantage est double: moins de risque et moins de pertes possibles.

Le problème qui se pose alors est : comment faire? Un crédit est un contrat, un crédit comporte des garanties et des documents juridiques, ce qu'on appelle la documentation. En fait un crédit n'est pas conçu pour changer facilement de prêteur. La solution est la transformation des crédits en obligations.

Les obligations sont des titres, dont la caractéristique principale est la facilité d'échange. Ce point est détaillé dans les "notions de base".

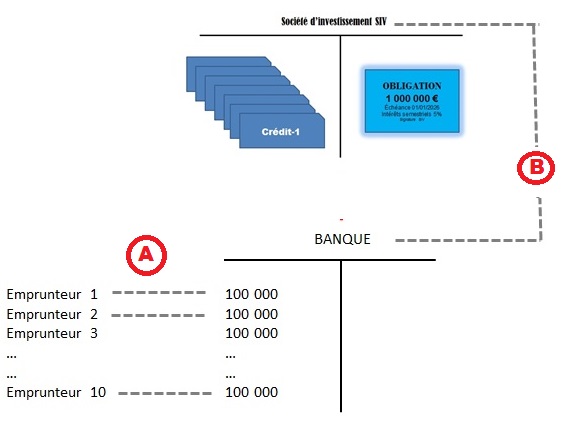

Pour faire cette transformation, il est nécessaire de créer une structure qui d'un coté va vendre des obligations à des investisseurs et de l'autre utiliser le produit de cette vente pour acheter les crédits à la banque. C'est ce qu'on appelle la titrisation.

La titrisation est un mécanisme (détaillé dans le Zoom) permettant aux banques de sortir des paquets de crédits de leurs livres, et de les vendre avec un bénéfice.

Ce transfert est sans impact pour les emprunteurs, qui restent liés par leur contrat de crédit initial. Pour la banque, en revanche, tout change. N'étant plus partie de ces contrats, elle n'est plus engagée, n'en supporte plus les risques et peut utiliser à sa guise le produit de la vente pour se désendetter ou ... faire de nouveaux crédits, qu'elle revendra.

Les crédits "titrisés" de différentes origines (crédit immobilier, crédit automobiles, etc ..) sont regroupés et revendus à des structures d'accueil . Celles-ci émettent des obligations proposées à des investisseurs. Le produit de la vente des obligations permet de payer les crédits titrisés.

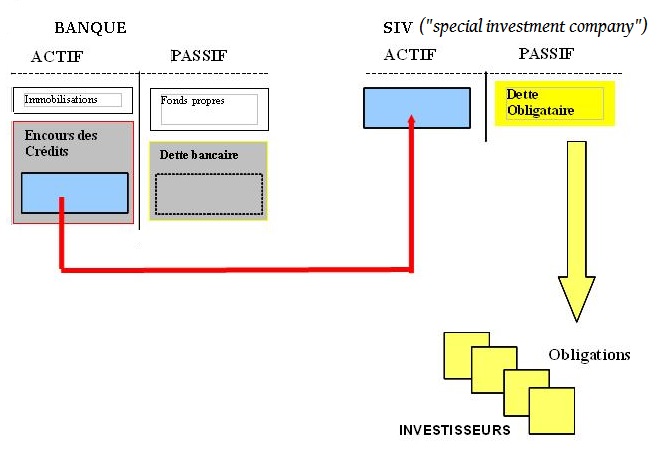

Ces structures d'accueil sont des sociétés existantes dont c'est le métier (par exemple Fanny Mae aux Etats-Unis) et des sociétés d'investissement créées pour l'occasion, appelées des SIC (Special Investment Company) ou des SIV (Special Investment Vehicle). Des sociétés très légères, sans personnel ni locaux physiques. La formule de la SIV correspond dans son principe à la notion française de Fonds Commun de Créances.

Cette SIV émet des obligations qu'elle vend à des investisseurs avec la promesse d'un bon rendement. Les investisseurs ont confiance car l' "arrangeur" est presque toujours une banque de Wall Street, connue pour sa compétence.

sur le plan juridique

Un simple contrat de cession B est passé entre la banque et la SIV. Ce contrat définit la liste des contrats de crédits cédés, et le montant total payé par la SIV à la banque.

Il est important de voir que pour l'emprunteur, le contrat de crédit initial A ne change pas. Le nouveau contrat B est un contrat de vente des crédits et de cession des droits du prêteur, comme par exemple les garanties attachées aux crédits. A noter qu'au sens juridique l'actif de la SIV n'est pas constitué de "crédits" mais de créances, une précision qui ne change rien à la dimension financière de l'opération.

sur le plan comptable

Le mécanisme comptable est illustré par le schéma ci-après. L'actif du bilan de la SIV comporte les crédits achetés à la banque. Le passif indique comment cet actif a été financé, en l'occurrence par une dette obligataire matérialisée par des obligations.

sur le plan financier

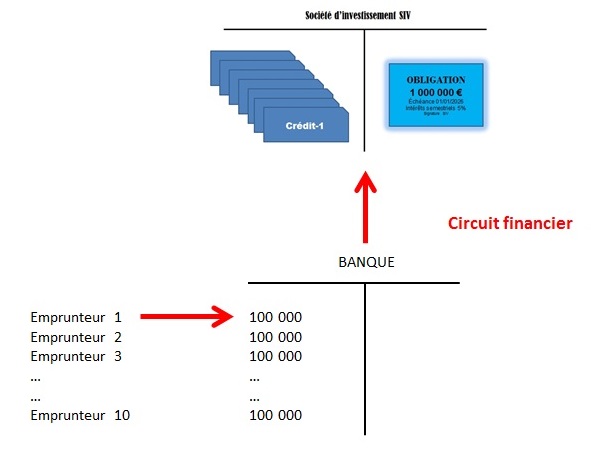

Les emprunteurs continuent leurs remboursements à la banque qui les transfère aussitôt à la SIC. La banque est devenue un simple collecteur d'argent pour le compte de la SIC.

La SIV est le prêteur juridique qui supporte dorénavant les risques de non paiement des emprunteurs mais reçoit leurs paiements et bénéficie des contrats d'origine. Les emprunteurs sont notifiés du transfert des droits et obligations du prêteur - la banque - vers la SIV.

Les crédits sont devenus des titres adossés à des crédits. Ces titres sont négociables, c'est à dire qu'ils peuvent être facilement vendus et revendus.

mécanisme de dilution: les CDO

Des millions d'obligations MBS issues de la titrisation de crédits immobiliers ont été acquises par des investisseurs privés ou institutionnels, comme des fonds ou des banques.

De la même manière, d’autres crédits ont fait l'objet de titrisation. Les opérations les plus connues concernent les crédits automobiles, par exemple, ou les crédits aux particuliers des organismes qui gèrent des cartes de crédit. Les obligations résultant de la titrisation de ces crédits s’appellent des ABS, Asset Based Security que l’on peut traduire par « titre adossé à un actif »

Plutôt que de garder les titres issus de diverses opérations de titrisation dans leurs bilans, certains de ces fonds ou de ces banques ont continué le processus de transformation, en mélangeant les titres.

Des obligations d'origines différentes ont ainsi été logées à leur tour dans de nouvelles structures indépendantes SIV donnant lieu à de nouvelles émissions de titres. Le processus s'est répété en cascade. Le but recherché était la création de produits financiers « sur mesure » construits en fonction de différentes stratégies d'investissement.

Ces produits sont les CDO - acronyme de Collateralized Debt Obligation - ce qu'on peut traduire par obligation garantie par des dettes. Ce sont des titres adossés à des actifs hétérogènes, mélanges de titres MBS et ABS. C'est la différence principale avec les titres ABS, adossés, eux, à des paquets de crédits homogènes.

On peut vraiment parler de sur-mesure à propos de ces produits. Leurs concepteurs jouent sur la composition du portefeuille auquel les CDO sont adossés de manière à obtenir un certain profil de risque et de rémunération.

Ces titres CDO créés par certaines banques d'affaires par la titrisation d'assemblages de crédits d'origines diverses ont connu un grand succès auprès des investisseurs attirés par la variété des produits obtenus. Il existe même des CDO de CDO, les CDO²! Le volume global des titres a dépassé la dizaine de milliers de milliards de dollars.

Un succès qui est largement du au développement du crédit immobiliers, encouragé par une politique globale de crédit facile et de bas taux d'intérêts.

Profitant de ce crédit facile, certains – banques commerciales, banques d’affaires, hedge funds, fonds de pension, sociétés d’assurance etc ... ont réalisé des gains importants en empruntant à bas taux pour acheter des titres à haut rendement. Les institutions qui ont «arrangé» les SIC – banques d’affaires ou hedge funds - ont gagné beaucoup d’argent sous forme de commissions proportionnelles aux montants.

agences de notation

Contrairement à une opinion répandue, les aarrangeurs et les acheteurs d’ABS, MBS et CDO et CDO² n’étaient pas indifférents aux risques attachés à ces titres. Toutes les émissions des SIV faisaient en effet l’objet de notations rigoureuses, établies par les grandes agences de notation reconnues au plan international, comme Standard & Poor, Fitch ou Moody's.

On conçoit pour ces agences l’ampleur et la difficulté de la tâche, s’agissant de titres émis par des milliers de SIC, dont il a fallu analyser les actifs. Ces actifs étant composés de « mille-feuilles » de titres d’origines diverses, les agences ont mis au point des outils d’analyse spécifiques et notamment des outils statistiques permettant la modélisation des risques composites complexes.

Ce travail d’évaluation et de notation est fondamental. Le concept de notation d’un titre va de pair avec sa rémunération. La notation permet aux investisseurs des choix de profils risque-rémunération sur-mesure. Pour les banques, la notation des actifs gardés au bilan a une incidence directe sur leur pondération au regard des ratios de solvabilité qu’elles doivent respecter.

les tranches

Les banques d'affaires et les fonds à l'origine des SIC ont imaginé un système astucieux pour créer des obligations plus ou moins risquées que les obligations auxquelles elles étaient adossées, ce qui à première vue peut paraître impossible.

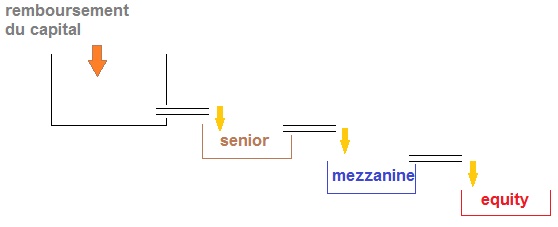

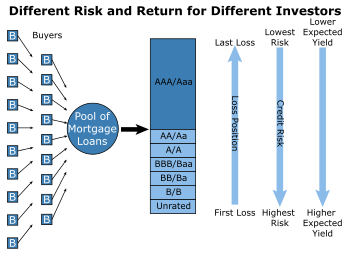

Dans ce système, les obligations nouvellement créées sont regroupées en trois tranches de risque décroissant: senior, mezzanine, equity.

Le principe appliqué pour la création de ces tranches était d'une extrême simplicité: chaque remboursement en capital d'un emprunteur était affecté en priorité à la tranche la plus haute, la tranche equity, puis en cascade à la tranche suivante, la tranche mezzanine, et enfin à la dernière, la tranche equity .... s'il restait quelque chose.

Un mécanisme que l'on peut représenter de manière imagée, par un alignement en cascade de bassins qui se remplissent consécutivement, dès lors que le bassin précédent est plein.

Ce mécanisme vaut pour les remboursements en capital uniquement.

Pour les intérêts, c'est l'inverse pourrait-on dire. La masse globale des intérêts ne change pas, mais leur allocation se fait selon le principe des intérêts proportionnels au risque.

En conséquence, les obligations de la tranche senior sont porteuses d'un taux intérêts inférieur au taux moyen des crédits titrisés. Et inversement, un taux plus élevé que ce taux moyen est alloué aux obligations de la tranche la plus risquée, la tranche equity. Quant à la tranche mezzanine, elle bénéficie du taux moyen ou proche du taux moyen. C'est bien-sûr l'arrangeur qui fixe la règle de répartition.

C'est ainsi qu'une tranche senior peut se voir attribuer une notation AAA par une agence de notation, alors que la notation moyenne des obligations auxquelles cette tranche est adossée n'a qu'une notation AA, voire A.

Le schéma ci-après montre une déclinaison fine de ce principe: à partir de titres notés B, une gamme 7 catégories de nouveaux titres a été construite, dont une tranche importante de titres AAA..

les CDS

Le mécanisme des tranches permet de créer des titres d’une qualité supérieure à la qualité moyenne des titres auxquels ils sont adossés, mais dans des limites de volume qui dépendent de la qualité des actifs. Il a donc été nécessaire d’améliorer cette qualité.

Le principe a été le transfert partiel du risque de l’actif sur des tiers, selon un mécanisme d’assurance. Deux méthodes de couverture des risques ont été utilisées, la souscription d’une assurance proprement dite auprès d’une monoliner, société d’assurance spécialisée, ou l’achat de produits beaucoup plus simples d’emploi, les CDS Credit Default Swaps.

Les CDS sont des contrats de couverture des risques de défaut des crédits en portefeuille. Le principe de fonctionnement est le suivant : l'acheteur de swap paie une prime périodique fixée d'avance et, en contrepartie, le vendeur de swap paie l'encours du crédit en cas de sinistre.

L’émetteur du swap peut être une banque, un fonds, une société d’assurances, bref n’importe quelle entité ayant un bon rating. Les CDS sont des titres négociables, donc susceptibles de circuler de mains en mains. Les échanges se font de gré à gré, c'est-à-dire en dehors d'un marché organisé. On sort complètement des contraintes du métier d’assurance.

Le succès des CDS a été phénoménal. Leur vocation initiale de couverture des crédits titrisés a été dépassée. Les investisseurs ont utilisés les CDS pour spéculer massivement sur les faillites d'entreprises.

Le volume global des CDS a été estimé à plusieurs dizaines de milliers de milliards de dollars. Il est clair que l'absence de contrôle de ce marché gigantesque, sans être la cause de la crise des subprimes en a été a été un facteur aggravant. Certains émetteurs de CDS n'ont pas pu faire face à leurs obligations au titre de ces contrats, soit parce qu'ils étaient par ailleurs fragilisés par leurs propres investissements à risques, soit du fait de l'énormité des sommes dues, comme cela a été le cas de l'assureur américain AIG.

Sortant du contexte de la crise, il faut souligner la dimension novatrice des CDS et de la titrisation. Ces mécanismes ont transformé les activités d'assurance et de crédit, en leur conférant une fluidité nouvelle. Dans la banque ou l'assurance « classiques » en effet le crédit et le contrat d'assurance souscrits restent dans les livres de l'émetteur preneur de risque. Les CDS et la titrisation permettent la sortie d'un système statique.

Au crédit correspondent les titres ABS (et leurs dérivés, les CDO). A l'assurance correspondent les titres CDS. Les prêteurs et les assureurs disposent d'un outil de gestion fine de leur portefeuille de risque.

Le schéma présenté en introduction a montré les différentes étapes de transformation et de transport des crédits. Transformés initialement en titres MBS ou ABS, ces crédits ont été ensuite dilués avec d'autres crédits et d'autres titres pour donner de nouveaux titres (CDOs), et le processus s'est répété.

La dilution en cascade a produit finalement des titres dont le contenu exact était difficile à retracer. Cette opacité a été longtemps sans dommage dans la mesure où chaque titre intermédiaire faisait l'objet d'une notation de la part des grandes agences. L'acheteur des titres connaissait par conséquent le niveau de risque de son investissement. Cette « tuyauterie » bénéficiait d'un label de qualité explicite, la notation.

Le problème a commencé lorsque le marché de l'immobilier s'est retourné et que les défaillances de crédits immobiliers se sont multipliées.

Trois facteurs principaux expliquent l’intensité du choc et sa vitesse de propagation sur le système financier :

1 Les agences Fanny Mae et Freddy Mac, les émetteurs les plus importants des titres MBS, semblent avoir tardé à faire part de leurs difficultés.

2 Les agences de notation ont corrigé tardivement et brutalement leur système de notation

3 Certains mécanismes comptables ont amplifié les dysfonctionnements financiers

Facteur déclencheur : le retournement du marché immobilier

L'augmentation subite des défauts de crédits est due à l'explosion de la bulle de l'immobilier. Cette bulle avait pour origine l’excès de la demande de logements sur l'offre, une situation entretenue durablement par une politique de crédit facile et pas cher. Des milliers de logements ont été construits, des milliards de $ de crédits ont été accordés.

La hausse continue des prix de l'immobilier a duré tant que la demande a été supérieure à l'offre. Le climat d'euphorie qui régnait alors a aveuglé les acteurs du phénomène. Le crédit était facile, les acheteurs s'endettaient pour acheter des biens dont la valeur montait sans cesse ...... jusqu'au jour où le marché s'est retourné.

Deux facteurs ont contribué au retournement du marché, c'est -à-dire au point où la demande devient inférieure à l'offre. D'un coté les promoteurs, en inondant le marché de constructions nouvelles ont fini par créer un trop plein de logements. Et de l'autre, la hausse vertigineuse du prix de l'essence a progressivement paralysé les consommateurs américains. Le retournement a été brutal et la baisse des prix de l'immobilier s'est propagée à une vitesse foudroyante.

Un mécanisme infernal a joué: le prix des logements baissant, il arrive un moment ou le crédit accordé par la banque n'est plus couvert par la valeur du bien. La banque, insuffisamment garantie, peut alors exiger le remboursement du solde restant dû.

L'emprunteur ne pouvant s'exécuter, son logement est saisi puis vendu. La banque devient propriétaire de dizaines, de centaines de logements qu'elle cherche à revendre, et brade souvent. Les prix baissent encore plus, de nouveaux crédits deviennent défaillants, et ainsi de suite. Ce phénomène a touché en premier les crédits « subprimes », les plus fragiles.

Premier facteur aggravant : le silence initial des agences fédérales

Le retard d'annonce de la part des agences Fanny Mae et Freddy Mac est inexplicable. Lorsque que le marché immobilier s'est retourné et dès les premières défaillances d'emprunteurs, il aurait été nécessaire de ralentir l'émission de nouveaux titres MBS, et d'avertir leurs acheteurs de la détérioration du risque. De même les agences de notation auraient du modifier en conséquence leurs évaluations, tant il est difficile d'imaginer qu’elles ne percevaient pas cette dégradation. Or il n'en a rien été. La machine à produire des MBS a continué à alimenter la pompe de titres dont la notation inchangée ne reflétait plus le vrai risque.

Il est probable que les autorités américaines ont choisi de garder le silence, un certain temps du moins, comme elles l'avaient fait plus de dix ans auparavant, dans une situation semblable mettant en cause les « Savings and Loans », des caisses d'épargne qu'il avait fallu renflouer. Dans le contexte des subprimes, cette attitude était sans doute dictée par des considérations de politique étrangère, la Chine et la Russie figurant parmi les plus gros acheteurs de MBS émis par les deux agences.

On connaît la suite. En Octobre 2008, puis en 2009, Fanny Mae et Freddy Mac ont été renflouées massivement. De cette manière le remboursement des titres MBS qu'elles avaient émis était garanti et la confiance des acheteurs rétablie. Le problème était malheureusement qu'un volume important de titres avait été émis pendant la période de « silence ». Ces titres reposant sur des crédits de très mauvaise qualité ont été acquis de bonne fois par les acheteurs sur la base d'une notation erronée. Ces titres dits « toxiques » ont été mélangés, dilués, transformés au point qu'il était devenu impossible de distinguer tel ou tel. Impossible aussi de détecter précisément leur présence dans les titres émis en bout de chaîne. Cette impossibilité concernait tous les acquéreurs, les banques comme le simple quidam. Aucune institution ne pouvait aider à résoudre ce problème-là.

L'opacité a entraîné la panique des acheteurs, et notamment des acheteurs en gros de ces titres, les banques et les fonds. Les banques détenaient des titres directement dans leur bilan, ou indirectement, dans des fonds indépendants mais qu'elles ont dû couvrir pour des raisons commerciales. Hantées par le secret, beaucoup ont maintenu sur leurs opérations un véritable halo. Impossible pour elles de savoir lesquels de ces actifs étaient contaminés et dans quelle proportion.

Deuxième facteur aggravant : le problème de la notation

Les agences de notation ont été accusées de tous les maux, et y compris de collusion avec les groupes qu’elles étaient chargées d’évaluer, ce qui parait difficile à concevoir. Selon une étude de la Banque de France, le problème serait surtout celui d’un défaut de la modélisation.

La mesure du risque d’un paquet hétérogène de titres adossés à des crédits reposait en effet sur l’analyse statistique des risques de défaillance dans chaque catégorie de crédits, crédit immobilier, crédit automobile, ou crédit de consommation (cartes de crédit). Le risque global était pondéré en fonction du poids respectif de ces catégories au sein de l’ensemble. Le système était affiné par la prise en compte des corrélations de risques entre les secteurs économiques des emprunteurs. Pour nourrir ces analyses, des listes de données réelles des vingt ou trente dernières années étaient passées au crible et actualisées en permanence.

Les modèles mis au point ont bien fonctionné tant que les fluctuations des risques se situaient dans un certain intervalle. Le problème est que les données récentes n’étaient considérées que de façon atténuée dans les calculs de risques « moyens ». En d’autres termes, les modèles n’étaient pas construits pour intégrer rapidement dans la mesure du risque un « pic » subit de défaillances. Lorsque les agences de notation ont réagi, des milliers de titres avaient été notés à tort positivement. Ainsi sont apparus les titres toxiques, dont le volume exact et surtout la localisation devenait impossible à retracer.

Troisième Facteur aggravant, le « mark to market »

La panique bancaire s'est amplifiée sous l'effet d'une disposition de la réglementation comptable selon laquelle le bilan doit indiquer la valeur de marché des titres détenus. Il y avait longtemps que les autorités réglementaires de la plupart des pays s'étaient entendus pour supprimer la méthode ancienne consistant à valoriser un actif par sa valeur historique d'acquisition.

La nouvelle règle reposait sur le bon sens puisqu'elle tendait à une valorisation proche de la réalité. Ses conséquences ont été malheureusement catastrophiques lorsque la crise a éclaté et que la nouvelle des MBS toxiques disséminés partout a été connue.

Impossible en effet de se référer à une « valeur de marché » des titres en portefeuille, puisqu'il n'y avait plus de marché. Les rares transactions effectuées dans le cadre d'opérations de sauvetage affichaient des prix ne représentant qu'une fraction de la valeur faciale des titres.

Les banques ont été contraintes de déprécier leurs actifs à l'aveugle en estimant elles-mêmes les valeurs de marché du moment. Des pertes énormes sont apparues, des pertes comptables sans sortie de cash puisque les banques ne vendaient pas leurs titres, et pour cause. Mais des pertes quand même, diminuant d'autant les fonds propres des établissements concernés et créant une situation de fragilité extrême.

La crise a entraîné une conséquence « collatérale » désastreuse, la perte de confiance mutuelle et l'assèchement du marché interbancaire. En clair les banques ne se prêtaient plus entre elles car elles ne pouvaient plus mesurer ce qu'on appelle le risque de contrepartie. La non-connaissance du risque est pire que la confrontation à un risque élevé.

Or le marché interbancaire est le poumon du système bancaire. Les banques se prêtent mutuellement chaque jour des milliards d'Euros sur la base de garanties formelles réduites au minimum de manière à simplifier les transactions. Le moindre doute mutuel de solvabilité réduit les échanges à zéro. C'est ce qui s'est passé. Dans la foulée, les Banques Centrales sont intervenues en prêtant de manière bilatérale à chaque institut demandeur.

Le problème comptable, quant à lui, a été réglé tardivement, à partir d’octobre 2008, après quelques faillites retentissantes ou des opérations de sauvetage spectaculaires. Conséquences des dépréciations massives, le ratio de solvabilité des banques s’est détérioré. Certains établissements bancaires ont atteint voire dépassé la zone rouge du ratio minimum « Fonds Propres / Encours ». Pour continuer à exercer leur activité elles ont essayé par tous les moyens de combler leurs fonds propres.

On imagine les réticences des investisseurs à souscrire à des augmentations de capital dans un contexte de crise tel que celui des subprimes. Restaient alors deux possibilités, l'appel à de gros investisseurs, ou le secours de l'Etat. Les deux solutions ont été utilisées. Plusieurs Fonds Souverains été appelés au secours des plus grosses banques, et les autorités financières de la planète sont intervenues pour redresser les banques menacées de faillite.

Les enseignements de ces événements sont multiples. Il constituent notamment une excellente illustration de la différence entre deux risques parfois difficiles à saisir ou à dissocier, le risque d'insolvabilité et le risque de liquidité.

La paralysie du système bancaire à peine évitée, une nouvelle phase de la crise a commencé à se développer. L’activité économique mondiale est entrée lentement et inéluctablement en récession.

La première raison a été la diminution de la capacité des banques à prêter. Faute de crédits, les entreprises ont bloqué leurs investissements. L’activité inter-entreprises a chuté. La deuxième raison est la perte de confiance des ménages. La consommation, moteur de la croissance dans de nombreux pays et notamment aux Etats-Unis, s’est écroulée.

La spirale des enchaînements négatifs a pris de l’ampleur, la baisse de consommation a entraîné la baisse de l’activité industrielle, donc les craintes de chômage, donc une nouvelle baisse de la consommation, et ainsi de suite. Les banques, à peine remises des problèmes des actifs toxiques ont du se préparer à de nouvelles dépréciations de leurs propres crédits accordés à leur client de moins en moins capables d’honorer leurs engagements.

Face à ses déflagrations en chaîne, les Etats n'ont pas eu d'autre choix que l'intervention massive pour éviter l'asphyxie du monde bancaire et ralentir la récession.

La gestion politique de la crise a été d’une grande complexité. Après une première phase de mise en cause des banques, les Etats ont peiné à convaincre l’opinion publique de la nécessité de sauver le secteur bancaire. Pour sortir de cette contradiction, ces mêmes Etats ont dû trouver ailleurs d’autres cibles leur permettant de traiter de la dimension morale de la crise.

Sur un plan plus technique en revanche, il est clair qu’on ne décrète pas la réforme du système de manière autoritaire. Dans cette affaire, l’accord des acteurs est nécessaire, et pour cette raison, il ne faut pas attendre de réformes profondes. En revanche des modifications non structurelles ont été admises, comme la refonte des systèmes d’évaluation des agences de notation et la création de chambres de compensation de CDS.

Les dégâts dans l'opinion sont considérables: il est clair que l'image des banques et du système financier a beaucoup souffert de la crise. Le paragraphe qui suit montre que la réalité n'est pourtant pas lei "blanc et noir" que l'opinion ... et les États ont voulu le croire ou le laisser croire

L'histoire véritable des subprimes, n'est pas celle qui nous a été contée ou que de talentueux réalisateurs ont portée à l'écran. Les responsabilités de la crise ne sont pas du côté du shadow banking ou de banquiers sans scrupules.

Pour qui se donne la peine de chercher, la crise des subprimes trouve son explication plausible dans les archives du Congrès, dont on peut déduire la responsabilité du Ministère Fédéral du logement.

La volonté louable et ancienne (1938) du gouvernement américain de favoriser l'accession au logement des plus pauvres s'est peu à peu transformée en contrainte sur les banques. Celles-ci ont donc progressivement dégradé leurs critères de sélection.

Mais ce n'est pas tout. Le monde entier a cru que les obligations issues des crédits titrisés bénéficiaient de la garantie publique, ce qui en réalité n'était pas tout-à-fait le cas. La combinaison de ces deux facteurs explosifs est à l'origine de la crise.

|

Les explications fournies jusqu'à présent n'ont jamais apporté de réponse à DEUX QUESTIONS fondamentales:

1-Pourquoi les banques américaines ont-elles accordé des crédits à des clients sans ressources avec de surcroît le risque prévisible de retournement du marché immobilier ?

2-Comment ces crédits douteux ont-ils pénétré les circuits de la titrisation ? |

La réponse à la première question se trouve dans une loi américaine, la Community Reinvestment Act, incitant les banques à distribuer une partie de leurs crédits immobiliers aux populations défavorisées de certaines zones, les obligeant ainsi à dégrader leurs critères d’acceptation. Cette loi, vieille d'une trentaine d'années a été amendée en 2005-2006. L'incitation donnée aux banques a été transformée en contrainte assortie de sanctions.

La titrisation de ces crédits douteux, quant à elle, a été massivement le fait d’un organisme public créé en 1938, la Government National Mortgage Association, plus communément connue sous le nom de Fanny Mae. Un organisme placé sous l’autorité du Ministre du Logement, dont le siège est à Washington. En 2008, Fanny Mae - et son alter ego Freddy Mac- garantissaient près de la moitié des crédits immobiliers subprimes (2 000 milliards de dollars! ) titrisés aux Etats-Unis donc avec la garantie implicite de l’Etat.

Un mélange explosif était dès lors constitué, par la combinaison d’un haut rendement, celui des crédits subprimes et d’un risque zéro du fait de la garantie publique.

On imagine la ruée vers l’or des banques d’affaires et des hedge funds sur ces produits titrisés. Intégrés en mille-feuille à des crédits plus classiques, ils permettaient de doper le rendement global des obligations proposées aux investisseurs américains, européens, chinois ou russes.

Lorsque le marché immobilier s'est retourné, les choses se sont gâtées. Les crédits subprimes intégrés dans les mille-feuilles adossés aux obligations sont peu à peu devenus défaillants et la valeur des biens immobiliers correspondant à ces crédits est peu à peu passée sous la valeur d'origine. Dès lors il était impossible de savoir ce que valaient exactement ces obligations, d'autant plus que les investisseurs ignoraient la part de crédits subprimes entrant dans leur composition.

Fanny Mae et Freddy Mac ont vite été débordés par les appels à garantie.

En jouant du flou juridique sur le bien-fondé de cette garantie, le gouvernement américain a pu adopter une attitude sélective sur l'octroi de cette garantie. Les plus gros acheteurs de titres issus de crédits subprimes, les fonds souverains et chinois, ont été les premiers à bénéficier de cette garantie. Pour des raisons politiques et financières, ces deux pays étant à l'époque les plus gros souscripteurs des titres de dette émis par le trésor américain.

Dès les premières hésitations, le mal était fait, tout le monde doutait de tout. La valeur des obligations s'est écroulée, car personne ne savait exactement quelle quantité de subprimes non-garantis était contenue dans les obligations émises par les banques d'affaires.

Il est malheureux de constater la règle classique selon laquelle les mauvais diagnostics font les mauvaises réformes. Il faut se rappeler qu'un commissaire européen a failli convaincre ses collègues de la création d'une Agence Européenne de Notation. Comme si le changement du thermomètre pouvait prémunir contre la maladie! D'autres réformes malheureuses ont vu le jour, comme la séparation des activités crédit et marché au sein des banques, ou la restrictions des investissements de marché des compagnies d'assurance...

20-NÉGOCIER AVEC LES BANQUES

Comment le banque gagne de l'argent

Le banquier pratiquant le métier du crédit est un intermédiaire entre son client et ceux qui lui fournissent des ressources, les déposants et le marché monétaire.

Lorsqu'un client demande un crédit, la banque n'a qu'une fraction de l'argent correspondant en caisse. Comme on l'a vu dans le cours précédent, elle doit en emprunter une grande partie sur le marché interbancaire et payer pour cela un certain taux d'intérêt. Et d’ailleurs, l’argent des dépôts a un coût, que l’on peut exprimer en pourcentage des sommes déposées. Ce coût est celui de la gestion des comptes : frais de personnel, de chéquiers, etc… Exprimé en taux d’intérêt, il peut varier de 0.5% à 1% dans un pays comme la France qui ne prévoit pas la rémunération des comptes courants.

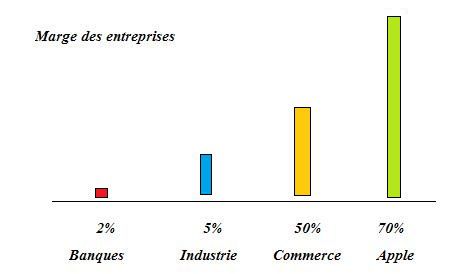

L’addition des frais de gestion des dépôts et du taux d’intérêt du marché interbancaire représente en quelque sorte un prix de revient. Le client va payer un taux plus élevé, le prix de vente de la banque. La différence entre les deux taux représente sa marge.

Cette marge est typiquement de 2 %.

Deux pour cent, ce n'est pas beaucoup! Il faut faire beaucoup de crédits à 2% de marge pour couvrir tous les coûts de fonctionnement et rémunérer ses actionnaires. En période de faibles taux d’intérêt, le « prix » des crédits n’est pas très élevé, ce qui laisse peu de place pour couvrir la marge. Les intérêts payés par les emprunteurs peuvent ne pas suffire à couvrir les frais du banquier !

Mais il y a pire. Si le crédit se passe bien, s'il est remboursé correctement selon le calendrier prévu, le bénéfice brut de la banque est de 2 %. Si au contraire le crédit se passe mal, si l'emprunteur fait faillite par exemple, la banque perd non seulement son espérance de marge, mais, en plus, la portion du capital qui n'a pas été remboursée. Si l'accident se produit à mi-parcours, la banque perd 50 % du capital !

En résumé, la banque peut gagner 2% ou perdre 50% .

La défaillance d'un emprunteur a donc des conséquences très lourdes sur le compte d'exploitation de l'organisme qui fait crédit, banque ou société de leasing. On imagine l'impact désastreux des récessions et des cortèges de faillites d'entreprises.

Les banques disposent naturellement de plusieurs moyens pour améliorer leur marge et réduire le risque de perte.

Pour augmenter la marge, il suffit d'augmenter le prix de vente et de diminuer le prix de revient. Et si cela ne suffit pas, il faut trouver des revenus annexes. C'est exactement ce que font les banques. .... en tenant compte des nombreuses contraintes qui pèsent sur elles.

Augmenter le taux d'intérêt

Il n'est pas question d'augmenter le taux d'intérêt des crédits au-delà de certaines limites, celles de la concurrence et celles de la réglementation. Il faut donc augmenter le taux réel du crédit, tout en maintenant le taux apparent du crédit. C'est ainsi par exemple, que les banques ont d'abord introduit les commissions et les frais de dossiers, qui améliorent considérablement la rentabilité des crédits, sans impact sur le taux apparent.

La puissance publique a bien-sûr éventé le stratagème et imposé un calcul du taux censé tenir compte de l'ensemble des coûts pour l'emprunteur. Les banques ont alors cherché d'autres mécanismes. L'élément clé est le taux interne de rentabilité - l'IRR.

Le calcul de l'IRR montre que le taux d'intérêt n'est qu'un paramètre de la rentabilité d'un crédit. Le profil des remboursements est un facteur essentiel. C'est sur ce profil, et notamment la durée, que jouent les banques pour "augmenter leur revenu de vente".

Le législateur n'a pas suivi la voie de l'IRR. La course poursuite entre l'Etat et les banques s'est arrêtée-là. Il est seulement demandé aux banques de respecter les limites apparentes. Il lui faut certes protéger l'intérêt général de la population, mais il faut aussi protéger les banques, par ailleurs essentielles pour l'économie.

L'amélioration de l'IRR ayant néanmoins ses limites, les banques ont cherché des sources additionnelles de revenu en dehors du crédit. C'est ainsi que progressivement elles ont développé de nouveaux métiers, et principalement les métiers de marché et de conseil. Leur interdire ces nouveaux métiers ou plafonner à l'extrême leurs commissions les place dans une situation difficile.

Les pouvoirs publics sont donc pris en étau entre la pression des citoyens - pour la majorité desquels les banques gagnent "trop" d'argent - et le principe de réalité - si les banques ont moins de ressources, elles ne prêtent plus ou du moins limitent leurs prêts aux entreprises en très bonne santé. Et si les banques ne prêtent plus, les entreprises n'investissent plus, le chômage augmente .... et les citoyens sont mécontents. La décision politique est assurément plus complexe que la direction d'entreprise !

Banque maison

En matière de négociation, il faut faire une distinction entre la banque « maison » et les autres banques. La banque maison, partenaire privilégié de l’entreprise, gère la plupart des flux financiers, apporte des cautions et finance notamment le découvert. Elle dispose pour cela des meilleures garanties que l’entreprise peut lui apporter (fonds de commerce, nantissements, garanties personnelles).

Les autres banques ont avec l’entreprise une relation plus épisodique, mais qui peuvent être non moins importantes. C’est le cas pour des crédits pour des investissements à moyen terme, et surtout pour le commerce extérieur. En fonction de leur importance, ou de l’importance du risque, ces crédits peuvent être syndiqués, c’est-à-dire que plusieurs banques se partagent les risques et se regroupent sous l’autorité d’un chef de file.

Dans tous les cas, la notion de négociation concerne moins l’aspect financier c'est-à-dire le coût du crédit ou le coût des services bancaires que le crédit lui-même, et le type de services que le client peut demander à sa banque.

La relation avec la banque maison s’établit dans la durée et chaque partenaire accorde une importance à cette durée. La banque connait de mieux en mieux son client, élément essentiel de sa connaissance du risque. Et réciproquement l’entreprise sait qu’elle peut compter sur sa banque, elle sait ce qu’elle peut ou ne peut pas lui demander.

Discuter les taux

La question du coût de l’ensemble des services apportés par la banque est importante, sans être primordiale. Ce qui est important est que l’entreprise sache exactement ce que la banque lui coûte et surtout ce qu’elle rapporte à sa banque en terme de revenus. Ce point est toujours évoqué en comité des risques, c’est en quelque sorte le thermomètre de l’intérêt économique d’un client pour la banque.

Demander à sa banque une réduction des commissions, frais de tenue de compte, etc … est toujours possible mais l’entreprise est souvent plus avisée de placer ailleurs l’enjeu de sa négociation avec la banque. Qu’elle demande ou pas une réduction des conditions, l’entreprise doit de toute façon savoir ce qu’elle rapporte à sa banque et le dire à son banquier. Estimer ce revenu bancaire n’est pas hors de portée. Il faut pour cela calculer le découvert moyen sur l’année, lui appliquer le taux d’intérêt et les commissions convenues, et ajouter les revenus générés par les autres services bancaires.

En lieu et place d’une baisse des coûts, l’entreprise peut obtenir des avantages ponctuels non négligeables et qui rapporteront peut-être plus qu’une simple baisse des conditions bancaires. C’est par exemple une année de plus ou une période initiale en franchise de paiement dans un crédit moyen terme. Le principe à respecter, et à faire respecter est celui du win-win.

Autres banques

La manière la plus simple de procéder est la mise en concurrence des banques, ce qui est toujours possible et même souhaitable s’agissant des opérations ponctuelles, comme les crédits d’investissement à moyen terme ou le crédit export.

Mais là aussi, l’entreprise doit d’agir de manière avisée et bien choisir les banques qui seront mises en concurrence. Si par exemple l’entreprise cherche à financer l’extension des bâtiments de son siège et se préoccupe par ailleurs d’un éventuel développement à l’étranger, elle incluera dans son appel d’offre une banque dont l’expertise est reconnue dans la région qui l’intéresse. Le choix final de la ou des banques s’appuiera sur ce type de considérations qui vont plus loin que le taux facial d’un crédit. L’entreprise se devra d’expliquer alors aux banques non retenues les (bonnes) raisons de son choix.

Dans cet exemple, une opération « banale », un crédit immobilier est pour l’entreprise une opportunité d’entrée en relation avec une ou plusieurs nouvelles banques. La banque maison est bien-sûr partie prenante du crédit. L’entreprise « gagne » sur deux tableaux : elle prépare l’avenir tout en faisant comprendre à la banque maison que celle-ci n’est plus tou à fait seule. Voilà la vraie négociation, l’appréciation du rapport de force, et lorsque l’opportunité se présente, le changement en sa faveur du rapport de forces.

Une affaire de confiance réciproque

Pour l'entreprise comme pour le particulier, la relation avec la banque doit se concevoir dans la confiance et dans la durée. Le crédit n'est pas une science exacte. Les éléments "techniques" du crédit doivent être bien-sûr maîtrisés, mais ce qui compte tout autant est le jugement, l'appréciation que chacun se fait de la capacité de l'autre à tenir ses engagements.

Le commercial de la banque qui défend "son" client en comité des risques s'engage en quelque sorte sur la qualité de l'emprunteur. Et de même, le client doit sentir que la parole de la banque est solide, ce que résume la formule anglo-saxonne my word is my bond, ma parole m'engage.

Ce n'est pas qu'une clause de style. La vie des affaires s'accélère parfois et il peut arriver que l'entreprise s'engage elle-même vis-à-vis d'un client en s'appuyant sur un accord verbal de la banque. Sans compter la survenance de graves difficultés où l'appui de la banque peut être décisif pour la survie de l'entreprise. Dans tous les cas, petite ou grande entreprise, petite ou grande banque, la personnalisation de la relation est non seulement inévitable, elle est nécessaire.

21-LES LIMITES DE LA COMPTABILITÉ

|

Les systèmes comptables en usage dans le monde ne sont pas vraiment homogène et sur de nombreux points, les efforts de normalisation internationale se poursuivent. Les principes de base de la comptabilité en partie double ont néanmoins été reconnus partout, de sorte qu’il existe un socle commun de règles et de mécanismes rigoureux.. |

| Construits selon ces règles, les tableaux de synthèse que sont le bilan et le compte d’exploitation devraient présenter un caractère quasi-mathématique. Cette impression de certitude et d’objectivité absolue est cependant trompeuse, et il y a à cela plusieurs raisons. |

Dans certains cas, la recherche de l’objectivité a conduit paradoxalement à la déconnexion entre la réalité comptable et la réalité économique.

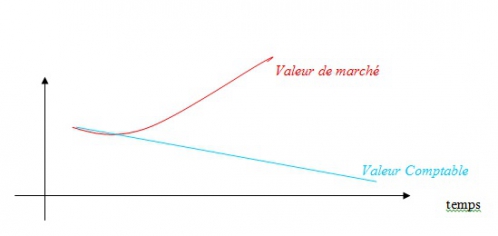

L’exemple le plus frappant est celui de l’évaluation des actifs immobiliers. Ces derniers figurent au bilan en valeur comptable nette, calculée en retranchant de la valeur d’acquisition l’amortissement légal, en parfaite application de l’orthodoxie comptable.

Le problème est qu’au bout d’un certain temps, par le jeu de l’amortissement cumulé, ces actifs ne figurent plus que pour une valeur dérisoire au bilan ! Or dans la durée, leur valeur économique n’est jamais nulle, bien au contraire. Le plus souvent elle ne cesse d’augmenter, en dépit de leur caractère cyclique.

La recherche des plus-values latentes sur ces actifs explique la motivation de certains opérateurs spécialisés dans les rachats d’entreprise.

Les actifs immobiliers d'une entreprise n'ont pas vocation à faire l'objet d'un commerce et ne sont donc pas susceptibles d'entrée et de sorties fréquentes au bilan.

Il n'en est pas de même des actifs mobiliers. La crise des subprimes a illustré la difficulté du choix de la bonne méthode d’évaluation, entre valeur d’achat, dite « valeur historique » et valeur de marché.

Dans un contexte de forte volatilité des cours, l’évaluation de certains actifs mobiliers selon le principe de la valeur de marché a causé de graves problèmes aux banques, car il n’y avait plus de marché. Certaines d’entre elles, contraintes de prendre comme référence des opérations de liquidation effectuées dans la panique, ont du procéder à de lourdes dépréciations d’actifs. Ces dépréciations d’actifs, ont bouleversé leur équilibre bilantiel au point de les précipiter dans la zone rouge des règles de solvabilité.

Mais il est tout aussi clair que même en période dite « normale », l’évaluation d’un portefeuille de titres à partir du prix d’origine n’a pas beaucoup de sens, ce qui a expliqué d’ailleurs le passage à la méthode de prix du marché (market value) ou de « juste valeur » (fair value). La crise a montré la difficulté à trouver une règle « juste » dans les cas extrêmes.

La deuxième raison est liée au fait que les éléments des tableaux de synthèse varient dans le temps, et certains plus rapidement que d’autres. Ceci concerne tout particulièrement le bilan, dont la partie inférieure évolue chaque jour. Il y a ainsi en réalité une infinité de bilans. Tous sont « vrais » puisque tous reflètent une réalité, mais on peut se demander lesquels sont plus « vrais» que les autres. Le bilan au 31 décembre est-il par définition celui qui rend le mieux compte de la « réalité » ? La réponse est évidemment non.

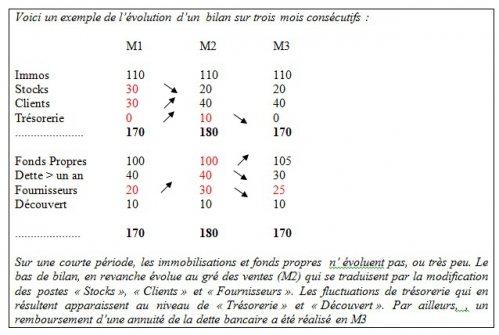

Voici un exemple de l’évolution d’un bilan sur trois mois consécutifs :

Sur une courte période, les immobilisations et fonds propres n’ évoluent pas, ou très peu. Le bas de bilan, en revanche évolue au gré des ventes (M2) qui se traduisent par la modification des postes « Stocks », « Clients » et « Fournisseurs ». Les fluctuations de trésorerie qui en résultent apparaissent au niveau de « Trésorerie » et « Découvert ». Par ailleurs, , un remboursement d’une annuité de la dette bancaire a été réalisé en M3

La troisième raison est qu’en dépit d’un impératif général de rigueur, certains éléments essentiels de la comptabilité relèvent de la subjectivité. Il en est ainsi des méthodes de dépréciation d’actifs et surtout de calcul des provisions, les provisions pour risques par exemple.

Comment savoir qu’un risque a été sur-estimé ou au contraire sous-estimé, voire ignoré?

Les provisions ont un impact direct sur le résultat, et leur détermination fait en conséquence l’objet de la plus grande attention de la part des dirigeants. Il y a certes des mécanismes auto-régulateurs. Ne pas provisionner un risque ou le sous-estimer volontairement peut être tentant en ce qu’il permet de maintenir un résultat d’exploitation flatteur,... à court terme. Mais si le risque se matérialise pendant l’exercice suivant, l’impact sur le résultat sera d’autant plus fort, et le dirigeant peut se voir reprocher un manque d’anticipation.

L’impact des provisions pour risque est particulièrement sensible au niveau du résultat des organismes de crédit puisque, par définition, le risque est inhérent à leur activité. Le problème est que la détermination du « juste » niveau n’a pas de réponse automatique. Dans une certaine mesure, la fixation définitive du montant des provisions relève de critères « politiques », disons de politique financière.

Certes le commissaire au comptes et .. le fisc s’emploient à vérifier le bien-fondé des provisions. Ils le font par l'observation des statistiques de retard de paiements, voire par sondage sur certains dossiers. Mais leurs conclusions sont plus qualitatives que quantitatives. Comment contester une décision de fixer un taux de provisions à 0,5% d’un portefeuille de crédits plutôt qu’à 0,75% ?

La différence de 0,25% peut paraître minime, puisque 0,25% d’un portefeuille de 100 millions d’Euros par exemple ne représente que 250 000 Euros.

Mais rapporté au montant des fonds propres, soit 8 millions d’Euros (8% du portefeuille), cette différence représente 3,1%. En clair, le ROE, le rendement des fonds propres, est amputé de plus de 3% !

hors-bilan la quatrième raison concerne les éléments touchant au patrimoine de l’entreprise ou à des risques liés à des engagements qui ne figurent pas au bilan, le hors-bilan.Il faut faire ici la distinction entre ce qui fait l’objet d’une mention annexée au bilan, « en bas de bilan », de ce qui est purement et simplement effacé du bilan.

On peut citer ainsi l’exemple ancien du leasing, ou celui plus récent des engagements de retraite de certaines entreprises.Pendant longtemps en France (et actuellement encore dans de nombreux pays), les financements en leasing n’apparaissaient pas au bilan des entreprises. C’est d’ailleurs une des raisons qui ont fait le succès de cette formule. Cela n'a pas empêché les banques faisant par ailleurs crédit à ces entreprises de considérer les engagements en leasing comme une dette. La prise en compte de cette dette « cachée » a en effet une incidence non négligeable en terme d’analyse de risque.

En France les règles comptables imposent à présent la mention des engagements au titre des contrats de leasing. L’encours résiduel des contrats en cours doit être précisé explicitement..

La même chose se produit actuellement ou va se produire en ce qui concerne le problème de retraites. Les engagements des entreprises à ce titre sont progressivement révélés, et les montants qui apparaissent sont souvent considérables, en valeur absolue et au regard de leurs fonds propres. Ce problème, qui touche des entreprises moyennes et pas seulement de grands groupes est moins sensible en France où la notion de retraite "maison" est moins répandue qu'ailleurs dans le monde.

Le problème le plus délicat du hors-bilan est lié à aux situations de dé-consolidation. Les exemples abondent de situations où la re-consolidation s’est imposée, ce qui a pour conséquence une modification profonde de la structure du bilan.

La crise des subprimes en fournit à nouveau l’illustration, dans le domaine de la banque. certaines d'entre elles avaient créé des structures juridiques indépendantes, en dehors de leur périmètre de consolidation. Ces structures ont finalement du faire l’objet de réintégration comptable avec à nouveau un effet de bouleversement des ratios de bilan.

Dispersion juridique la dernière raison est l’effet de flou lié à la dispersion de l’activité de certaines entreprises. Ce phénomène, qui n'est pas seulement le fait de groupes internationaux, touche également des PME. Il semble concerner les ensembles familiaux, quelques soient leur taille.

Tous les entreprises, à des degrés divers, ont recours à l’optimisation fiscale. Ces pratiques conduisent certaines d'entre elles à créer ici une société plus ou moins fictive de concentration des flux de trésorerie, ou à transférer ailleurs le siège de l’une de leurs activités. On peut citer à titre d’exemple les centres de coordination en Belgique ou l’attrait particulier de la Hollande comme siège principal. Ces « délocalisations » juridiques partielles n’affectent pas vraiment la lisibilité comptable et financière de l’ensemble.

Un vrai problème d’opacité apparaît en revanche dans certains groupes, par une sorte d’effet champignon. Une multitude de sociétés sont crées, sociétés de patrimoine, sociétés de services ou sociétés à vocation financière. Ceci peut même concerner l’activité industrielle du groupe, littéralement "éclatée" entre plusieurs entités juridiques. L’ensemble repose sur un système de prestations inter-entreprises. Chaque unité reçoit et apporte - contre rémunération - des biens et/ou des services aux autres.

Certes les entreprises pratiquent la fusion des comptes de l'ensemble des sociétés, ce qu'on appelle la consolidation. Mais là aussi les méthodes sont différentes d'un continent à l'autre. L'image résultante de cette consolidation peut être trompeuse.

Dans ce contexte l’analyse de crédit devient un véritable casse-tête. Ce n’est pas seulement le calcul des agrégats comptables et des ratios qui pose alors problème, mais surtout la détermination de la contrepartie juridique la moins risquée.

22-PILOTAGE DE L'ENTREPRISE

Le regard du manager, comme celui du banquier et des actionnaires se porte en priorité sur deux domaines-clés : la capacité bénéficiaire et la qualité de gestion financière.

La capacité bénéficiaire s'examine à partir du cash-flow et de son évolution prévisible. Tout aussi important que le niveau du cash-flow est sa pérennité.

Le cash-flow est observé au mois le mois. Toute variation inattendue est analysée, qu'il s'agisse du chiffre des ventes ou des coûts. Plus tôt est l'alerte, plus efficaces seront les mesures de correction.

A intervalle plus espacés, le patron de l'entreprise porte son attention sur les détails, et principalement la structure des ventes et des coûts.

Plus rarement aussi, mais de manière systématique, il est nécessaire de situer la performance de l'entreprise par rapport à ses concurrents, et pratiquer un bench-marking. C'est par des ratios que les comparaisons sont établies: coûts salariaux / chiffre d'affaires, cash-flow / chiffre d'affaires, etc...

Le suivi de l'action commerciale est bien-sûr obligatoire. La mesure la plus simple est le carnet de commandes, souvent exprimé en mois ou années de chiffre d'affaires.

La qualité de la gestion financière s'apprécie à l'aide de plusieurs indicateurs. Le premier de ces indicateurs est le montant des frais financiers.

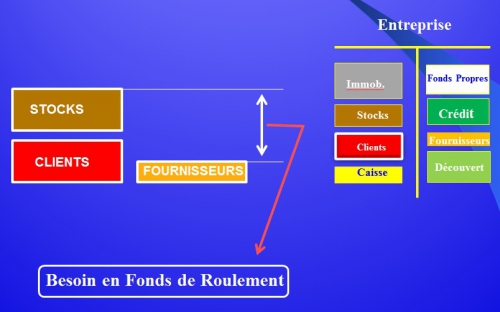

Le plus souvent, la hausse des frais financiers résulte d'une utilisation accrue du découvert bancaire. Comme on l'a vu dans le cours N°2, l'augmentation du découvert est le signe de l'augmentation de l'écart entre d'un coté les stocks et le crédit client, et de l'autre, le crédit fournisseurs, ce que l'on appelle le BFR (besoin de fonds de roulement).

Il y a des cas d'augmentation saisonnière du BFR, comme par exemple le mois de décembre dans le secteur automobile. C'est en effet la période où, pour écouler les stocks, des conditions de règlement particulièrement avantageuses sont accordées par les constructeurs à leurs distributeurs. Au bilan, la hausse du crédit client peut être plus importante que la baisse des stocks.

La gestion financière c'est également la gestion prudente de l'endettement global dans une double optique défensive et offensive.

Bien gérer l'endettement permet de disposer le moment venu d'un amortisseur de conjoncture. C'est le cas lorsque survient un décrochement des ventes pour des raisons internes ou des raisons de conjoncture. L'entreprise aura besoin de temps dans l'un et l'autre cas. Ce temps lui sera donné par l'utilisation de ses réserves. Des réserves d'endettement ponctuel, plus que des réserves financières.

Pour illustrer ce point, à bouveau l'exemple de l'industrie automobile, secteur cyclique s'il en est. Les grands constructeurs ont tous des crédits "filets". Ce sont des crédits bancaires accordés par des banques mais non utilisé. en cas de dépression.

L'optique offensive, c'est de penser aux futurs investissements et notamment aux investissements inattendus, comme l'achat d'une autre entreprise, lorsque l'opportunité se présente.

Dans cette hypothèse on ne parle plus de découvert bancaire et de re-équilibrage du bas de bilan, mais de financement à moyen terme. Un gros investissement externe est financé par une combinaisons de crédits divers. Éventuellement aussi par une émission d'actions ou une émission obligataire. Ces différentes méthodes peuvent d'ailleurs être combinées dans le temps.

Ainsi apparaît le rôle crucial de la direction de l'entreprise et notamment du directeur financier dans l'application des orientations stratégiques élaborées par les actionnaires de l'entreprise.

Manager c'est prendre des décisions concernant des actions que d'autres exécutent. Il n'y a pas de bonne décision sans information de qualité. Il n'y a pas de bonne exécution sans la motivation de ceux qui agissent. Il n’y a pas d’efficacité sans contrôle. La qualité de l'information, la motivation des exécutants, la pertinence du contrôle des résultats conditionnent l'efficacité du management.

Dans la vie réelle, ces trois conditions sont rarement remplies en même temps et de manière durable. L'information est plus ou moins approximative, biaisée, transformée tout au long de la chaîne de transmission. La motivation des personnels est changeante et inégale d'un endroit à l'autre, d'une période à l'autre. Le contrôle est bien souvent réduit à son seul aspect financier.

le bon manager on peut distinguer globalement deux approches, deux définitions du "bon" manager.

La première, plutôt académique, met en avant la maîtrise intellectuelle des domaines-clés de la gestion, comme la finance, le marketing, et le contrôle de gestion. Cette définition rejoint le credo des écoles de management et des doctes revues de business administration qui en sont le prolongement.

La deuxième approche est plutôt tournée vers les qualités personnelles du manager. Le management de l’entreprise étant avant tout le management des hommes, le "bon" manager doit être un individu à forte personnalité, charismatique et doué pour la communication.

Sans être inexactes, ces approches ne sont pas vraiment satisfaisantes, comme chacun peut le constater. L’actualité révèle en effet, en nombre égal, des managers bien formés qui ont mal conduit les affaires dont ils avaient la charge et de « grands » patrons charismatiques qui ont ruiné leur entreprise. Contrairement donc aux apparences et au discours convenu, il ne faut pas confondre qualité des diplômes ou du réseau avec qualités managériales.

les catégories de managers le monde des managers est hétérogène à bien des égards, qu'il s'agisse des profils, des attributions ou des méthodes de désignation.

Les managers de ce que l’on pourrait appeler le "premier cercle" sont les plus médiatisés. Issus le plus souvent des mêmes écoles, ils se côtoient sous et en dehors des projecteurs, par le jeu notamment des participations croisées dans les conseils d’administration. Le grand public est fondé à penser que la gestion et l’avenir des entreprises dépendent en grande partie de ces managers hors du commun, et tend à ignorer le rôle des équipes qui les assistent.

Les managers du deuxième cercle sont précisément les membres de ces équipes. Ils constituent un ensemble à la fois numériquement plus important et plus discret. Si l’on admet qu’un manager a sous ses ordres directs, en moyenne, dix personnes et que ceux-ci sont à leur tour, pour la plupart, des managers, on définit ainsi une deuxième population dix fois plus importante que la précédente.

Dans les grands groupes on peut poursuivre l’exercice en descendant d’un cran et retrouver avec le même facteur multiplicateur une nouvelle population de managers. Cette troisième population est alors 10x10=100 fois plus importante que la première.

Pour compléter cette énumération, il faut considérer en outre les managers-patrons de PME. La notion de PME est variable selon les pays. La définition la plus commune de la PME repose sur un effectif compris entre 15 et 1000 personnes. Les grands groupes comptent d’ailleurs parmi leurs cadres des patrons de filiales dont le profil et les responsabilités en font de véritables patrons de PME.

profil type

En dépit de l'hétérogénéité des profils, on peut relever un certain nombre d'éléments communs à tous ces différents managers :

1 – La gestion en direct d’une dizaine de personnes l'expérience montre qu'il est difficile de gérer efficacement plus de 10 personnes en direct, ce que les anglo-saxons appellent les direct reports. La taille globale de l’entreprise ne change pas les données du problème. La seule différence est que certains des membres de l’équipe en question peuvent avoir à leur tour à gérer en direct une équipe de même importance numérique, en vertu du mécanisme de cascade décrit plus haut. La pyramide des équipes de directions hiérarchiquement reliées est naturellement plus haute dans un groupe multinational que dans une PME.

2 – La responsabilité de la bottom-line la bottom line est, de manière imagée, la dernière ligne du compte d'exploitation, le résultat net. C'est littéralement le cas pour le patron de l'entreprise, de la filiale ou du groupe. Pour les autres managers, la bottom line est l'agrégat comptable qui exprime la rentabilité de l'entité dont ils ont la responsabilité, division ou département. C'est donc un élément qui contribue au résultat de l'ensemble dont cette division ou ce département font partie.

La taille de l’entreprise est sans incidence sur le poids de cette responsabilité. Il ne semble pas non-plus que le fait d’être propriétaire ou non de l’entreprise en change la nature. Le patron de PME peut avoir toute sa fortune investie dans son entreprise. Le cadre supérieur d’un grand groupe dispose grâce aux stocks options d’un potentiel de création ou de perte d’un véritable patrimoine. Pour l’un et l’autre, la responsabilité du résultat a des conséquences psychologiques identiques en termes de motivation et de stress.

3 – Le pouvoir de décision le pouvoir de décision est le fait qu’à un moment donné le manager va faire la part des choses, peser les éléments contraires, évaluer les recommandations données, dérouler les conséquences possibles liées aux options offertes et finalement trancher. Seul. La solitude est la marque du pouvoir de décision.

Celui qui décide met en jeu, son avenir professionnel et financier. L’absence de décision, une mauvaise décision, un choix qui tourne mal, auront comme conséquence une perte immédiate ou une situation de fragilité pouvant conduire à une détérioration de la situation financière de l’entreprise. Là aussi la taille de l'entité dirigée est sans incidence sur la notion de solitude, ou de risque encouru.

4 – La capacité à communiquer cette capacité est susceptible de nombreuses déclinaisons, de la communication interne en direction de certains groupes de collaborateurs à la communication vis-à-vis des médias, en passant par la communication avec les clients ou les distributeurs.

On peut imaginer un patron enfermé dans sa tour d’ivoire, ne communiquant qu’avec le premier cercle de ses collaborateurs directs et déléguant à ceux-ci la responsabilité de la communication à tous les autres niveaux. Ce schéma, plutôt rare, est l'exception. C'est par exemple le choix de certains patrons-propriétaires recherchant l’anonymat.

5 – La compétence et les savoir-faire la compétence technique est un élément parfois nécessaire mais jamais suffisant. Il est bien-sûr de nécessaire de maîtriser le langage financier et comptable ainsi que l'ensemble des indicateurs du tableau de bord. Une culture juridique de base, ou du moins la sensibilité juridique sont également nécessaires. La plupart de ces compétences s'acquièrent par l'expérience.

Il s’ajoute à cela un certain nombre de savoir-faire qui ne peuvent pas être appris, mais seulement révélés et développés chez ceux qui en ont la capacité. Ces savoir-faire essentiels concernent la capacité à évaluer les situations et la capacité à négocier.

6 – La capacité de jugement la capacité de jugement est la condition de l’efficacité dans tous les domaines de l’action managériale. C’est sans doute l’élément le plus important.

Plus que de savoir communiquer, par exemple, il faut savoir, ou plus exactement « sentir » quand il faut le faire, et surtout « sentir » ce qu’il faut dire, ou ne pas dire. Améliorer la qualité technique de sa communication s’apprend. Ce qui ne s’apprend pas, c’est juger dans quelles circonstances le patron doit parler lui-même, plutôt que de déléguer cette tâche. Ce qui ne s’apprend pas, c’est de pressentir le bon moment, trouver le bon message, le ton juste, atteindre la cible.

La capacité de jugement, c’est aussi savoir qu’on ne sait pas. Et si ce qu’on ne sait pas est primordial dans un contexte précis, savoir qu’il faut le trouver ailleurs. La capacité de jugement est particulièrement nécessaire au plan humain. Elle est fondamentale pour ce qui est du choix des collaborateurs directs ou affectés à des postes-clés, et pour les recrutements. Elle est fondamentale dans toute négociation. La capacité d'évaluer les hommes et les situations peut s’améliorer lorsqu’elle s’est révélée, mais elle ne se crée pas.

la formation au management il existe des écoles de management comme il existe des écoles de pilotage. Comme on l'a vu plus haut, ces écoles de management enseignent les matières de base de la gestion. Pour réduire l’aspect théorique des choses, on rôde les étudiants aux études de cas, qui se veulent à la fois pratiques - ce sont des cas réels, des cas vécus en entreprise – et synthétiques dans la mesure où l'ensemble des matières enseignées est pris en compte.

Ainsi, l’enseignement du management atteint ses limites. Il n’y a en effet aucune pratique réelle intégrée dans le cycle d’enseignement. Or le management c’est l’exercice du pouvoir et de la responsabilité en temps réel.

L’enseignement du pilotage d'avion comporte un volet théorique et un volet pratique. Le pilotage concret s’apprend par la pratique sous la direction d’un moniteur. Sauf exception, l’enseignement du management ne prévoit malheureusement pas de management à deux. Seuls de rares privilégiés ont droit à une double commande initiatrice avant qu’eux-mêmes ne soient investis de la fonction suprême.

l’évaluation du manager la question du choix du "bon" manager est relative. En effet, le choix d'un manager est toujours le fait d'un autre ... manager, manager proprement dit ou membre du conseil d'administration. La problématique du choix ne concerne donc plus seulement la personne recrutée mais le "couple" recruteur-recruté.

Pour illustrer ce changement de perspective, on peut considérer le point de vue du propriétaire d'entreprise, en imaginant par exemple l'attitude de l'héritier surprise d'une entreprise, petite ou grande.

Les formalités notariales de l'héritage à peine réglées, la curiosité l'emporte. Notre héritier va vouloir très vite rencontrer le patron de "son" entreprise pour lui poser la question qui lui brûle les lèvres: quelle est l'étendue de ma richesse? Et puis bien d'autres questions: de quel revenu vais-je disposer ? Qu'en était-il il y a un an? Que prévoyons-nous pour l'année prochaine? Y a-t-il des risques importants susceptibles de peser sur l'avenir de la société?