bfr

| BFR est l'abbréviation de Besoin en Fonds de Roulement, une expression technique qui désigne le financement qu'il faut maintenir dans l'entreprise pour lui permettre d'assurer en permanence le fonctionnement du cycle achat-fabrication-stockage et vente. Deux éléments sont à prendre en considération: son montant d'abord, ou plus exactement son montant maximal prévisible, puisque le BFR varie chaque jour. Et surtout la manière dont il est financé, qui est toujours une combinaison de ressources propres et de découvert bancaire. En fait, pour bien comprendre le BFR, il faut aussi parler du FDR, le Fonds de Roulement. |

|

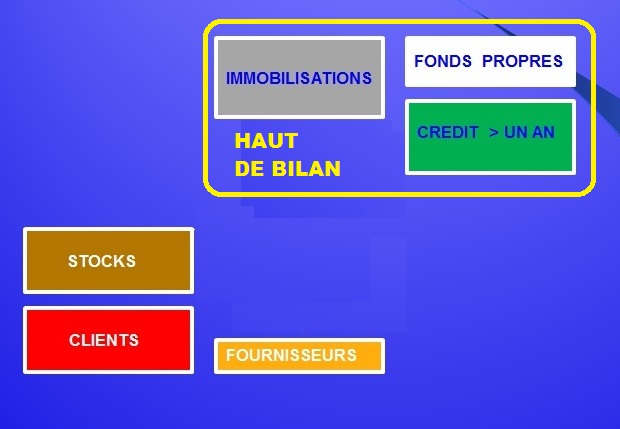

rappels sur le bilan |

|

|

solvabilité une entreprise rentable peut faire faillite |

|

|

BFR et FDR comment les calculer |

|

|

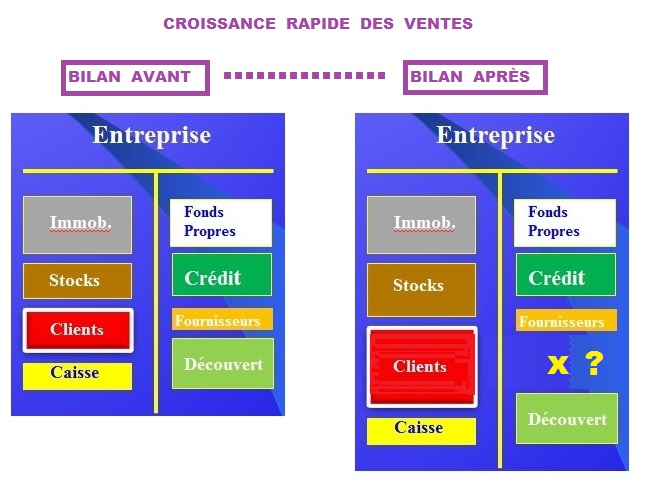

exemple d'évolution du BFR |

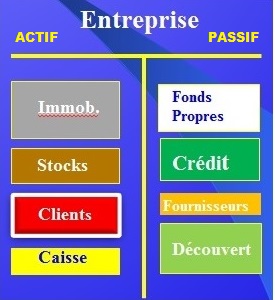

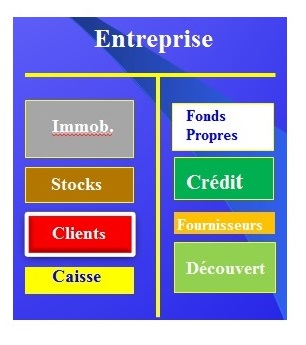

Le schéma ci-dessous montre les principaux éléments du bilan.

A l'actif ...

- immobilisations ensemble des biens de l'entreprise (bâtiments, machines ...)

- stocks produits prêts à être vendus et les matières premières

- clients factures de vente émises et pas encore réglées

Au passif

- fonds propres capital initial augmenté des bénéfices non distribués

- fournisseurs factures d'achat en cours reçues et non réglées, appelées

Il faut avoir à l'esprit que les factures émises ou reçues "bougent" sans arrêt. Certaines sont payées à leur échéance, d'autres apparaissent. Leur existence est due à une coutume mondiale, qui est que les entreprises se font crédit entre elles. On appelle ça les facilités de paiement. Les durées sont de 30, 60, 90 jours ou plus.

- crédit et découvert crédits long et crédits courts.

Les crédits longs sont de plus d'un an, souscrits pour financer des machines ou des bâtiments. Les crédits courts sont de moins d'un an, donc susceptibles de varier dans l'année.

Le crédit court , c'est surtout le découvert bancaire.

Là aussi, il faut avoir à l'esprit que le découvert varie sans cesse, tous les jours, et dans des proportions considérables. Le banquier qui accorde ce découvert observe ces variations avec une attention extrême, car c'est là que l'on perçoit les difficultés à venir des entreprises.

On se rappelle enfin que l'actif, c'est tout ce que l'entreprise possède. Les factures clients sont un actif qui a une certaine valeur. Le cash - liquide ou comptes bancaires - est bien sûr dans cette catégorie. De même, le passif, c'est tout ce que doit l'entreprise, maintenant ou plus tard.

Des explications plus détaillées sur le bilan sont accessibles à partir de l'onglet ci-contre.

La solvabilité exprime la capacité de l'entreprise à résister à la faillite. Elle se mesure par l’analyse des fonds propres et de l’endettement. Rentabilité et solvabilité ne vont pas obligatoirement de pair. Une entreprise rentable, avec un chiffre d'affaires en expansion peut néanmoins présenter une grande fragilité du fait d'une structure financière déséquilibrée.

L’indice d’une structure financière déséquilibrée est la faiblesse des fonds propres par rapport au total du bilan et par rapport au découvert bancaire.

Les fonds propres sont constitués du versement initial des actionnaires, le capital, majoré (ou minoré) des bénéfices successifs non distribués (ou des pertes). C’est la partie située en haut et à droite du bilan, l’equity en anglais. Cet argent appartenant juridiquement aux actionnaires a servi à financer une partie des actifs de l'entreprise.

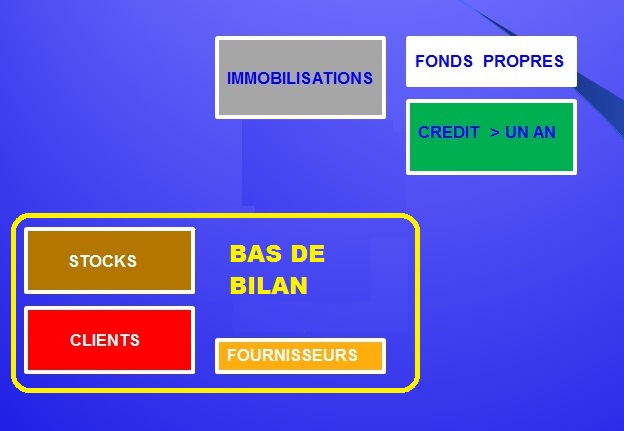

Le découvert bancaire est normal dans toute entreprise. Les situations de cash excédentaire ne doivent pas être la règle. Par définition l’entreprise obtient un meilleur rendement de ses fonds dans son activité plutôt que sur un compte bancaire, fut-il rémunéré. Elle n’a donc pas intérêt à conserver durablement des réserves de cash. En revanche un trop grand besoin de découvert provient d’une mauvaise gestion de ce que l’on appelle le bas de bilan.

le risque de faillite

Avant de voir ce qui est à l’origine de ce besoin de découvert, voyons la conséquence d’une telle situation. Si le découvert est trop important, l’entreprise est à la merci du bon vouloir de la banque qui lui fait crédit. Il faut savoir que ce qui déclenche la faillite c'est l'incapacité de l'entreprise à honorer une créance qui lui est présentée. L'entreprise n'a pas assez d'argent en caisse ou de facilités pour payer un créancier : un fournisseur, l'échéance d'un gros crédit ou le fisc par exemple. Elle n'a plus les liquidités nécessaires. Un tel événement malheureux peut toucher une entreprise en bonne santé affectée par exemple par la défaillance d'un de ses clients.

Dans les faits, c'est la banque "maison" qui déclenche la faillite, car c'est elle qui tient les clés des liquidités. C'est elle qui peut décider de ne plus augmenter les facilités courantes de trésorerie. Le banquier qui accorde ces facilités voit fonctionner les comptes au jour le jour. Il est donc le premier informé des difficultés de l'entreprise. Il peut donc apprécier à quel moment la situation de l’entreprise est sans espoir, et refuser de continuer à lui faire crédit.

Il peut surtout prendre une telle décision pour des raisons de politique interne, même si l’entreprise se porte bien. La banque veut par exemple diminuer son exposition sur un secteur économique ou géographique donné. De telles décisions sont rares mais elles se produisent néanmoins.

La situation de trésorerie est donc fondamentale pour comprendre si l'emprunteur est proche de ses limites. Pas question en effet de prêter à une entreprise qui a une trésorerie tendue malgré un bon cash-flow et des ventes satisfaisantes.

Pour déterminer le situation de trésorerie de l'entreprise, il faut regarder deux éléments-clés, le Besoin en Fonds de Roulement et le Fond de Roulement.

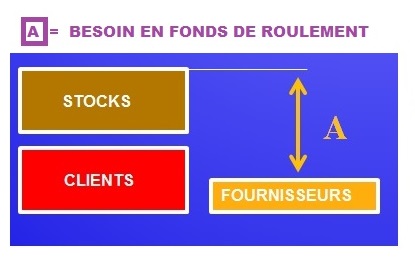

BESOIN EN FONDS DE ROULEMENT le BFR : un concept de bas de bilan

(A) = ( Crédit Clients + Stocks ) - Crédit Fournisseurs

Le BFR (A) exprime le besoin de financement à court terme, est calculé à partir des éléments du bas de bilan.

Le besoin en fonds de roulement mesure le besoin global de financement. Pour que les choses soient équilibrées, il faut que cette différence soit financée (ou que le crédit fournisseur soit très important, chose très rare). On peut comprendre en effet que l’entreprise a dû payer d’une manière ou d’une autre les ingrédients – matière et main d’oeuvre – qui ont permis de constituer les produits stockés et les produits vendus mais pas encore payés. Cet effort de sa part a été en partie compensé par le crédit accordé par les fournisseurs. Ce qui reste à financer, c'est donc la différence.

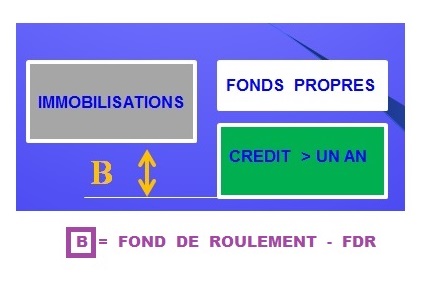

FONDS DE ROULEMENT FDR : un concept de haut de bilan.

L'expression "haut de bilan" provient de ce que par convention, les éléments du bilan les plus stables sont situés en haut des colonnes de l'actif et du passif. Le FDR représente la capacité de l'entreprise à financer une partie du Besoin en Fonds de Roulement par des ressources propres stables ou relativement stables.

FDR = ( Fonds Propres + Dette supérieure à un an ) - Immobilisations

Le FDR est statique, du moins sur une période d'un an.

D'où une différence importante: le BFR varie chaque jour - le FDR est stable

Le FDR est critique. Si l’entreprise n’a pas de ressources propres disponibles, autrement dit si le Fonds de Roulement est nul ou négatif, la totalité du BFR doit être financée par une facilité de trésorerie bancaire.

Comme on l’a vu plus haut, l'entreprise peut être alors en danger. En effet le Besoin en Fonds de Roulement présente des variations cycliques et le bilan peut ne pas avoir été établi au moment où il était le plus haut, précisément pour rassurer les créditeurs autres que la banque maison. Pire, si les ventes se développent fortement, au prix de conditions de paiement plus favorables, ce poste peut doubler. La banque "maison" suivra uniquement si elle trouve les garanties suffisantes.

La bonne gestion consiste à couvrir une partie du fonds de roulement avec les ressources "longues", c'est-à-dire de plus d'un an. Celles-ci sont constituées des fonds propres et des financements à long terme. L’entreprise dépend moins de son découvert bancaire et conserve une marge de manoeuvre en cas de difficultés, comme le défaut de paiement de l’un de ses clients.

Sur le plan pratique et opérationnel, l’analyse ci-dessus ne requiert que quelques dizaines de minutes, ... à condition que les grandes masses du bilan telles que présentées ici aient été préalablement reconstituées. Ce travail de préparation est essentiel car les comptes des entreprises petites ou grandes ne sont pas toujours d’une lecture aisée. Les éléments de flou sont nombreux, comme par exemple les situations d’enchevêtrement de participations dans les groupes présentant de nombreuses filiales.

| |

|---|---|

|

|

maj