l'action de la BCE

|

L'action de la BCE, comme pour toute banque centrale, est marquée par le clair-obscur. C'est que son domaine d'intervention ne repose pas seulement sur des éléments techniques, mais relève aussi de la psychologie. Ce qui suit explique l'ensemble des mesures de la BCE, et notamment le quantitative easing lancé en 2015 et poursuivi en 2016. |

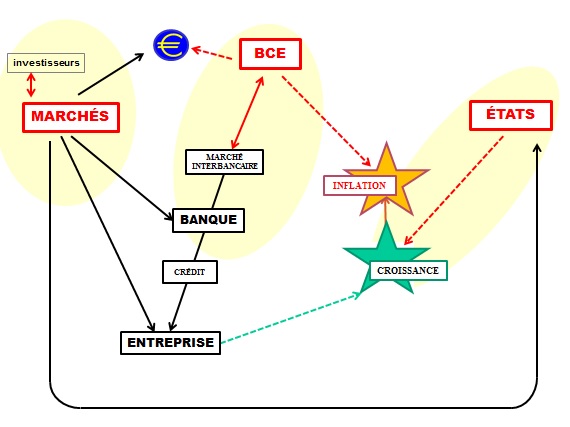

Commençons par une vue globale de manière à situer la BCE dans le système bancaire, entre le monde des marchés et le monde politique.

(cliquer pour agrandir)

Ce schéma fait apparaître les trois acteurs indépendants du système financier: Marchés, États et système bancaire, personnifié par la Banque Centrale Européenne

La BCE a pour mission principale la stabilité des prix et le maintien de l'inflation "en dessous mais proche de" deux pour cent. Elle n'est pas censée agir dans le domaine de l'économie, mais elle le fait quand même, indirectement, en agissant sur la distribution du crédit par les banques ... et d'abord en vérifiant son bon fonctionnement.

De son point de vue, il faut trois conditions pour que le crédit parvienne aux entreprises:

1 - que les banques aient accès au marché interbancaire (lieu d'échange permanent des liquidités bancaires - voir dans le zoom)

2 - que ces banques disposent de fonds propres suffisants (en gros, le capital d'origine, et les augmentations de capital qui ont suivi)

3 - qu'il y ait des clients solvables ... (et qui aient envie d'investir)

De tous ces points, seul le premier est de son ressort. En fait, subtilement, la BCE s'est emparée du second avec le quantitative easing, dont un effet important est de renforcer les fonds propres des banques

|

les problèmes posés crédit, déflation, marché monétaire |

|

|

les mesures de 2014 baisse des taux, LTRO, TLTRO, titrisation |

|

|

le quantitative easing de 2015-2017 |

|

|

les taux négatifs motivation des banques |

Ce qui émerge de l'ensemble des mesures prises en 2014 - 2016 - correspond au traitement de quatre "dossiers":

DOSSIER 1 - Il y a en premier lieu le souci toujours actuel de la BCE concernant le mauvais fonctionnement du marché interbancaire, même si les choses vont mieux aujourd'hui qu'il y a 8 ans. Il faut bien voir l’importance de ce marché pour les banques, et les conséquences de son dysfonctionnement.

LE MARCHÉ INTERBANCAIRE EST LE POUMON DES BANQUES Chaque nouveau crédit bancaire provient des dépôts de la clientèle mais aussi et surtout ... d’emprunts auprès d’autres banques en situation d’excédent.

La particularité du système est que ces ressources sont de courte durée (24 heures), alors que les crédits accordés à la clientèle sont évidemment plus longs. Ce déséquilibre des durées est corrigé par la rotation permanente des excédents des unes dans les besoins des autres.

En temps "normal", la banque centrale n'intervenir qu'épisodiquement sur ce marché pour réguler le crédit, en fixant notamment ce qu'on appelle les taux directeurs. La crise des subprimes a cassé cette mécanique bien huilée, contraignant la BCE à intervenir.

DOSSIER 2 - Il y a ensuite la volonté d’encourager la distribution du crédit aux PME, principalement celles du Sud de l'Europe.

Pour cela, la BCE a baissé en plusieurs étapes les taux des ressources générales mises à disposition des banques par l'intermédiaire du marché interbancaire - les fameux taux directeurs aujourd'hui presque nuls. Elle pénalise de plus en plus les banques qui se portent bien, mais refusent de prêter, et propose une solution inédite pour aider les banques en position difficile. Enfin, elle propose ni plus ni mois que de racheter les crédits en cours contre du cash, permettant aux banques de faire de nouveaux crédits aux PME. La technique utilisée pour cela s'appelle la titrisation (voir plus bas). A noter que ce mot, qui a mauvaise presse dans l'opinion, n'est plus employé. On parle maintenant de rachat d'ABS, qui veut dire en abrégé américain, les "titres issus de la titrisation".

DOSSIERS 3 & 4 - Le troisième problème et le quatrième problème sont liés. Il y a d'une part la fameuse "déflation", c'est-à-dire la menace de baisse générale des prix (qui "tue" l'économie parce que tout le monde attend avant d'acheter). Et il y a d'autre part la force de l'euro qui gêne les exportations de certains pays (ce point évoqué surtout par la France est plus politique que technique, car l'essentiel du commerce extérieur français est réalisé dans la zone euro).

La solution de la BCE à ces deux problèmes est subtile en ce sens qu'elle est basée sur l'action, la psychologie et la conjoncture.

-l'action c'est le rachat aux banques des crédits en cours, comme indiqué ci-dessus.

-la psychologie c'est la perspective de faire comme en Amérique, l'annonce dans un premier temps, du quantitative easing, c'est à dire un rachat massif de crédits en cours, étendu aux obligations souveraines détenues par les banques, (ce qu'elles ont prêté aux Etats).

-la conjoncture, c'est l'annonce américaine d'un relèvement progressif des taux d'intérêts du dollar.

Le trésorier d'une multinationale disposant de 1 milliards d'euros de liquidités, va se dépêcher de tout changer en dollars pour bénéficier (1) d'un meilleur taux d'intérêt et (2) d'une perspective de hausse du dollar. Donc le jour où il convertira ses dollars en euros, il bénéficiera d'un gain de change.

Combiner la baisse des taux de l'euro avec la hausse des taux du dollar provoque un achat de dollars et une vente d'euros, donc la baisse du cours de l'euro

|

les taux négatifs des dépôts bancaires Huit années après le choc de 2008, la confiance entre les banques n’est toujours pas vraiment de retour. Le marché interbancaire, lieu d'échange quotidien des liquidités, ne s'est pas complètement rétabli. Ce qui inquiète encore est l’état réel des banques espagnoles, italiennes et … allemandes.

La BCE a donc gardé son rôle de contrepartie unique pour une partie des banques. C'est elle qui prend les liquidités quotidiennes des banques, alors que normalement les banques se prêtent cet argent entre elles. Les volumes, énormes, expliquent le gonflement de son bilan.

C’est ainsi qu’il faut comprendre la mesure spectaculaire des taux de dépôts négatifs, destinée à encourager les banques en situation d’excédents à revenir sur le marché interbancaire, ou à faire plus de crédit.

LTRO La BCE avait annoncé en juin 2014 le renouvellement du programme de prêts à long terme en faveur des banques. En fait, les banques du Sud ont utilisé les facilités du premier programme pour acheter la dette souveraine de leur pays avec un double effet : faire baisser les taux d’emprunt de ces pays … et bénéficier de marges confortables. Un système leur permettant de reconstituer leurs fonds propres. Un système déjà utilisé aux Etas-Unis dans le cadre du sauvetage des Caisses d'Epargne sinistrées.

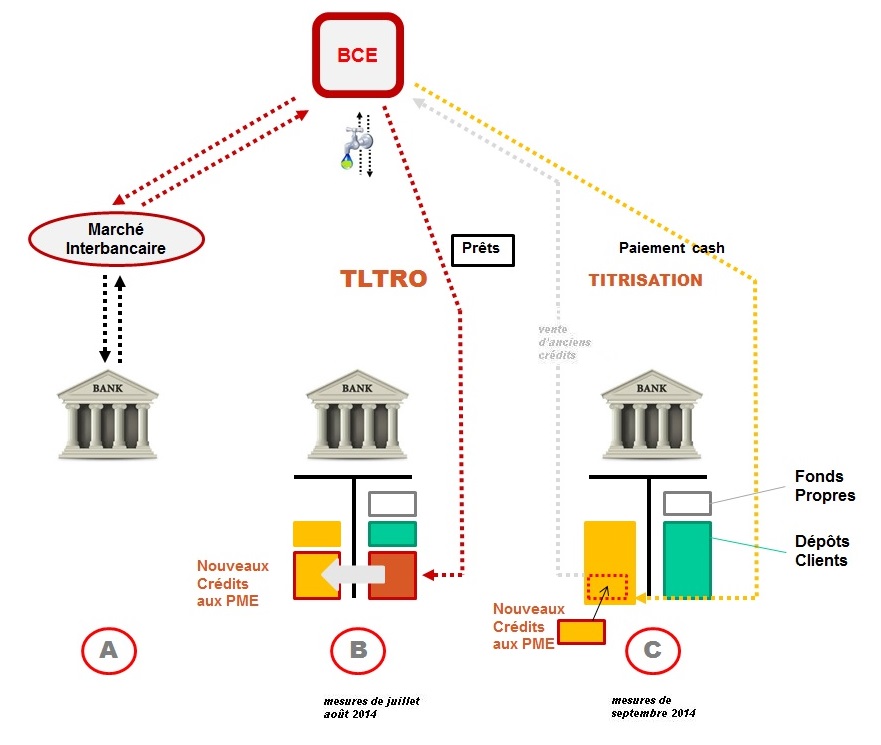

la contrainte de Bâle Le programme de crédit à long terme LTRO a été ciblé sur le financement des PME. Assurer aux banques des ressources stables et peu chères pour prêter est une condition nécessaire. Mais hélas insuffisante, car beaucoup de banques qui voudraient prêter plus à leurs clients sont encore bloquées par leur faible niveau de fonds propres. Les règles de Bâle relient en effet le volume des crédits au montant des fonds propres.

la titrisation La solution pour ces banques serait alors de vendre une partie des crédits existants pour leur permettre d’en accorder de nouveaux sans modification des ratios. Pour cela il faudrait un dispositif d’accueil des crédits cédés et trouver de quoi rembourser les banques. La solution existe, ... aux Etats-Unis, depuis Roosevelt, c’est la titrisation. C’est à cela que la BCE a préparé les esprits depuis plusieurs mois déjà.

TLTRO La BCE a corrigé le dispositif LTRO ci-dessus (la lettre T est l'abréviation de targeted qui veut dire ciblé en anglais).

Cet acronyme signifie donc "opérations de refinancement ciblé à long terme". Cette mesure d'août 2014 annonçait la mise à disposition des banques de financements supplémentaires à compter de mars 2015. La condition pour les banques est l'utilisation de ces financements pour distribuer de nouveaux crédits aux entreprises et aux particuliers (hors immobilier). Le taux de ces facilités est de 0.25% !

Commentaire: TLTRO est donc plus limitatif que LTRO. La BCE veut freiner l'achat des obligations étatiques par les banques (voir plus haut) et limiter strictement l'usage de ces fonds aux prêts aux entreprises. Elle est dans son rôle, qui est d'envoyer des signaux positifs à l'économie.

Pour agir, la BCE a classé les banques en trois catégories:

|

désigne les banques qui ont accès au marché interbancaire et disposent de fonds propres suffisants pour prêter aux entreprises. En 2013-2014, beaucoup ont préféré des placements plus lucratifs et moins risqués que des crédits aux entreprises..

|

| Le quantitative easing - en abrégé QE - désigne l'un des outils à disposition des banques centrales pour agir sur la circulation monétaire. Un outil en fait peu utilisé à ce jour : si la banque centrale américaine, la FED, y recourt avec succès depuis 2008, il n'en est pas de même de son homologue, la Banque Centrale du Japon, qui a obtenu des résultats beaucoup plus mitigés. En annonçant son lancement sur la période mars 2015 - septembre 2016, la BCE a surtout communiqué sur l'objectif de lutte contre la déflation. Mais cet objectif, n'est pas le seul ! |

L'étude du quantitative easing se situe au carrefour de l'économie, de la banque et des marchés. C'est un sujet technique mais susceptible d'être abordé de manière globale. Pour bien comprendre, il faut voir dans le QE un coup de billard à plusieurs bandes.

Les trois objectifs "officiels" abritent trois autres objectifs "secondaires", qui sont en fait plus importants que les premiers.

OBJECTIFS OFFICIELS : combattre la déflation, faciliter le crédit, faire baisser les taux Du côté de l'activité économique, le phénomène le plus redouté est la déflation, c'est à dire une baisse des prix progressive qui fait penser à chacun qu'il vaut mieux retarder ses achats pour dépenser moins. Présent dans l'esprit de millions d'individus, ce sentiment freine la consommation et pénalise l'économie toute entière.

Pour les entreprises, un autre élément fondamental est le crédit. En effet, même s'il y a peu de demande du fait du mécanisme décrit ci-dessus, il y aura toujours des entrepreneurs qui veulent investir parce qu'ils ont une idée, parce qu'ils pensent que la demande va revenir, etc... Mais sans crédit ils ne peuvent rien faire.

Le quantitative easing agit à ces deux niveaux: empêcher la déflation et faciliter le crédit. On va voir comment ces buts sont atteints....

Pour combattre la déflation, il faut encourager son contraire, l'inflation. Pour cela il est nécessaire de desserrer les freins habituellement utilisés pour la contenir. Pour limiter l'inflation, la banque centrale utilise deux leviers: le premier est le taux d'intérêt, c'est-à-dire le prix de l'argent fourni aux banques pour que celles-ci puissent accorder des crédits à leur clientèle. Le second est plus direct puisqu'il concerne le volume des ressources mises à disposition des banques.

Globalement, la banque centrale va augmenter la quantité de monnaie par la création monétaire. En augmentant massivement le volume des crédits à l'économie, on augmente la demande potentielle de biens et de services, ce qui fait monter les prix dès que les limites de capacités de production sont atteintes. Le mécanisme d'augmentation des crédits disponibles repose en grande partie sur la création monétaire qui s'ajoute aux dépôts dans les banques pour "nourrir" les crédits.

OBJECTIFS SECONDAIRES: aider les banques, aider les États, développer les marchés de capitaux C'est l'aspect sans doute le plus intéressant - et le plus discret - du dispositif. L'aide aux banques consiste à leur permettre de faire des plus-values importantes sur la cession des obligations qu'elles détiennent et que la BCE propose de racheter. Ces plus-values seront en partie utilisées pour augmenter leurs fonds-propres. Le calcul des plus values est simple. Par exemple, le rachat d'une obligation ayant un taux nominal de 4% sur 15 ans avec un taux de rachat de 3% crée une plus-value de 7% pour le vendeur! Ce calcul est explicité dans la suite du cours.

L'aide aux États est indirecte à travers le rachat des obligations souveraines détenues par les banques. Les traités européens interdisent le financement direct des États par la banque centrale. Il s'agit ici d'opérations sur le marché secondaire des dettes souveraines. La controverse allemande sur l'illégalité des opérations a échoué après l'arrêt de la Cour Constitutionnelle de Karlsruhe, confirmé en juin 2016.

Quant aux marchés, ils vont grandement bénéficier de la montée en puissance de la titrisation. La BCE ne va pas racheter la totalité des crédits titrisés, comme elle a commencé à le faire, mais elle va évidemment amorcer la pompe. Il est clair que, comme aux États-Unis depuis des dizaines d'années, le financement du crédit aux entreprises et aux particuliers va être progressivement partagé entre les banques et les marchés. Cette action est nécessaire car le système bancaire ne suffit pas à couvrir tous les besoins en financement de l'économie. On note ici la prudence de vocabulaire de la BCE qui ne parle pas de titrisation, mais de rachat d'ABS, c'est à dire le rachat de titres issus de la titrisation.

BAISSE DE L'EURO C'est, pourrait-on dire, l'objectif "tertiaire". En fait, deux éléments s'ajoutent. Le premier est le différentiel des taux entre le dollar et l'euro. Ce différentiel entraîne la hausse du dollar, plus attractif pour les investisseurs. Le deuxième est la création monétaire. L'impact inflationniste de la création monétaire devrait diluer la valeur de l'euro donc entraîner là aussi son affaiblissement par rapport aux autres devises.

Cela dit, il ne faut pas perdre de vue que l'évolution de l'euro par rapport au dollar reflète le déséquilibre des flux acheteurs et vendeurs de ces deux devises. Ces flux sont multiples. Globalement le commerce européen est excédentaire, ce qui constitue un facteur d'appréciation de l'euro. Il faudrait regarder la balance des investissements industriels dans la zone euro, la balance des services, du tourisme, les investissements boursiers.

Tout cela pour dire qu'il ne faut pas surestimer les capacités d'action de la BCE. La baisse de l'euro depuis juin 2014 est tout autant le résultat de la politique de la BCE que celle .... de la FED, son homologue américaine. Les hésitations de sa présidente à relever les taux d'intérêts, donc à augmenter le différentiel des taux avec l'euro montre bien que les Etats-Unis veulent contrôler l'appréciation du dollar.

Les conséquences de la baisse de l'euro sont doubles. Outre l'impact sur le commerce extérieur de la zone euro, très progressif dans le temps, il y a l'effet immédiat du renchérissement des importations, donc une inflation "importée". La baisse simultanée du prix du pétrole a atténué l'effet de l'inflation importée, une conjonction très heureuse pour l'acceptation politique du plan de la BCE. Comme on sait, les opinions sont très sensibles au prix de l'énergie

De semaine en semaine, la France emprunte à taux négatifs. Une bonne affaire pour l’État, qui gagne en empruntant, mais a contrario c'est aussi une interrogation à propos de ceux qui perdent en prêtant, en fait les banques européennes.

Il est important de savoir que les banques n'ont pas le choix dans la gestion de leurs disponibilités, en dehors des billets de banque. Ces disponibilités - c’est-à-dire les sommes qui ne sont pas investies ou prêtées - sont obligatoirement déposées dans leur compte auprès de la BCE.

C'est là que, depuis quelques années, cette dernière pénalise les banques avec un taux d’intérêt négatif.

La comparaison des taux montre qu’en prêtant à la France, les banques perdent un peu moins qu’en laissant leurs avoirs auprès de la BCE. Mais elles perdent quand même!

L’explication conduit à s’interroger sur l'origine de ces disponibilités.

D’un mois à l’autre en effet, la France a besoin d’une trentaine de milliards d’euros, ce qui n’est pas rien, même en considérant qu’une partie de ces emprunts est placée en dehors de l’espace européen. Les crédits à l’économie ont baissé en Europe il est vrai, laissant aux banques des disponibilités, mais le compte n’y est pas.

La réponse se trouve dans une autre mesure de la BCE, ses achats de titres de dette souveraine et la titrisation de certains crédits détenus par les banques. Ces achats, composante-clé du quantitative easing, se traduisent pour les banques par un paiement versé sur leur compte, … où il subit un taux d’intérêt négatif.

Une nouvelle interrogation surgit alors: pourquoi les banques acceptent-elles les offres de rachat de dette souveraine et de titrisation de la BCE, puisque finalement l’opération a un coût ?

L’incitation vient tout simplement du bilan global des opérations. Si les banques supportent effectivement un taux d’intérêt négatif pour leurs dépôts auprès de la BCE ou l’achat d’obligations françaises, elles gagnent plus, beaucoup plus, dans la vente de ces actifs et notamment des crédits titrisés.

Cette vente génère en effet une marge proportionnelle à la différence entre le taux d’intérêt des crédits vendus et le taux proposé par la BCE, inférieur au précédent. Le facteur durée décuple la marge globale. Pour fixer les idées, si la BCE propose de racheter au taux de 1 % des crédits (ou des obligations) au taux facial de 4% sur dix ans, la banque touche 115% de la valeur des crédits dans ses comptes ! Une plus-value de 15% donc, immédiate et en cash.

Pour la banque, le calcul est évidemment très rentable. Quinze pour cent de revenu pour un intérêt négatif faible, étalé sur un an!

Il faut bien voir que cette opération ne coûte rien à la BCE, au contraire. Dans cet exemple, elle va gagner 1% d’intérêts au titre des crédits qu’elle a rachetés et dont, par ailleurs, les conditions ne changent pas pour les emprunteurs d’origine.

C’est surtout l’ensemble du dispositif qui est vertueux, doublement vertueux même. D’un côté la BCE lutte contre la déflation par la création monétaire, et de l’autre elle permet aux banques de reconstituer leurs fonds propres grâce aux profits réalisés. Cerise sur le gâteau, celles-ci sont incitées à acheter les obligations des Etats européens en difficulté, puisqu’elles peuvent les revendre avec profit ... tant que le dispositif perdure, naturellement.

De cela, la BCE est seule à décider, d’autant que confirmation lui a été donnée de l’orthodoxie du dispositif au regard des accords de Maastricht et de la constitution allemande. L’institution mérite tous les honneurs.

| |

|---|---|

|

|

MAJ